法人税率が下がり、個人の所得税率が上昇しているため、株式会社を作って土地活用を行う人たちが増えてきています。

尚、株式会社による土地活用のメリットは税金だけではありません。

こんな悩みをスッキリ解消!

- どうして株式会社で土地活用をしている人が増えているのだろう?

- 法人による土地活用を勧められたがメリットが分からない

- 株式会社による土地活用にデメリットはないのだろうか?

結論からすると、株式会社による土地活用には節税のほか、所得の移転や分割、経費の範囲等にメリットがあります。

ただし、デメリットも存在します。デメリットは「売却時の税金」です。

そこで今回の記事では土地活用を「株式会社」で行う場合についてフォーカスしてお伝えいたします。

この記事を読むことであなたは株式会社による土地活用を理解し、自分が株式会社による土地活用が適しているかどうかを判断できるようになります。

株式会社とする5つのメリットと3つのデメリット

以下より解説する株式会社とは、個人が資産を持つためだけに作る会社を対象としています。

一般の事業会社とは異なり、土地活用のためのプライベートカンパニーが対象です。

株式会社による土地活用のメリットとデメリットは以下の通りです。

メリット

- 税率が低い

- 所得が移転できる

- 相続財産を分割しやすい

- 経費で認められる範囲が広い

- 社会保険が使え、家族も加入できる

デメリット

- 売却時の税金が高い

- 法人税が発生する

- 複式簿記となるため、事務作業が増える

それでは、メリットとデメリットについてそれぞれ詳しく見ていきます。

5つのメリットを解説

メリット1.税率が低い

2015年以降、所得が4,000万円を超える人は、所得税率と住民税率を合算すると、その税率は約55%になりました。

個人富裕層に対する税率は、ここ数年、上昇傾向にあります。

一方で、法人税率は下がる方向にあります。

法人税の実効税率は、所得が800万円超であれば約35%、800万円以下であれば約25%です。

個人に対する税率は高く、法人に対する税率は低くなってきている状況。

そのため、同じ不動産であっても、個人で持つ場合と法人で持つ場合では、税引後に残るキャッシュが異なります。

この税率の違いが、株式会社で土地活用した方が有利であるという最大の理由です。

メリット2.所得の移転がしやすい

次に、株式会社で収益物件を保有した場合、役員報酬という形で相続人に対して所得を移転することが可能です。

相続対策の一つに、相続人の納税資金の確保があります。

親が資産家であっても、子供にお金がなければ、相続税を払うことができず物納によって資産を剥ぎ取られてしまいます。

物納を防ぐために、あらかじめ相続人に所得を移転し、納税資金を蓄えさせておく必要があります。

個人で収益物件を持ってしまうと、被相続人が生きている間は、相続人に所得を移転することができません。

ところが、株式会社で不動産を所有し、親族を会社の役員にしておくと、役員報酬という形で親族に所得を移転させることができます。

相続人に納税資金があれば、資産を物納することなく、守ることができます。

メリット3.分割が容易になる

株式会社で土地活用を行うと、相続の対象は不動産ではなく、株式会社の株式になります。

不動産を直接相続する場合、資産の額を均等に人数割りできないことから、相続人同士での分割が問題となる場合があります。

ところが、株式であれば、例えば300株ある場合、相続人が3人いれば100株ずつにわけることができます。

株式会社化することで、難しい遺産分割の問題を簡単にすることができるというメリットがあります。

しかも株式会社が借入を行っていれば、その分、株価が減額されることになります。

借入金と土地建物評価額との関係によっては、株価がゼロとすることも可能です。

ゼロに近い株価の株を先に贈与してしまえば、贈与税が発生することなく株式を移転することができます。

土地活用を株式会社で行うことによって、安い株価を分割しやすい形で相続させることができるというメリットがあります。

ただし、借入金が株価に反映されるのは、株式会社を設立してから3年を経過していることが必要です。

相続対策としては、十分な時間をもって準備する必要があります。

メリット4.経費の範囲が広い

個人が行う不動産事業に比べると、株式会社は経費で認められる範囲が広いのが特徴です。

そもそも株式会社とは営利を追求するための組織であり、無駄な経費は使わないであろうということが前提だからです。

個人の場合も、不動産事業を行うと、経費計上ができますが、その経費は不動産事業に関わるだけのものであり、限定的です。

例えば、個人の不動産事業では、通信費も経費で計上することができますが、費用として認められるものは、管理を委託している不動産会社と話した電話代等に限られます。

個人の場合、新聞図書費も、不動産新聞などのような業界に関係するものだけが認められます。

旅費交通費も不動産会社や自分の物件との往復等に限られます。

一方で、株式会社であれば、会社で使った電話代や新聞図書費、交通費等は全て経費計上できます。

プライベートカンパニーで費用を落としていけば、個人で不動産事業を行うよりも節税に繋がります。

メリット5. 社会保険が使え、家族も加入できる

株式会社を作ることで、扶養家族の分も含めて健康保険証を作ることができます。

年間収入が130万円未満かつ、被保険者の年間収入の2分の1未満である場合は被扶養者となりますので、家族に該当する者がいたら加入することができます。

加入先の全国健康保険協会や保険組合への納付義務が発生しますが、健康保険証が作れるメリットは大きいです。

3つのデメリットを解説

デメリット1.売却時の税金

株式会社で土地活用を行った場合、最大のデメリットとなるのは売却時に発生する法人税です。

法人税は簿価よりも高い値段で売却された場合に、その利益に対してかかります。

法人税の実効税率は、上述したように所得が800万円超であれば約35%、800万円以下であれば約25%です。

所得とは利益と同義です。法人の場合、課税所得は以下のように計算されます。

法人の課税所得=土地建物売却額-簿価-売却に要する費用

ここで簿価とは株式会社の貸借対照上に記載されている土地と建物の価格です。

通常、法人の貸借対照表に記載されている建物の価格は減価償却後の価格になります。

建物簿価は、減価償却後の価格を用います。

一方で、個人の場合、不動産を売却して譲渡所得が発生した場合、その所得に対して所得税が発生します。

個人の課税所得=譲渡価額-取得費-譲渡費用

※譲渡価額とは売却額、取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額

※概念上は、株式会社の簿価とほぼ同じ。譲渡費用は仲介手数料等の売却に要した費用

個人の場合は、不動産を譲渡した時の税率は、所有期間によって変わります。

所有期間は5年以下であれば短期譲渡所得、5年超であれば長期譲渡所得とされます。

それぞれの税率は以下の通りです。

| 所得の期間 | 所得税 | 住民税 | 合計税率 |

|---|---|---|---|

| 短期譲渡所得 | 30% | 9% | 39% |

| 長期譲渡所得 | 15% | 5% | 20% |

長期譲渡所得の場合、法人よりも個人の方が税率は安くなります。

一方で、法人は不動産の所有期間によって税率が変わることはありません。

そのため、5年以上保有した場合は、株式会社よりも個人の方が節税できるということになります。

ただし、法人の場合も、個人の場合も、あくまでも簿価や取得費よりも高く売却できた場合でないと、税金が発生することはありません。

売却のタイミングによっては、売却額が簿価や取得費より安くなるケースも十分にあり、必ずしも常に税金が発生するわけではないという点かポイントです。

またそもそも売却しなければ、税金の心配も不要です。

そのため、売却によるデメリットは小さいものと言えます。

デメリット2.法人税の発生

株式会社で土地活用を行った場合、役員賞与によって個人が支払う所得税の他、株式会社が支払う法人税も発生します。

法人の場合、赤字であっても法人住民税が発生します。

法人住民税は自治体によって異なりますが、概ね年間7~8万円程度です。

税金として所得税と法人税が二重に発生するため、ある程度の規模がないと株式会社で土地活用をするメリットが出てきません。

株式会社で土地活用を行う場合、利益が年間で1,000万円以上超えるような物件の場合は、法人化するメリットがあります。

通常、収益物件の経費率は、減価償却費まで含めると50%程度です。

そのため年間2,000万円を超える賃料収入がある物件の場合は、株式会社とするメリットが出てきます。

月額170万円程度の家賃収入が必要になってきます。

個人の所得税と法人の法人税を減らすには、本人の役員報酬を減らし、相続人の役員報酬を増やすことが第一です。

本人は所得が減るため所得税が減ります。

一方で、全体の役員報酬が増えるため、法人の税金を減らすことができます。

相続人に納税資金を貯蓄させるメリットと節税のメリットを考慮し、親族の役員へどのように所得を移転するかも考える必要があります。

尚、株式会社は赤字が発生すると、10年間にわたり、欠損金を繰越すことができます。

赤字の額が大きければ、10年間は法人住民税だけの支払いで済む可能性があります。

一方で、個人の場合は欠損金の繰越は3年間しかできません。

株式会社は法人税を支払わなければならないというデメリットがありますが、大きな赤字が出た場合は、繰越欠損金により、個人よりも長期にわたり節税をすることが可能です。

法人の繰越欠損金に関しては、下記に詳しく記載していますので、ぜひご参照ください。

デメリット3. 複式簿記となるため、事務作業が増える

複式簿記とは、簿記において、全ての簿記的取引を、その二面性に着眼して記録していき、貸借平均の原理に基づいて組織的に記録・計算・整理する記帳法のこと

個人事業主の場合は、青色申告の特別控除65万円を受ける場合のみ複式簿記による正確な記帳が求められますが、法人の場合は必須の処理となります。

事務作業はたしかに増えてしまいますが、会計事務所に外注したり、会計ソフトを使うことで作業工数を減らすことはできます。

以上、ここまで株式会社とするメリットとデメリットについて見てきました。

株式会社を使った土地活用と言っても、様々な方式があります。

上述したメリットとデメリットは株式会社が実際に資産を保有する場合の話です。

次に法人化して土地活用を行うための流れについて紹介します。

法人化して土地活用するための流れ

①会社設立手続き

土地活用における法人化(株式会社を設立)は、主に個人事業主時代を経てから行われることが多いです。

なので今回は個人事業主から法人化するための手順について紹介していきます。

まず最初に株式会社を設立する必要があります。

会社設立の手順は主に以下の流れになります。

- 会社の基本事項を決定する

- 必要書類や定款等を準備し、作成する

- 公証人による定款認証を行う

- 法務局に登記申請に行く

設立する会社が「株式会社」か「合同会社」かによって、費用や手順が変わってくるので注意が必要です。

会社設立は個人で出来ますが、慣れていないと時間がかかるため、司法書士などの専門家に依頼するのをオススメします。

②名義変更

法人化が無事に終わりましたら、次に土地活用の設備や建物の名義を会社に変更します。

アパート経営などですでにローンを利用している場合も、名義変更ができます。

ローン以外にも通帳、事務所、光熱費、保険証等の名義変更も忘れずに行いましょう。

役所、税務署、不動産会社それぞれに「個人事業主から法人になった」と伝えることで必要な手続きの方法を教えてくれます。

名義変更などの事務作業を終えたら、法人での土地活用の準備は完了です。

株式会社で土地活用は4種類ある

一口に、株式会社を使った土地活用と言っても、

- 管理会社として使う方法、

- サブリース会社として使う方法、

- 建物のみを所有する方法、

- 土地建物を所有する方法

の4種類があります。

管理会社として使う方法

株式会社を使った土地活用として、株式会社を個人が所有する不動産の管理会社として使う方法があります。

管理会社の役員を相続人とし、個人から株式会社へ管理料として支払えば、相続人へ所得の移転が可能になります。

ただし、管理料として税務署に認められる料率は、家賃の高々8%といったところです。

個人の節税においても、あまりメリットはありません。

株式会社を管理会社として用いる土地活用は、最近は用いられない傾向にあります。

サブリース会社として使う方法

管理料よりも高い料率を支払うために、株式会社をサブリース会社として活用する土地活用もあります。

個人が持っている収益物件を、株式会社がサブリースすることで、相続人へ所得の移転を行います。

サブリースで税務署に認められる料率としては、満室家賃の80%程度です。

そのため家賃の20%程度を株式会社へ移転できるため、管理会社よりも所得の移転がしやすいというメリットがあります。

ただし、サブリースであれば空室が発生した時は、そのリスクを株式会社が負うことになります。

建物のみを所有する方法

所得の移転や、分割対策、所得税の節税等、株式会社で行う土地活用のほとんどのメリットを受けることができるのが、建物を株式会社で所有する方式です。

この場合、土地を個人から借地して、その上に株式会社がアパート等の収益物件を建築することになります。

株式会社で行う土地活用のほとんどのメリットはできますが、借地であるため地代を個人へ支払うことが必要になります。

地代の発生の分だけ株式会社の収益が落ち、個人の方も地代の分だけ所得が上がってしまいます。

株式会社と個人との間で、税務署に認められる地代としては、固定資産税の2倍程度は必要になります。

土地建物を所有する方法

株式会社を使った土地活用で、最も完全な方法としては、株式会社で土地も建物も所有してしまうという方法です。

複雑な借地関係が排除されるため、地代の発生もなく、将来売却するときも流動性の高い物件となります。

地代の発生がない分、株式会社の収益性も高まります。

個人の土地を現物出資して株式会社を設立すれば、最初から土地を持った株式会社としてスタートすることができます。

その後、株式会社で借入を行い、土地建物を株式会社で所有します。

相続人への株式移転(贈与)は、3年を経過後、株価が下がったタイミングで行います。

相続人を役員とすることで、所得の移転も図ることが可能です。

ただし、元々土地を持っていない人であれば、株式会社が最初に土地を購入する資金が必要になります、

その資金を株式会社へ出資することを考えると、株式会社設立時に、相当の手持ち資金が必要になるというデメリットもあります。

方式別メリットとデメリットのまとめ

まとめると株式会社を活用した土地活用の方式別のメリットとデメリットは以下のようになります。

| 方式 | メリット | デメリット |

|---|---|---|

| 管理会社方式 | 空室リスクがない | 管理料が8%程度で、収入が少ない |

| サブリース方式 | 管理会社より収益性は高い | 株式会社が空室リスクを負うことになる |

| 建物のみを所有する方式 | 100%の収入が株式会社に帰属する | 借地関係が生じる |

| 土地建物を所有する方式 | 100%の収入が株式会社に帰属し、権利関係もシンプルになる | 土地がない場合、豊富な資金がないとできない |

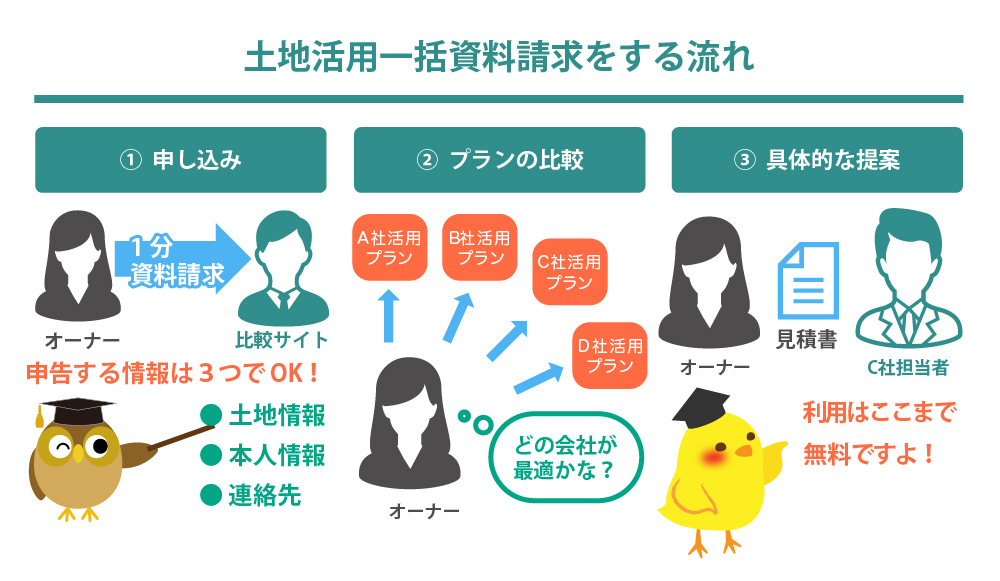

土地の活用などの投資を考えるなら一括資料請求がオススメ

土地の活用などの不動産投資を考えるなら、とにもかくにも自らどういった活用方法があるのかを知って吟味すべきです。

まずは勉強も兼ねて、「HOME4U土地活用」を使って、多くの収益プランを見て検討するのが、一番成功への近道です。

中には変な会社からしつこい営業の売り込みがあるのではないの?と思う方がいると思いますが心配も無用。

HOME4U土地活用で提案してもらえる会社は、NTTグループならではの厳重な審査を通過した優良会社のみです。

ご要望欄があり、「提案資料はメールにてお願いします。」と記載すれば、メールで収益プランが各社からもらえます。

依頼はチャット形式でカンタン約60秒、しかも無料です。土地を持っていなくても利用できるので、まずは多くの収益プランを見て吟味してみましょう。

まとめ

株式会社を活用して土地活用する場合のメリットとデメリットを紹介してきました。

株式会社を活用して、土地活用を検討してみましょう。