不動産を売却した際、確定申告が必要となるケースがあります。

サラリーマンの場合、確定申告を行うことは滅多に無いため、確定申告に対し不安を抱く方もいらっしゃると思います。

こんな悩みをスッキリ解消!

- どういう場合に必要でどういう場合に不要なのか?

- 確定申告についての必要書類は何があるのか?

- 何が経費にしてよくて、何が経費にしてはダメなのか?

- いつからいつまでの時期に行う必要があるのか?

そこで、今回の記事では不動産売却時の確定申告について、申告方法や時期、必要書類やオススメの確定申告方法をお伝えします。

初めて確定申告を行う方でも読めば解決できるまで丁寧に説明しています。ぜひ最後までご覧いただけると幸いです。

不動産売却で確定申告の必要性

確定申告とは所得税を確定するために必要

まず確定申告とは何なのでしょう。

それは個人の所得税を確定するために行うものです。

通常、サラリーマンであれば、会社の給与所得以外の所得がない場合、会社が特別徴収により所得税を支払ってくれているため、確定申告を行う必要はありません。

企業では副業は認められていないことが多く、確定申告の経験のない方はたくさんいると思います。

不動産を売却した場合は、給与所得以外に譲渡所得という個人に所得が発生。

不動産所得は副業ではないのですが、給与所得とは別の所得となるため、合計所得を確定するために基本的には確定申告が必要となります。

ただし、状況によっては確定申告が必要ないケースがあります。

確定申告が必要か不要かの判断基準

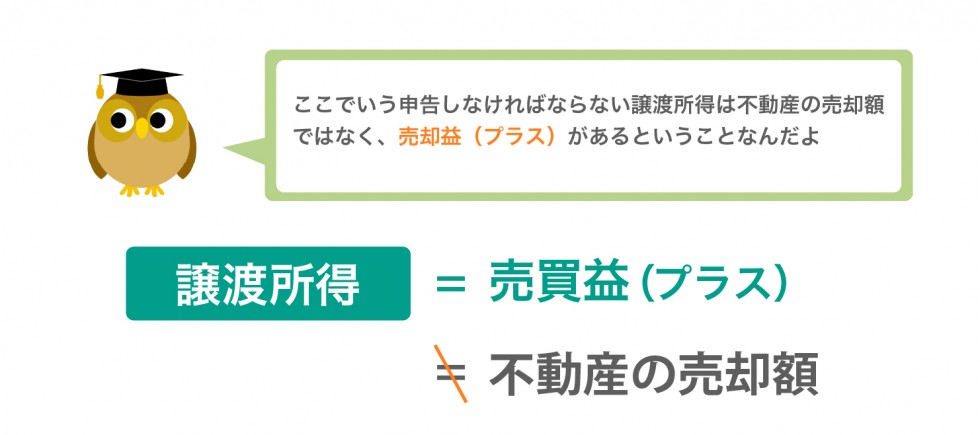

ここでいう申告しなければならない譲渡所得は不動産の売却額ではなく、売却益(プラス)があるということ。

つまり原則からいくと、よほど高い不動産をお持ちでない限り、売却益が出るケースは少ない=確定申告は必要がないということになります。

ただし、不動産売却には、さまざまな税金が優遇される制度が用意されており、税金が安くなったり取り戻せたりします。

この特別控除を使う際は「確定申告が必要」になります。

例えば、マイホームなどの売却の際は、売却益から3,000万円を引いた額を所得とみなす特別控除制度があります。

また、売却損(マイナス)でも確定申告をした方が節税になるケースが多々あります。

譲渡所得の計算方法

不動産の課税譲渡所得がプラスになるかどうか(売却益)は以下の式で計算されます。

譲渡所得 = 譲渡価額(売却額)-取得費(購入額)-譲渡費用(売却に掛かった経費)

※取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額

※譲渡費用は仲介手数料等の売却に要した費用

少し乱暴に言うと、購入した金額よりも売却した金額が安かった場合は、利益は出ないことになります。

譲渡所得は売却額ではなく利益に相当する部分ですので、赤字で売却すれば課税譲渡所得は発生しません。

さらにマイホーム(居住用財産)を売った場合は3,000万円の特別控除があるため、購入した時よりも3,000万円以上高く売れない限り、課税譲渡所得がプラスになることはないのです。

課税譲渡所得の計算例

例えば取得費が5,000万円のマイホームを売却したケースを考えます。

以下の例は譲渡価格(売却価格)の違いによって課税譲渡所得がマイナスになるケース①とプラスになるケース②を用意しています。

譲渡費用は簡略化して譲渡価格の3%(仲介手数料相当)として計算しています。

| 費用 | ケース① | ケース② |

|---|---|---|

| 1.譲渡価格 | 8,000万円 | 8,300万円 |

| 2.取得費 | 5,000万円 | 5,000万円 |

| 3.譲渡費用 | 240万円 | 249万円 |

| 4.特別控除 | 3,000万円 | 3,000万円 |

| 課税譲渡所得 | ▲240万円 | 51万円 |

上表の例だと、取得費5,000万円の物件が8,000万円に大きく化けても仲介手数料を踏まえると課税譲渡所得はマイナスです。

8,300万円程度以上に化けてようやく、課税譲渡所得は発生して、確定申告を考えないといけなくなるわけです。

ほとんどの不動産が課税譲渡所得はマイナスになる

バブル時代であれば、取得時よりも譲渡価格が上回ることもありました。

しかしながら、最近では購入時から築年数が経過した不動産は、価格が下がっているケースの方が多いため、一般的に課税譲渡所得はマイナスとなります。

つまり、確定申告は不要になるケースがほとんどです。

購入時期が分からないぐらい古い場合は注意

しかしながら、購入時期が古い場合は注意が必要です。

先祖がかなり安い時期に購入していた物件であれば、利益が出てしまう可能性は出てきます。

課税譲渡所得がマイナスであれば「節税」も可能

所有期間が5年超のマイホームを譲渡して、マイナス(譲渡損失)が発生した場合は節税ができます。

一定の住宅ローンが残っていれば、逆に他の所得(例えば給与所得や不動産所得、配当所得などの個人所得)と合算して節税をすることが可能。

これを損益通算と言います。

しかも損失を他の所得から控除しきれなかった場合、翌年以後3年間の繰越控除も可能です。

つまり確定申告は課税譲渡所得がプラスであれば「する必要」がありますが、譲渡損失が発生していれば「した方が得」ということになります。

確定申告が必要・不要・するべき人については下記記事でさらに詳しく解説しています。

確定申告の時期について

確定申告は譲渡年の翌年2月16日から3月15日までの間に行います。

ここで課税譲渡所得がプラスになりそうな人は注意が必要です。

基本的には、この時期に確定申告をしないと3,000万円の特別控除の適用が受けられなくなってしまうから。

3,000万円の特別控除があればマイナスだった人が、特別控除の適用を逃したばかりに課税されてしまうというケースもあるのです。

不動産売却の確定申告方法と流れ4ステップ

確定申告の大きな流れとしては、以下のようになります。

- 課税譲渡所得を計算する。

- 必要書類を揃える。

- 確定申告書を作成する。

- 税務署に訪問して手続きを行う。

具体的に見ていきましょう。

ステップ1.課税譲渡所得を計算する

まずは課税譲渡所得を計算します。

譲渡所得 = 譲渡価額(売却額)-取得費(購入額)-譲渡費用(売却に掛かった経費)

※取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額

※譲渡費用は仲介手数料等の売却に要した費用

譲渡所得を計算する際、「売却の際の仲介手数料」や「売却に伴う広告費・測量費・立退料・建物取壊し費用」「売買契約書に貼付けした印紙税」は譲渡費用(経費)にすることが可能です。

居住用財産を売却した時の課税譲渡所得の具体的な計算例

居住用財産を売却した時の課税譲渡所得の具体的な計算例を以下に示します。

| 費用 | 計算例① | 計算例② | 計算例③ |

|---|---|---|---|

| 譲渡価格 | 6,000万円 | 6,000万円 | 6,000万円 |

| 取得費 | 2,000万円 | 2,000万円 | 2,000万円 |

| 譲渡費用 | 0円 ※何も発生しなかった場合 |

183万円 仲介手数料:180万円 印紙代:3万円 |

483万円 仲介手数料:180万円 立退き料:100万円 取り壊し費用:200万円 印紙代:3万円 |

| 特別控除 | 3,000万円 | 3,000万円 | 3,000万円 |

| 課税譲渡所得 | 1,000万円 | 817万円 | 517万円 |

ステップ2.確定申告に必要な書類

次に必要書類についての説明です。

確定申告においては、課税譲渡所得がプラスになった場合は「特別控除」や「軽減税率」の特例、マイナスになった場合は、「損益通算」の特例があります。

居住用財産を売った場合の特例を受けるには、確定申告書に以下の書類を添付して税務署に提出する必要があります。

| 課税譲渡所得 | プラスの場合 | マイナスの場合 | 書類の入手方法 | |

|---|---|---|---|---|

| 特例の種類 | 3,000万円の特別控除 | 所有期間が10年超えの 居住用財産を譲渡した場合の 軽減税率の特例 |

居住用財産の譲渡損失の 繰越控除の特例 |

|

| 除票住民票 | 必要 | 必要 | 必要 | 市区町村役場より |

| 譲渡資産の登記事項証明書 | – | 必要 | 必要 | 法務局より |

| 譲渡所得計算明細書 | 必要 | 必要 | 必要 | 国税庁のHPより |

| その他 | – | – | 住宅借入金の 残高証明書 |

借入先の銀行より |

ステップ3.確定申告書の作成方法

次に確定申告書の作成です。

確定申告を行う方法として考えられるのは、「自分で行う」もしくは「税理士に依頼する」の2つのケースがあります。

- 「自分」で確定申告を行う

- 「税理士」に頼んで確定申告を行う

確定申告は良く分からないため、自分では難しい感じがします。

ただ、確定申告の時期になると、最寄りの市区町村役場で税理士が無料で確定申告書の書き方指導を行っています。

また税務署に電話しても親切に教えてもらえます。

そのため、実際にはほとんどの方が確定申告は「自分」で行っています。

時間が無い方や面倒な方は税理士に頼む

ただし、本当に時間の無い方や、忙しい方は、確定申告を税理士に依頼してしまうのが良いでしょう。

税理士に依頼した場合は10万円前後の費用となる税理士事務所が多いです。

時間をお金で買ってしまうのです。

税理士の選び方としては、役所で確定申告の無料相談を担当している先生に、そのままお願いしてしまうのが良いです。

面倒ということであれば「税理士ドットコム」を使うのも手。

不動産売却に強い税理士が見つかります。

確定申告を自分で行う場合の書類作成の手順

確定申告を、パソコンを使って作成したい場合は、国税庁のホームページである「確定申告書当作成コーナー」を用いるのが便利です。

無料で、なおかつ国税庁が提供しているサービスなので正確です。

ただし、このサービスでは入力が分からなくなった場合、それ以上先に進めないという欠点があります。

しかしながら、この場合でも税務署に電話で聞きながら操作方法を教えてもらうことも可能。

上記ホームページを手順に沿って進むと、確定申告の提出書類ができますので、他の確定申告に必要な書類と合わせて提出するだけです。

具体的な必要書類については後ほど詳しく解説しています。

e-Taxはどうなの?

「e-Tax」を用いての確定申告も可能です。

e-taxを使うと、ネット環境がある場所なら、どこでも確定申告が可能になります。

ただし、e-Taxには電子証明書の取得やICカードリーダーの購入などの準備が必要。

今は国税庁の無料ホームページサービスもあるため、商売をやっている個人事業主でもe-Taxまでやっている人は少ないです。

あなたが、1回限りの不動産売却であれば、わざわざe-Taxを使ってまで確定申告を行う必要はないでしょう。

ただし、1度やってしまえば、税務署にわざわざ足を運ぶ必要がなくなりますので、繰り返し確定申告を行う人は便利です。

筆者は、毎年のように確定申告を行っているため、ICカードリーダーで確定申告を行っています。

- ICカードリーダー:ソニーの「PaSoRi(パソリ)RC-S380」

- e-Taxによる確定申告方法の詳細:国税庁HPを参照

不動産売却の確定申告は自分でやるのをオススメ

基本的には、納税者は税務署にとってはお客様のため、聞くと丁寧に教えてくれます。

しっかり納税しようとしている納税者を税務署が無下に扱うことはありません。

確定申告は、そこまで難しくありませんので、自分で行うことがオススメです。

逆に忙しい人であれば、税理士に頼んでしまうのが良いでしょう。

これから売却予定なら!簡易査定をするのが手っ取り早い

所得税や住民税などの税金が掛かるのかは、あなたの不動産がいくらで売れるのかが分からなければ、計算することができません。

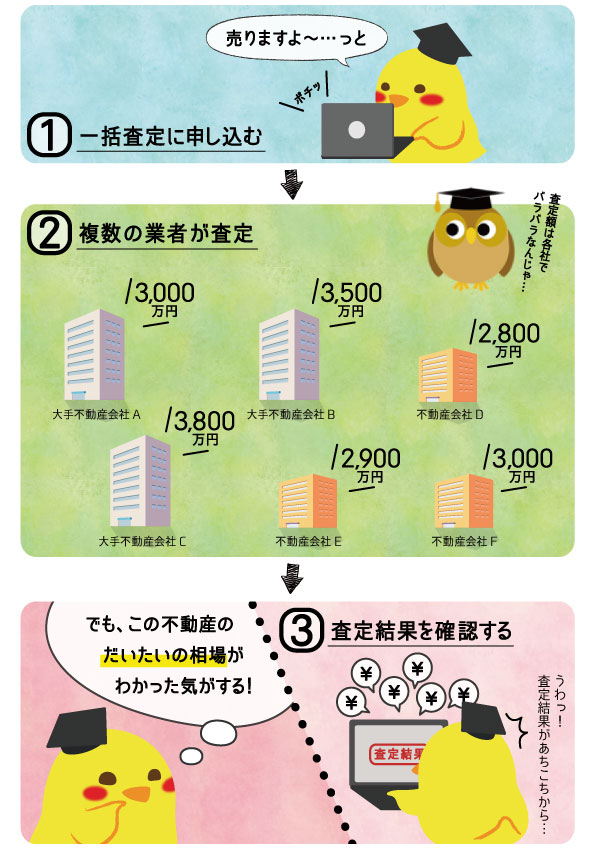

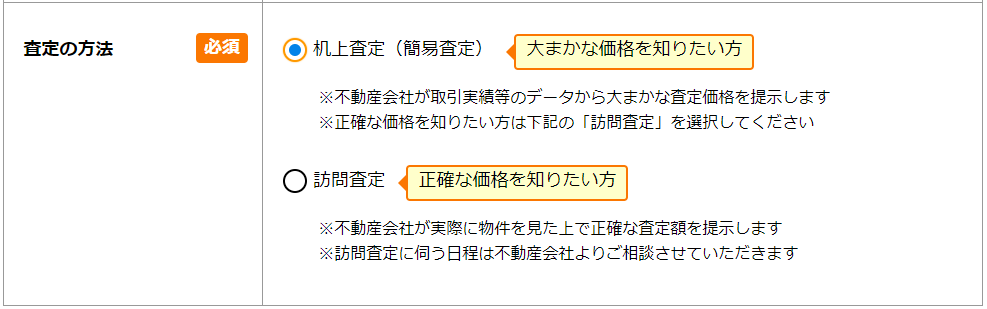

不動産一括査定を使えば、机上査定(簡易査定)が選択でき、メールで査定額がもらえます。

不動産一括査定とはインターネット上であなたが売りたいと思っている不動産情報・個人情報を入力すると、複数の不動産会社が自動的に見つかり一度に査定依頼できるサービス

複数の不動産会社から査定額を提示してもらうことができ、だいたいの相場観を掴むことができます。一括査定の流れとしては下記の通り。

申込みは無料で行なえますし、「机上査定(簡易査定):訪問せずに取引実績等のデータから予想した金額の提示」を選択できるようになっています。

机上査定ができるオススメサイト

また、とりあえず査定額が知りたい方は要望欄に「メールで査定額を希望」と記載しておきましょう。

不動産一括査定サイトについては下記記事でさらに詳しく解説しています。

まずはどこか1-2社の査定依頼でOKという方は、下記の大手2社がオススメです。

評判がいい不動産仲介会社のおすすめランキングについては下記記事をご確認ください。

まとめ

不動産売却の確定申告について解説してきました。

自分でやる場合も、税理士に頼む場合も、「無料相談会」に出向くのが第一歩と言えます。

まずは近くの役所に確定申告の無料相談会の有無を確認するのが良いでしょう。