不動産を売却した年に確定申告をする必要があるのか、しなくても良いのか良く分からない人も多いと思います。

周囲には「お家を売却したけど確定申告なんかしなかったよ!」と言う人も多いと思います。

ただし、はっきりと「確定申告は不要です!」と言い切ってくれる専門家もいません。

結局のところ、確定申告は必要なのか、不要なのか、分からなくてモヤモヤしている人は多く、あなたもその一人ではないでしょうか?

また最近では税制も変わって、確定申告をするとお得な人まで登場してきました。

今回の記事では不動産を売却した時の「確定申告が必要・不要」にフォーカスしてお伝えいたします。

この記事を読むことで、

- 不動産売却後に確定申告が必要な人

- 不動産売却後に確定申告が不要な人

- 不動産売却後にするべきこと

が分かるようになります。

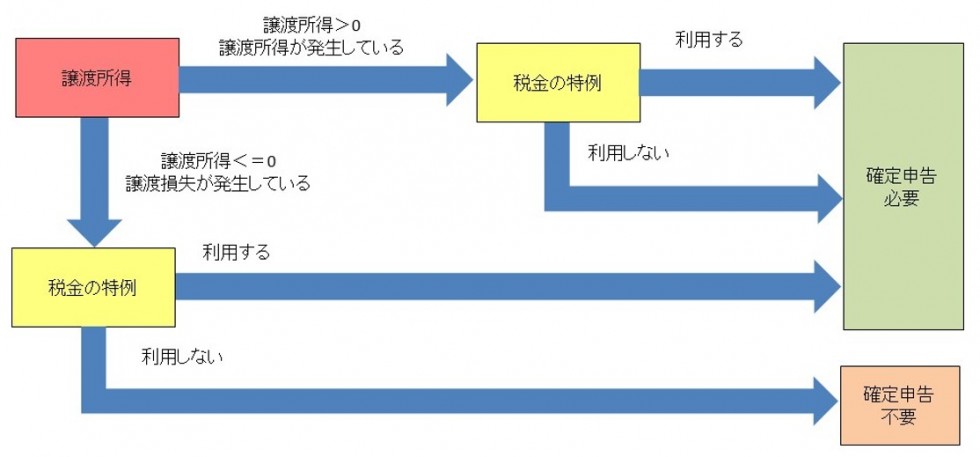

確定申告するべきか否かの結論を先にお伝えします。分かりやすいようにフローチャートにまとめました。

これを見て何となく自分はどれに該当しそうか掴んでください。

もちろん今分からなくても、この後にかみ砕いて説明しておりますので安心して読み進めてください。

※この記事は家やマンション・土地などを売却した個人を対象としています。

本記事のポイントまとめ

- 確定申告が必要な人は、所得(課税譲渡所得)がプラスの人

- 確定申告が不要な人は、所得(課税譲渡所得)がマイナスの人

- 3,000万円の特別控除、譲渡損失の特例を受けるためには確定申告は必要

- 不動産がいくらで売れるのか知るためには簡易査定がオススメ

※詳細は「これから売却するなら!簡易査定をしてみると手っ取り早い」に解説

不動産を売却した時の確定申告

まず最初に本題である確定申告が必要な人と不要な人について結論をお伝えします。

- 確定申告が必要な人:所得がプラスの人

- 確定申告が不要な人:所得がマイナスの人

シンプルに言うと上記ですが、不動産の場合は少し複雑です。

ですので、本記事では下記順に説明していきます。

- 確定申告とはそもそも何か

- 不動産における所得とは何か

- 確定申告が必要な人の詳細

- 確定申告が不要な人の詳細

確定申告とは?

確定申告とは「所得」を申告し、納税額を「確定」することを指します。

個人が不動産を売却した場合は、この「所得」が何かという理解が重要なポイントです。

不動産売却における所得の計算式

不動産売却による所得は、以下の計算式で計算される金額を指します。

譲渡所得 = 譲渡価額(売却額)-取得費(購入額)-譲渡費用(売却に掛かった経費)

※取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額

※譲渡費用は仲介手数料等の売却に要した費用

これで計算された「所得」に対して税金がかかります。

不動産の売却では、正確に言うと「課税譲渡所得」と言います。

ただし、計算式を見て頂くと分かる通り、取得費と譲渡費用というのが引かれます。

つまり、例えば3,000万円で売却したとしても、3,000万円=所得にはなりません。

3,000万円で売却すると、確かに手元に3,000万円のキャッシュが入ってきますが、入金されたキャッシュは課税対象の所得ではないのがポイント。

取得費とは

上式を見ると、「課税譲渡所得=譲渡価額(売却額)-取得費-譲渡費用」となっています。

取得費とは売却した不動産の購入額から減価償却費を控除したものになります。

例えば、4,000万円で購入した不動産で、減価償却費が300万円の場合は、取得費が3,700万円となります。

減価償却費とは

減価償却費とは、時間の経過により減少した価値を耐用年数に応じて取得費から控除する費用

会計処理上の概念的な費用であり、実際にお金が出ていったものではありません。

減価償却費は建物のみに発生し、土地には減価償却費が発生しません。

取得費や減価償却については下記の記事でも詳しく解説しています。

譲渡費用とは

譲渡費用とは売却に要した仲介手数料等の費用

例えば3,000万円で物件を売却した場合、仲介手数料は満額で96万円(売却金額の3%+6万円)となり、これが譲渡費用に加算されます。

課税譲渡所得の計算事例

今まで説明で出した数字を並べます。

- 売却額:3,000万円

- 取得費:3,700万円

- 譲渡費用:96万円

先ほどの式に入れると、課税譲渡所得は以下になります。

課税譲渡所得 = 3,000万円 - 3,700万円 - 96万円 = ▲796万円

よって3,000万円で不動産を売却した時の所得は、3,000万円ではなく、▲796万円ということになるのです。

つまりこの場合は、▲796万円で課税譲渡所得はマイナスのため、確定申告は必要ないということになります。

後ほど紹介しますが、ある条件を満たすと特例があり税金(源泉徴収税額)が還付される(税金が返ってくる)可能性があります。

課税譲渡所得がマイナスだからといって確定申告は関係ないということはありません。

以上、ここまで不動産を売却した時の所得について見てきました。

それでは次に具体的に確定申告が必要な人について見ていきましょう。

確定申告が必要な人は「所得が発生した人」

個人が不動産を売却した時に、確定申告が必要な人とは、所得が発生した人になります。

所得が発生するというのは、課税譲渡所得がプラスになる人のこと。

例えば、4,000万円で購入した不動産が、4,500万円に値上がりした場合を考えます。

4,000万円で購入した不動産は先ほどと同じように減価償却費が300万円の場合、取得費が3,700万円とします。

また譲渡費用が仲介手数料のみである場合、仲介手数料は4,500万円×3%+6万円=141万円となります。

この場合、課税譲渡所得は以下のようになります。

課税譲渡所得 = 4,500万円 - 3,700万円 - 141万円 = 659万円 > 0

よって、このケースでは所得が発生したとみなされ、所得税が発生します。

そのため確定申告をしなければなりません。

所得税や住民税は「課税譲渡所得」に対して掛かる

ただし、所得税や住民税は、課税譲渡所得に対して税率がかかります。

所得税・住民税 = 課税譲渡所得 × 税率

上述の例だと、「4,500万円×税率」ではなく、「659万円×税率」となるのです。

税率については、不動産の所有期間によって、以下のようになります。

| 所有期間 | 所得税 | 住民税 |

|---|---|---|

| 5年以下 | 30% | 9% |

| 5年超 | 15% | 5% |

先ほど例で示した「695万円×税率」だとすると

- 5年以下の場合:(所得税)695万円×30%≒200万円 (住民税)695万円×9%≒63万円

- 5年超えの場合:(所得税)695万円×15%≒100万円 (住民税)695万円×5%≒35万円

以上、ここまで確定申告が必要な人について見てきました。

それでは次に気になる確定申告が不要な人について見ていきましょう。

確定申告が不要な人は「所得がマイナスの人」

確定申告が不要な人は、課税譲渡所得がマイナスの人です。

課税所得がマイナスの人は、所得が発生していないとみなされますので、売却による所得税も発生しません。

確定申告が不要な人は、以下のような課税譲渡所得がマイナスの人になります。

課税譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用 = 3,000万円 - 3,700万円 - 96万円 = ▲796万円

この場合、3,000万円のキャッシュは入ってきますが、所得は発生しないため、税金も発生しません。

「3,000万円-96万円=2,904万円」が丸々懐に残る形となります。

確定申告も不要ですが、後ほど紹介しますが、特例を受けられる可能性があるので、確定申告した方が良い場合が多いです。

確定申告が不要でも税務署から問い合わせがくる可能性あり

課税譲渡所得がマイナスの場合は、確定申告は不要となります。

ただし、税務署は登記事項の移動から売買があったことを把握しており、税務署から後日問い合わせがくる場合があります。

聞かれる内容は、確定申告をしなかった理由です。

その際は、課税譲渡所得がマイナスであることを証明する書類(譲渡時の売買契約書や、購入時の売買契約書等)を用意して回答します。

突然税務署から問い合わせが来ると、ドキッとしますが、確定申告が不要である理由をきちんと説明できれば特に問題はありません。

以上、ここまで確定申告が不要な人について見てきました。

それでは次に確定申告をした方が良い人について紹介します。

確定申告をするべき2つの条件

実は所得のプラス、マイナスに関わらず確定申告をした方が良い人がいます。

結論をお伝えすると

- 3,000万円の特別控除を受ける人

- 譲渡損失の特例を受ける人

の2パターンの人です。

本章ではその条件についてお伝えします。

3,000万円の特別控除を受ける人

一定の条件を満たす居住用財産(マイホーム)を売却した場合、3,000万円の特別控除を受けられるケースがあります。

3,000万円の特別控除を受けると、課税譲渡所得は以下の計算式で計算されます。

譲渡所得 = 譲渡価額(売却額)-取得費(購入額)-譲渡費用(売却に掛かった経費)-3,000万円

※取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額

※譲渡費用は仲介手数料等の売却に要した費用

そうすると、仮に「譲渡価額-取得費-譲渡費用」がプラスであっても、そこから3,000万円を引くと課税譲渡所得がマイナスとなる場合があります。

例えば以下の例では「譲渡価額-取得費-譲渡費用」がプラスでも、3,000万円の特別控除を行うために、課税譲渡所得がマイナスになります。

課税譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用 - 3,000万円の特別控除 = 4,500万円 - 3,700万円 - 141万円 - 3,000万円 = ▲2,341万円 < 0

特別控除の適用を受けるために確定申告が必要

この場合、所得税は発生しませんが、3,000万円の特別控除の適用を受けるために確定申告が必要となります。

もちろん、このケースでは元々「譲渡価額-取得費-譲渡費用」がプラスのため確定申告の必要性がありますが、税金をゼロにするためにも確定申告が必要となります。

3,000万円の特別控除については下記に詳しく解説しています。

譲渡損失の特例を受ける人

また居住用財産を売却した場合、3,000万円の特別控除を受けなくても、「譲渡価額-取得費-譲渡費用」がマイナス(譲渡損失の発生)になる人もいます。

居住用財産を売却して譲渡損失が発生した場合は、①買換えと②売却のみで以下の特例が使えます。

| 譲渡形態 | 特例 |

|---|---|

| 買換え | 居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例 |

| 売却のみ | 居住用財産に係る譲渡損失の損益通算及び繰越控除の特例 |

居住用財産で譲渡損失が発生した場合の特例を使うと、源泉徴収税額のキャッシュバックを受けることができます。

この譲渡損失の特例を受けるために確定申告が必要となります。

確定申告の手続きが面倒でも、確定申告をすることをオススメします。

譲渡損失が出た時の特例については下記記事で詳しく解説しています。

確定申告に必要な書類

確定申告をした方が良い人の「確定申告に必要な書類」は以下のものになります

| 添付書類 | 3,000万円特別控除 | 居住用財産の買換えに係る 譲渡損失の損益通算 及び繰越控除の特例 |

居住用財産に係る 譲渡損失の損益通算 及び繰越控除の特例 |

|---|---|---|---|

| 除票住民票 | 必要 | 必要 | 必要 |

| 譲渡資産の登記事項証明書 | - | 必要 | 必要 |

| 買換資産の登記事項証明書 | - | 必要 | - |

| 新しい住民票 | - | 必要 | - |

| 譲渡所得計算明細書 | 必要 | 必要 | 必要 |

| その他 | - | 必要:住宅借入金残高証明書(買換資産のもの) | 必要:住宅借入金残高証明書(譲渡資産のもの) |

他にも確定申告書を作成する必要があります。

詳細については下記記事で詳しく解説しています。

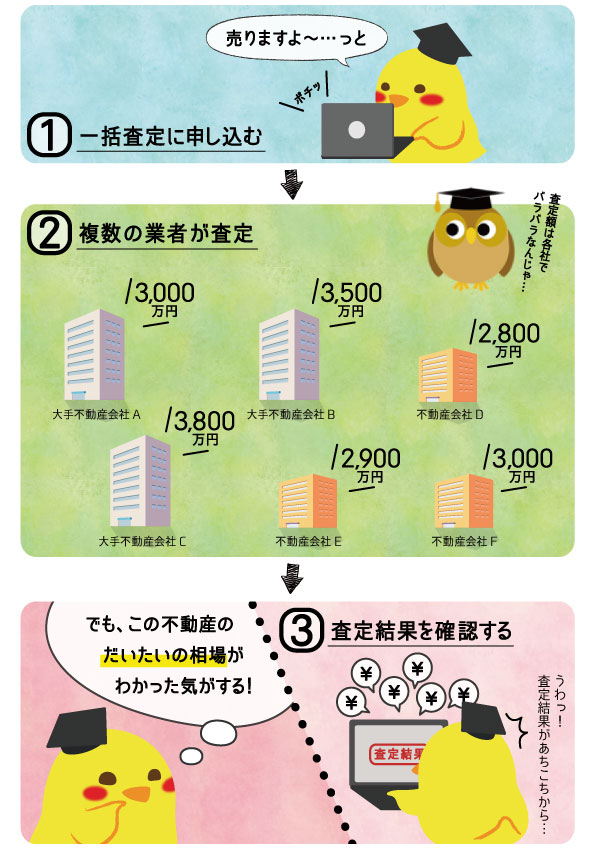

これから売却するなら!簡易査定をしてみると手っ取り早い

所得税や住民税などの税金が掛かるのかは、あなたの不動産がいくらで売れるのかが分からなければ、計算することができません。

ですので、不動産一括査定で、まずはいくらで売れそうなのか不動産会社に「簡易査定」してもらいましょう。

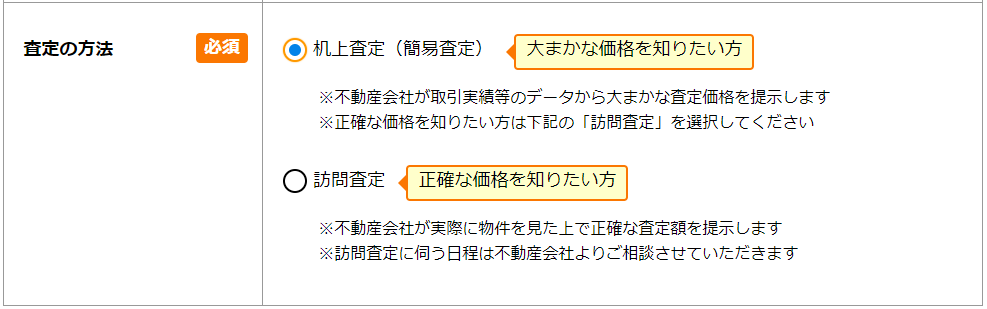

不動産一括査定で机上査定をする

不動産一括査定を使えば、机上査定(簡易査定)が選択でき、メールで査定額がもらえます。

不動産一括査定とはインターネット上であなたが売りたいと思っている不動産情報・個人情報を入力すると、複数の不動産会社が自動的に見つかり一度に査定依頼できるサービス

複数の不動産会社から査定額を提示してもらうことができ、だいたいの相場観を掴むことができます。一括査定の流れとしては下記の通り。

申込みは無料で行なえますし、「机上査定(簡易査定):訪問せずに取引実績等のデータから予想した金額の提示」を選択できるようになっています。

机上査定ができるオススメサイト

また、とりあえず査定額が知りたい方は要望欄に「メールで査定額を希望」と記載しておきましょう。

不動産一括査定サイトについては下記記事でさらに詳しく解説しています。

まずはどこか1-2社の査定依頼でOKという方は、下記の大手2社がオススメです。

評判がいい不動産仲介会社のおすすめランキングについては下記記事をご確認ください。

まとめ

不動産を売却した時に確定申告が不要な人と必要な人の違いを解説いたしました。

不動産売却では特例があるため、「所得税が発生しない人=確定申告が不要な人」ではありません。

所得税を発生させないもしくは還付を受けるためにも確定申告が必要となる場合があります。

自分の該当するケースを見て、確定申告の要否を判断しましょう。