日本を元気にする「ふるさと納税」、魅力的な返礼品も多くもっと活用したいと考えている方も多いのではないでしょうか。

ふるさと納税を使うと、思いのほか「ふるさと納税の控除限度額(ふるさと納税上限額)が少ない」ところが気になります。

ところが不動産を売却するとふるさと納税上限額が上がるケースがあります。

こんな悩みをスッキリ解消!

- 不動産を売却したらふるさと納税上限額は上がらないの?

- 上限額が上がるときの条件を知りたい

そこで今回の記事では、不動産売却によって「ふるさと納税上限額」がそもそも上がるのか、上がるときの条件やどれぐらい上がるのかを解説していきます。

本記事の要点まとめ

ふるさと納税の仕組み

まずはあなたも馴染みが少ない「ふるさと納税」についてカンタンに説明していきます。

寄付による税金の控除

ふるさと納税は「納税」という名前が付いています。

ですので、多くの人は税金を納めているような感じがしますが、ふるさと納税は納税ではありません。

ふるさと納税とは、納税ではなく、自治体に対する「寄付」を行っています。他の自治体に「寄付」をしてくれた人には、翌年に自分の住んでいる自治体に収める住民税を減額してくれる制度があります。その制度を活用したのが「ふるさと納税」になります。

寄付と言っても、ふるさと納税の場合、単純に寄付して住民税が減るばかりではありません。

寄付した自治体からお米やお肉、海産物などの「返礼品」がもらえます。

この返礼品が魅力的なため、ふるさと納税を楽しみにしている人が多いのです。

ところが、この寄付金ですが、A市に住んでいる人が、どんどんB市やC市に寄付ばかりして、肝心のA市の住民税が減ってしまっては、A市が困ってしまいます。

そこである個人が別の自治体への寄付によって税金を控除できる金額には上限が設けられています。

それが「ふるさと納税の控除限度額(ふるさと納税上限額)」となります。

ひよこ生徒

ひよこ生徒 フクロウ先生

フクロウ先生基本的に確定申告が必要

ふるさと納税を行うと、所得税と住民税が控除されます。

- 所得税:ふるさと納税を行った年の所得税から控除

- 住民税:ふるさと納税を行った翌年度の住民税から控除

控除額は住民税の方が大きいため、ふるさと納税の効果は、主に翌年度の住民税に反映。

ふるさと納税を行うと、今年度の所得税と翌年度の住民税が控除。

そのためには、ふるさと納税を行った年に「確定申告」を行う必要があります。

ただし、サラリーマンなどの給与所得者で、1年以内の寄付先が5自治体までの方は、確定申告を行わなくてもよいワンストップ特例制度というものがあります。

ひよこ生徒

ひよこ生徒 ひよこ生徒

ひよこ生徒 フクロウ先生

フクロウ先生ふるさと納税上限額の目安

以下に、ふるさと納税上限額の目安について、一例を示します。

| 給与所得 | ふるさと納税上限額目安 (夫婦+子供1人) |

金額に見合う返礼品 |

|---|---|---|

| 300万円 | 11,000円 | 野菜・漬物 |

| 600万円 | 60,000円 | お肉 |

| 1,000万円 | 157,000円 | お米 |

詳しい早見表については、「総務省ふるさと納税ポータルサイト」をご覧ください。

所得税や住民税は、所得によって税額が大きくなるため、年収が大きくなるほど、ふるさと納税上限額も増えることがポイント。

例えば、年収600万円の人で夫婦+子供1人の家族構成の方は、ふるさと納税上限額の目安が6万円となります。

ふるさと納税上限額があると、おのずと金額に見合った返礼品も決まってきます。

6万円だと返礼品としてお肉とかが金額ゾーンになります。

例えば8万円の旅行券の返戻品が欲しいと思っていても、自己負担額が増えるため、手が出しづらくなるのです。

ひよこ生徒

ひよこ生徒上限額を超えると自己負担が増える

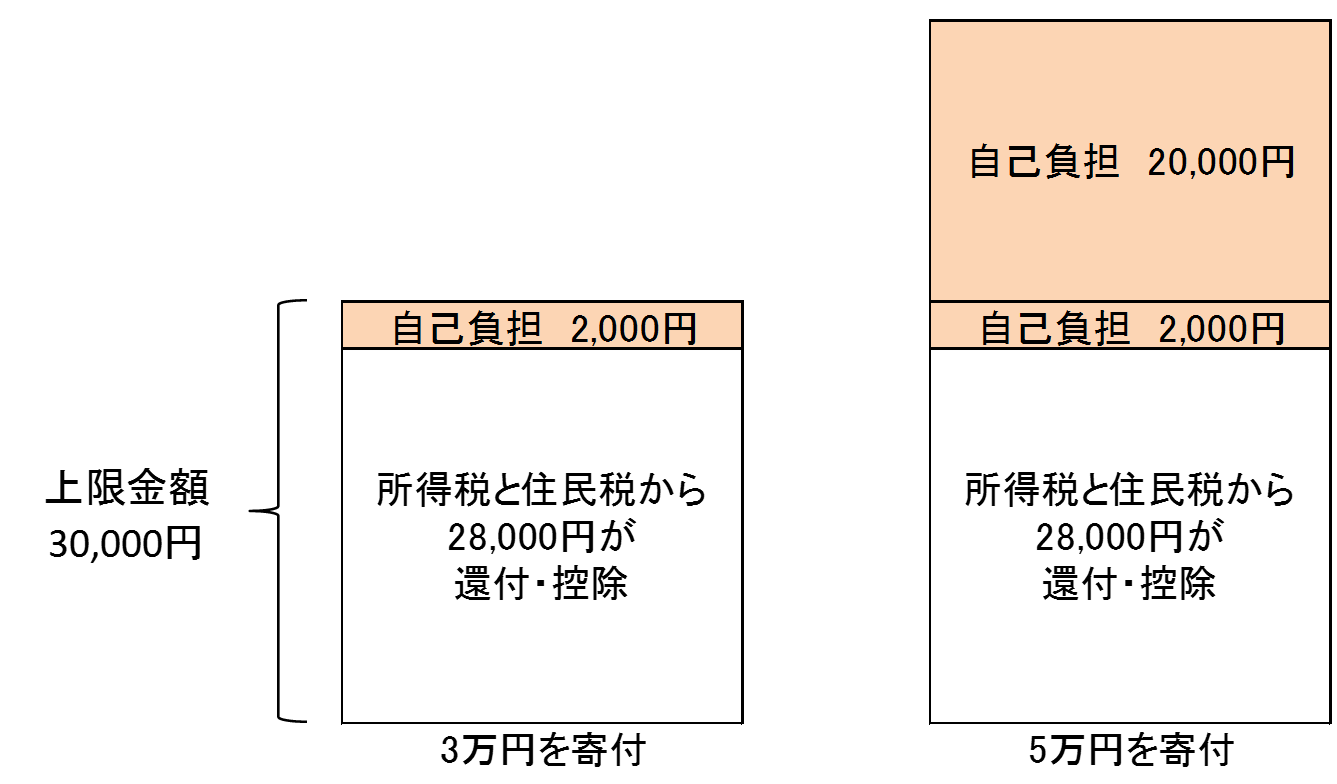

ふるさと納税は、上限額を超えて寄付することも可能。

以下に、上限金額30,000円の人の例を示します。

上限額のうち、2,000円は自己負担金と呼ばれ、税金の控除対象外になります。

ふるさと納税上限額が30,000円の人が、30,000円で伊勢海老の返礼品を受けたとします。

すると、この人の控除される所得税と住民税は28,000円となります。

よってこの人は、実質的に2,000円で伊勢海老を購入したことになります。

一方で、ふるさと納税上限額が30,000円の人が、50,000円で高級和牛を購入したとします。

この場合でも控除される所得税と住民税は28,000円です。

よってこの人は実質22,000円で高級和牛を購入したことになります。

そのためふるさと納税上限額が増えた方が、自己負担が少ない金額で多くのものが購入できます。

以上、ここまで上限額を超えると自己負担が増えるについて見てきました。

それでは次に気になる不動産売却で上限額が増える場合について見ていきましょう。

不動産売却で上限額が増える場合

ここからが本番です。不動産を売却して譲渡所得が生じると、所得税および住民税が発生。

所得が増えることになるため、「ふるさと納税上限額」も上がることになります。

ただし、この不動産売却ですが、全ての不動産売却で所得税および住民税が発生する訳ではありません。

不動産売却時の譲渡所得は、以下の式で計算されます。

譲渡所得 = 譲渡価額(売却額)-取得費(購入額)-譲渡費用(売却に掛かった経費)

※取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額

※譲渡費用は仲介手数料等の売却に要した費用

つまり譲渡所得とは、売却「額」ではなく、売却「益」のこと。

譲渡所得がマイナスの場合は所得税および住民税は発生しません。

つまり「ふるさと納税上限額」も増えないことになります。

例えばマイホームなどを売却しても、ほとんどの場合は購入時よりも値下がりしているため、譲渡所得は発生しません。

このようなケースは、そもそも所得税および住民税が追加で発生しないため対象外となります。

フクロウ先生

フクロウ先生 ひよこ生徒

ひよこ生徒狙い目は「取得費の不明」な不動産

前述のように、実際のところ、マイホームなどでは不動産を売却して譲渡所得が発生することは稀。

ところが、古くから持っている土地で取得費が不明な不動産であれば、売却すると譲渡所得が発生します。

取得費が不明な不動産は、概算取得費と呼ばれる取得費を用います。

概算取得費は譲渡価額の5%となります。再度、計算式を見てみましょう。

譲渡所得 = 譲渡価額(売却額)-取得費(購入額)-譲渡費用(売却に掛かった経費)

※取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額

※譲渡費用は仲介手数料等の売却に要した費用

取得費が譲渡価額の5%となるということは、マイナスができる金額が小さくなります。

その場合、譲渡所得がプラスになってしまうことが多くなり、所得税および住民税が発生することになってしまいます。

ただし、マイホームなどの売却は、3,000万円特別控除が適応。

すると計算式はこうなります。

譲渡所得 = 譲渡価額(売却額)-取得費(購入額)-譲渡費用(売却に掛かった経費)-3,000万円

※取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額

※譲渡費用は仲介手数料等の売却に要した費用

出た利益から3,000万円が引かれてそこから税金が掛かります。

つまりほとんどの人は、購入時よりも3,000万円以上高く売れることは少なく、ふるさと納税の上限額が増えると思わないほうがいいでしょう。

3,000万円の特別控除については、下記記事でさらに詳しく解説しています。

譲渡所得とふるさと納税の上限額の目安

譲渡所得の税率

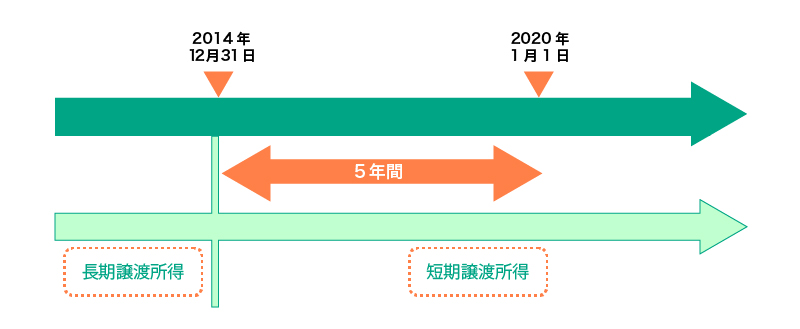

不動産売却による譲渡所得が発生すると、所有期間によって以下の税率で税金が課されます。

| 所有期間 | 所得の種類 | 所得税 | 住民税 |

|---|---|---|---|

| 5年以下 | 短期譲渡所得 | 30% | 9% |

| 5年超 | 長期譲渡所得 | 15% | 5% |

※平成25年から令和19年までは、復興特別所得税として各年分の基準所得税額の2.1%を所得税と併せて申告・納付することになります。

所有期間の定義の下記の通り。

譲渡所得に対して、ふるさと納税上限額がどの程度上がるかについては、家族構成や各種控除も関係するため、単純な計算にはなりません。

ふるさと納税の上限額の増額の目安

以下に、目安として所有期間5年超で長期譲渡所得が発生した場合のふるさと納税上限額の増加額の目安を示します。

| 譲渡所得 | 給与所得600万円の人の ふるさと納税上限額の増加額 |

給与所得1,000万円の人の ふるさと納税上限額の増加額 |

|---|---|---|

| 500万円 | +62,500円 | +71,429円 |

| 1,000円 | +125,000円 | +142,857円 |

| 1,500万円 | +187,500円 | +214,286円 |

| 2,000万円 | +250,000円 | +285714円 |

繰り返しますが、これはあくまでも目安です。

おおむね長期譲渡所得によって増額する住民税の20%強が「ふるさと納税の上限に加算」されるようなイメージを持っておけば良いでしょう。

まとめ

不動産売却によってふるさと納税上限額がどの程度上がるか徹底検証してきました。

金額的に見てふるさと納税上限額を上げるためにわざわざ不動産を売却することはオススメしません。

ただし、譲渡所得が発生した場合には、ふるさと納税を活用して少し高額な返礼品を購入してみるのも1つ。

節税の対策とはしてはいいでしょう。

まだ不動産を売却していない方は、まずは「すまいValue」「SUUMO」「HOME4U」などの一括査定を使って高く売ることを考えましょう。