古い家を売却する際、建物を取り壊して更地で売却することがあります。

解体費用がどれくらいかかるのか分からず、売却に踏み込めない人もいると思います。

解体費用の目安はザックリ以下の通り。

- 木造:1坪当たり4~5万円

- 軽量鉄骨造:1坪当たり6~7万円

- 鉄筋コンクリート造:1坪辺り8~10万円

解体費用は、概ね新築工事費の10分の1程度が目安と考えてください。

今回の記事では古い家を取り壊すべきか否かの判断基準や取り壊しのタイミング、また税務上の扱い等を解説していきます。

家を解体するときの費用相場

建物の解体費用は、建物の構造によって異なります。

先ほどもお伝えしましたが、解体費用のおよその目安としては、以下の通り。

- 木造:1坪当たり4~5万円

- 軽量鉄骨造:1坪当たり6~7万円

- 鉄筋コンクリート造:1坪辺り8~10万円

解体費用の総額を出す場合は、上表の坪単価を延床面積に乗じて求めます。

延床面積が40坪の木造戸建住宅であれば、解体費用は160~200万円程度になります。

鉄筋コンクリート造等の建物で地下躯体がある場合には、倍以上の値段がする場合があります。

上表の坪単価は、地下のない建物の解体費用の目安。

解体費用は、施工条件によってかなり左右されます。

広い敷地で解体しやすい条件の場合は安く、狭い敷地で重機が入りにくいような条件の場合は高くなります。

また、ガードマンを複数人配置しなければならないような場合も、解体費用は高くなります。

施工条件によって、かなりバラツキが出てしまうのも、解体費用の特徴です。

以上、ここまで解体費用の相場について見てきました。

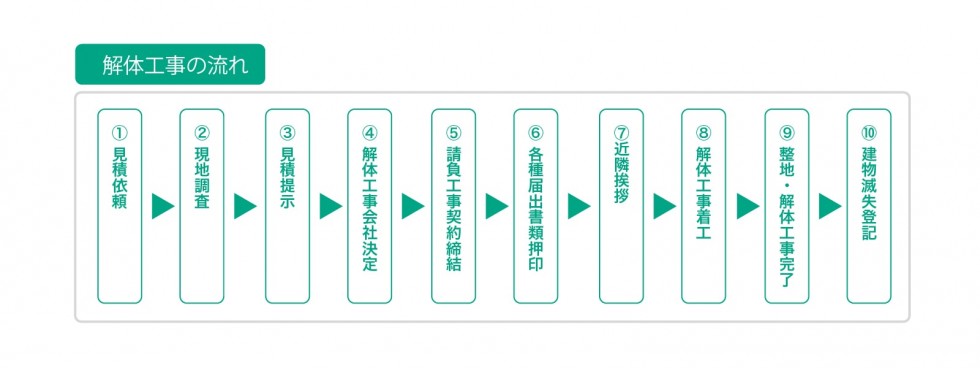

次に解体工事の流れについて見ていきましょう。

家の解体工事の流れ

解体工事では、最初に解体業者に見積りをとってもらいます。

解体工事の見積もり額は前面道路が狭い、隣戸と近接している等の現地の状況によって金額が異なりますので、必ず現地調査が行われます。

見積もり額に納得できたら解体工事の発注をします。

解体工事は、木造戸建てなら2週間から1ヶ月程度かかります。

また立地の関係で重機が入りにくい現場では「手壊し」が必要となり、工期が長くなり解体費用も高くなります。

手壊し(手解体)とは、重機が入れない住宅密集地や高低差がある場所において、人力で解体作業を行うこと

では、家を解体すべきかどうかはどのように判断したら良いのでしょうか。

家を解体するか否かの判断ポイント

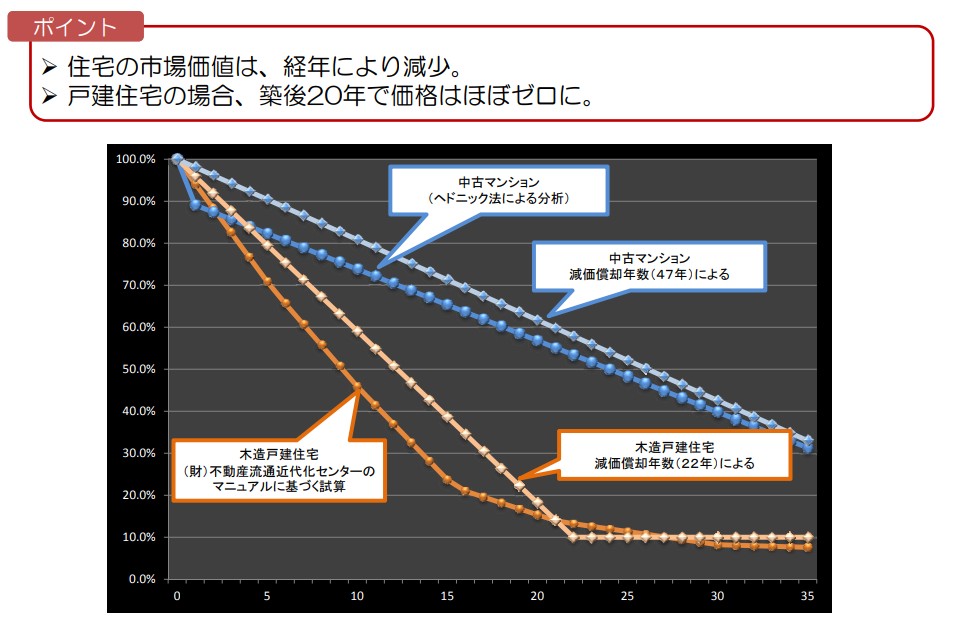

木造戸建て住宅の場合、築20年以上の建物は、多くの不動産会社が建物価格をゼロと査定します。

下記は国土交通省発表が発表した「中古住宅流通、リフォーム市場の現状」にある中古戸建住宅の価格査定の例を持ってきました。

※出典:国土交通省「中古住宅流通、リフォーム市場の現状」より

つまり、建物に価値がないため、築20年を過ぎたら解体するという判断はできます。

一方で、建物が古くても「古民家」として価値のあるものは、取り壊さない方が良いです。

昨今の古民家ブームを受け、古民家は高く売れます。

普通の住宅として利用するだけではなく、「古民家カフェ」や「古民家ヨガ教室」などで利用したい人が関心を示すため、価格が高くなる傾向にあります。

特に、都内の港区、目黒区、渋谷区、世田谷区あたりのオシャレゾーンに古民家をお持ちの方は、希少性が高いため安易に取り壊さないことをオススメします。

家を取り壊して更地にすべき基準、残しておくべき基準まとめ

| 家を取り壊すべき基準 | 家を残しておくべき基準 |

|---|---|

| ・築30年を超えている木造住宅 ・築古アパート |

・「古民家カフェ」などの活用として需要のある立地にある古民家 ・そもそも、解体費用が売却査定額を超えている |

家を取り壊すべき基準は小さな木造の築古アパートや築30年を超えている木造住宅です。

これらの物件を更地化すると戸建住宅用地としても買いに来る業者が増えるため、高くなります。

入居者が自然と退去し、全部空室となった段階で、取り壊して売るのがオススメです。

ただし、正直なところあくまでも上記は一つの判断基準です。

建っている家の環境等によって大きく変わります。

家を解体するか否かも含めてまずは不動産会社に査定依頼する

家を解体するか否かを含めてまずは不動産会社に相談しましょう。

築35年以上の家でも解体しなくても数千万円で売れることもザラにあります。

たまに古い家をお持ちの方の中に、「解体しないと売れない」と思い込んで売却に躊躇されている人がいます。

古家があっても、解体しないと売れないわけではありません。

まずは不動産会社に相談してみましょう。

また、1社だけではなく必ず複数社に査定依頼をしてください。

理由は、古家の売却に強い不動産会社も存在するからです。

古家に強い不動産会社だと、すんなり買主を見つけてくれて売れることがよくあります。

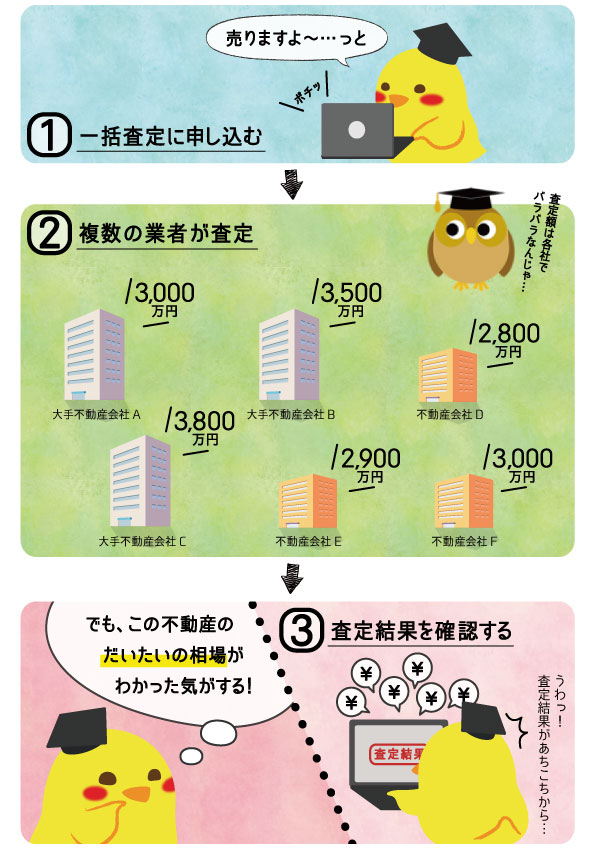

複数の不動産会社に査定依頼するなら一括査定が便利

複数の不動産会社に査定依頼は不動産一括査定を使ってください。

不動産一括査定とはインターネット上であなたが売りたいと思っている不動産情報・個人情報を入力すると、複数の不動産会社が自動的に見つかり一度に査定依頼できるサービス

複数の不動産会社から査定額を提示してもらうことができ、だいたいの相場観を掴むことができます。一括査定の流れとしては下記の通り。

不動産一括査定を使うと、家の環境に合わせた適切な不動産会社が複数社自動的に見つかります。

古家でも十分に売却可能な不動産会社が見つかる可能性がグッと上がります。

また、不動産一括査定は、メールで査定額をもらえるので大変便利。

不動産会社に、「このまま売ったらいくらか」というパターンと、「解体して売却したらいくらか」というパターンの2つの価格を査定してもらいましょう。

解体せずに売却しても十分に価格が出るようであれば、無理に解体する必要はないということです。

ちなみに、オススメの不動産一括査定は「すまいValue」「SUUMO」「HOME4U」「イエウール」というサイト。

不動産一括査定サイトについては下記記事でさらに詳しく解説しています。

買主は解体を前提に購入することもある

買主が解体することを前提に購入すれば、古家があっても家は売れます。

もちろん、解体を前提とすると、買主は取り壊し費用の分を安く見込んで購入することになります。

古家がある場合の売却価格の目線は、以下のようになります。

古家付の売却目線 = 土地価格 - 解体費用

そのため取り壊さずに売却する場合、売却価格は土地価格よりも安くなります。

理論上は、どちらが解体費用を負担するかだけなので、売主で壊しても買主で壊しても価格は同じです。

解体費用を捻出できない場合には、そのままの状態で売却することをオススメします。

土地の価値が安いときは原則売主が解体費用を負担する

ただし、田舎の土地の場合、土地価格が安すぎて解体費用を控除すると売却目線がマイナスとなってしまうような土地があります。

土地単価が坪10万円を下回るようなエリアだと、建物の大きさや構造次第では売却目線がマイナスとなる可能性が出てきます。

例えば、土地の価格が坪3万円で、40坪の敷地に40坪の建物が建っているケースを考えます。

土地価格を120万円、解体費用を160万円とすると、売却目線がマイナスとなります。

このような土地は、解体費用を買主負担としてしまうと、上手く売却することはできません。

土地価格が解体費用を下回るような場合には、売主側で解体して売却するのがオススメです。

解体業者は「解体の窓口」を使って探してください。

解体の窓口は優良業者のみ厳選。ネット上で相場が分かる他、条件にあった最安の解体業者が見つかります。

連絡もメール要望などでき、大変便利です。

解体は年度によって補助金や助成金が出る場合もあるので、早めに確認をしておきましょう。

解体費用はローンに含められないため売主が行うのが一般的

| 更地 | 解体後の更地渡し | 現状渡し(古家付き) | |

|---|---|---|---|

| 解体のタイミング | 売却前 | 売却後 | しない |

| 解体費用負担 | 売主 | 売主 | 買主(※購入後、解体する場合) |

上の表で紹介しているように、解体費用の負担は基本的に売主となりますが、理論上、解体は売主や買主のどちらが負担しても構いません。

ただし、解体費用はローンが組めないという理由から、解体を前提に購入する人はそう多くはいません。

一般的に古家付で購入できる人は、貯金の中から解体費用を捻出できる人に限られてしまいます。

そのため、古家付で売却すると、購入希望者が少なくなり、売りにくくなるというのも事実。

立地の良い場所であれば別ですが、売りにくいような土地であれば、なるべく売主側で解体することをオススメします。

このような判断も難しいため、まずは「すまいValue」「SUUMO」「HOME4U」などを使って、不動産会社に査定依頼をしてください。

以上、ここまで解体の必要性の判断ポイントについて見てきました。

建物を解体する場合、タイミングがとても重要です。

家を解体する時期と固定資産税の関係

家を取り壊して売却する場合、1月1日よりも前に取り壊しておくことが重要です。

理由は、固定資産税は、毎年1月1日時点の所有者に対し課税されるため、1月1日時点に建物が残っていると、途中で建物を取り壊したとしても1年分の固定資産税が課税されてしまうから。

例えば、2月頃に解体してしまうと、建物が存在しないのにも関わらず、11ヶ月間分の固定資産税を余計に払うことになります。

解体のタイミング次第では、とても無駄な固定資産税が発生してしまいますので、12月31日までに取り壊しておくことが重要です。

また、12月中旬に解体に着工して、取り壊しが間に合わないような場合もあります。

ギリギリになりそうな時は役所に相談する

そのようなときは、事前に市区町村の固定資産税課に相談に行くようにして下さい。

12月中旬に解体に着手したとしても、例えば1月1日時点で屋根と壁が壊れているような場合は、次の年の固定資産税は免除してくれる場合もあります。

あらかじめ役所と協議し、最低限の部分を取り壊しておくと、固定資産税の免除がスムーズです。

尚、建物の固定資産税は、毎年1月1日時点で航空写真を取ることで、建物の有無を確認し、課税の判断をしていると言われています。

そのため、建物を取り壊した後の滅失登記までは必要ありませんが、ギリギリのタイミングの場合は、念のため役所に取り壊したことを伝えておくことをオススメします。

建物の登記は消滅させておく

建物を取り壊した後、建物登記を完全になくすことを滅失登記と呼びます。

売却するのであれば、いずれにしても建物の登記は滅失させておくべきです。

建物登記が残っていると、買主の方も気持ち悪いため、買主のためにも滅失登記はしておきましょう。

以上、ここまで解体時期と固定資産税について見てきました。

では解体費用についてはローンを組めるのでしょうか。

そこで次に解体費用とローンについて見ていきます。

解体費用では住宅ローンを組むことができない

建物の解体費用については、原則としてローンを組むことができません。

住宅ローンでは解体費用は組めないです。

ローンを組むとしたら、フリーローンや無担保ローンと呼ばれる比較的資金使途が広いローンを組むことになります。

正確に言うと、解体費用はローンを組めないというよりは、組みにくいという表現の方が正しいかもしれません。

購入する側も解体費用はローンが組みにくいという点は同じです。

フリーローンや無担保ローンは、金利も高いです。

そのため、支払い先が解体業者として特定されている場合には、目的ローンとして利用いただくことがオススメです。

目的ローンの場合には、金利が2~4%台と比較的低い水準で利用できる特徴があります。

「クラウドローン」は、銀行融資のプラットフォームで、希望条件など質問を回答するだけで、どの銀行にどれくらいの金利で借りられるか診断することができるサイトでオススメです。

従来の比較サイトとは違い、提携する保証会社で事前審査を行い、その直後に銀行から直接提案を受け取れるプラットフォームです。

少しでも低い金利のローンを探すのに便利で、利用料も必要ありません。

以上、解体費用とローンについて見てきました。

では、解体した場合、解体費用は節税対策となるのでしょうか。

そこで次に解体費用は譲渡費用になるについて見ていきます。

解体費用は譲渡費用になる

不動産を売却して、譲渡所得が発生すると所得税及び住民税が発生します。

譲渡所得とは、以下の計算式で表されるものです。

譲渡所得 = 譲渡価額(売却額)-取得費(購入額)-譲渡費用(売却に掛かった経費)

※取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額

※譲渡費用は仲介手数料等の売却に要した費用

譲渡費用は仲介手数料等の売却に要して費用になりますが、解体費用はこの譲渡費用に含めることができます。

つまり、解体費用は譲渡所得を小さくすることができるため、節税効果があります。

また、マイホームを解体して売却した場合、3,000万円特別控除という特例を適当できます。

3,000万円特別控除を適用すると、譲渡所得は以下のように計算されます。

譲渡所得 = 譲渡価額(売却額)-取得費(購入額)-譲渡費用(売却に掛かった経費)-3,000万円

※取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額

※譲渡費用は仲介手数料等の売却に要した費用

ただし、解体後、3,000万円特別控除を適用するには以下の要件に当てはまることが必要となります。

転居後に家屋を取り壊した場合には、転居してから3年後の12月31日までか、取壊し後1年以内か、いずれか早い日までに譲渡する場合(取壊し後にその敷地を貸し付けたり、事業の用に供したりすると適用外

この特例を適用できるのは、あくまでもマイホームの解体だけであり、アパートや店舗等の建物の解体では適用できません。

解体費用は譲渡費用となり節税効果を生みます。

またマイホームの解体であれば、要件を満たすと3,000万円特別控除も適用できます。

3,000万円特別控除については、下記に詳しく記載していますので、ぜひご参照ください。

まとめ

家を取り壊して土地売却するコツと解体費用に税務上の扱いを解説してきました。

解体は、築年数や、タイミング、ローンの可能性等を考慮して実施を決定する必要があります。

査定も参考にしながら、解体すべきかどうかを決めるようにしましょう。