現在の日本は、少子高齢化に伴い親が自宅を売却して老人ホームに入居することも多いです。

ただし、注意点があります。

それは、マイホームを売却してから老人ホームに入った場合、使えるはずだった3,000万円の税金特例が使えなくなるケースもある点です。

結論をすぐに見たい方は「老人ホームに入居してから3年以内に売らないと税金特例が使えなくなる」で説明しています。

こんな悩みをスッキリ解消!

- 親が老人ホームに入った後の家はどうしたら良いだろうか

- 親が老人ホームに入った後の注意点を知りたい

- 親が老人ホームに入ると税金の特例が使えなくなるのか知りたい

そこで今回の記事では、マイホームなどの不動産を売却してから「老人ホーム」に入居したときの注意点についてお話しします。

この記事を読むことで、あなたや親が老人ホームに入居した場合における不動産売却や相続についての注意点を知ることができます。

老人ホーム入居してから売却すると税金特例が受けられなくなる?

自宅や土地などの不動産を売却した際、売却益が生じると所得税が発生します。

また相続した際、相続財産が基礎控除額以上である場合は相続税が発生します。

マイホームなどの自宅売却では特例がある

ただし、売却したときの所得税や、相続したときの相続税は、どんな不動産に対しても等しく適用されるわけではありません。

マイホームなどのように生活の基盤になるような不動産の場合には、税金負担が重くならないような様々な特例が設定されています。

不動産税制においては、一般庶民がマイホームを売却した場合や相続した場合に、あまり税金がかからないようにするための制度設計がなされています。

それは親の不動産であっても同じ。マイホームの要件を満たしているものであれば、所得税や相続税は発生しにくいようになっています。

空き家になってから売却すると特例が認められなくなる

ところが、親が一人暮らしであり、その親が老人ホームに入居すると、その家は「空家」となります。

一口に空家と言っても、何十年も空家の家もあれば、最近空家になったばかりの家もあります。

これらの空家を全てマイホームとして税金の特例を認めてしまうのもキリがありません。

そのため、親が老人ホームに入って空家となった場合、一定の要件を超えてしまうとそれが居住用財産とみなされなくなり、税金特例が受けられなくなります。

そこで、まず売却においてどのような状態になると居住用財産としてみなされなくなるのかその要件を見ていきます。

マイホームの売却で使える税金特例と注意点

不動産を売却した場合、譲渡所得が発生すると所得税が生じます。

譲渡所得とは売却益のようなものであり、式で表すと以下のように計算されるもの。

譲渡所得 = 譲渡価額(売却額)-取得費(購入額)-譲渡費用(売却に掛かった経費)

※取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額

※譲渡費用は仲介手数料等の売却に要した費用

親が昔から持っている不動産を売却する場合、取得費が不明のケースも多いです。

取得費が不明の場合には、原則として概算取得費と呼ばれる取得費を用います。

概算取得費は、譲渡価額の5%となります。

概算取得費を用いた場合や、取得費が小さい場合等においては、課税譲渡所得がプラスとなります。

取得費については下記記事で詳しく解説しています。

課税譲渡所得がプラスになると、所得税が発生してしまいます。

マイホームを売却した際に、多額の税金が発生するのでは、税負担が非常に重くなります。

マイホームの売却で使える3,000万円特別控除

そこで、マイホームを売却した場合には、3,000万円の特別控除という制度が設けられています。

3,000万円の特別控除を適用すると課税譲渡所得は以下のようになります。

譲渡所得 = 譲渡価額(売却額)-取得費(購入額)-譲渡費用(売却に掛かった経費)-3,000万円

※取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額

※譲渡費用は仲介手数料等の売却に要した費用

この特例によって、課税譲渡所得がマイナスとなれば所得税は発生しません。

仮にプラスであっても、3,000万円分を控除できるので、課税譲渡所得はかなり少なくなります。

ただし、マイホームとしてみなされるには、以下の要件を満たす必要があります。

- (1) 自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ること。なお、以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

(注) 住んでいた家屋又は住まなくなった家屋を取り壊した場合は、次の2つの要件全てに当てはまることが必要です。

- イ その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

- ロ 家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などその他の用に供していないこと。

- (2) 売った年の前年及び前々年にこの特例(「被相続人の居住用財産に係る譲渡所得の特別控除の特例」によりこの特例の適用を受けている場合を除きます。)又はマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと。

- (3) 売った年、その前年及び前々年にマイホームの買換えやマイホームの交換の特例の適用を受けていないこと。

- (4) 売った家屋や敷地について、収用等の場合の特別控除など他の特例の適用を受けていないこと。

- (5) 災害によって滅失した家屋の場合は、その敷地を住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

- (6) 売手と買手が、親子や夫婦など特別な関係でないこと。

特別な関係には、このほか生計を一にする親族、家屋を売った後その売った家屋で同居する親族、内縁関係にある人、特殊な関係のある法人なども含まれます。※出典:国税庁「No.3302 マイホームを売ったときの特例」より

老人ホームに入居してから3年以内に売らないと税金特例が使えなくなる

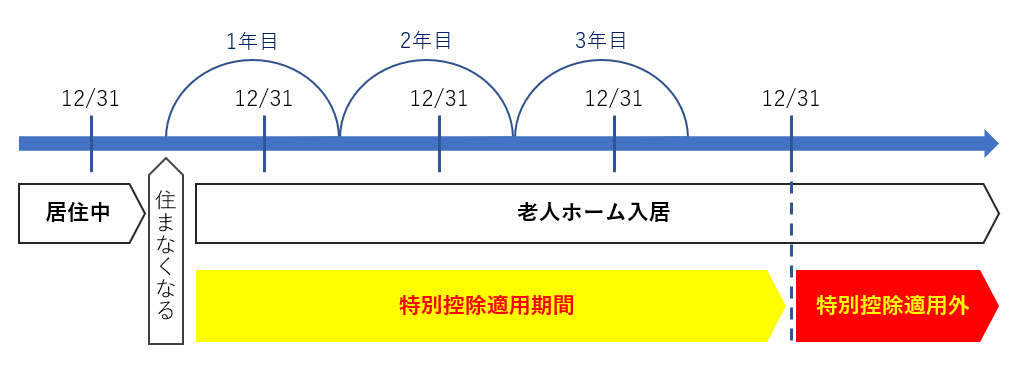

ここで、ポイントとなるのが、「住まなくなった日から3年を経過する日の属する年の12月31日までに売ること」という点。

住まなくなった日なので、老人ホームに入居して住まなくなっても含まれてしまいます。第三者に貸付を行っても含まれてしまいます。

つまり、老人ホームに入居した後に、3年後の12月31日を超えた段階で売却してしまうと3,000万円の特別控除が適用できなくなります。

親が老人ホームに入居した後に、空家となってしまった家を売却する場合は、入居から3年後の12月31日までに売却しないと思わぬ税金が発生する可能性があります。

親が老人ホームに入ると、家を長期に放っておく人がいます。

売却は親本人の意思によるものですが、親が老人ホームへ入る際は、特例のことを教えてあげるようにしてください。

3,000万円特別控除については、下記記事で詳しく解説しています。

親名義の家を売却する方法

売却のタイミングについて解説してきましたが、親名義の家を売却する方法に関して簡単に解説していきます。

まず、親の家であっても、子供が勝手に親の家を売却することはできません。

売却の方法としては、下記の2つの方法になります。

- 代理人となって売却する

- 成年後見人制度を利用して売却する

両親がまだ元気なケースでは、代理人となって売却するのが一般的です。

代理で行う売買の効果は代理権を与えた親に帰属します。

つまり、たとえ子供が代理権を与えられて親の家を売却したとしても、売却代金は親のものとなります。

一方、親が認知症などで判断能力が低い場合は成年後見人制度を利用して売却するのが一般的です。

具体的な売却手順や詳細については、下記記事に詳しく記載しています。

以上、ここまで売却する場合の居住用財産の特例要件や、売却方法について見てきました。

それでは次に相続する場合の要件について見ていきます。

相続の評価額を下げる「小規模宅地等の特例」

個人が相続した財産のうち、その相続の開始直前において被相続人等の居住の用に供されていた宅地等のうち、330㎡までの部分については、評価額を80%減額できる制度があります。

これを小規模宅地等の特例と言います。

土地の評価額を80%も減額してくれるため、この特例は相続税の発生の有無を決定するほど影響力のある特例であり、最も重要な特例になります。

小規模宅地等の特例を適用すると、例えば土地の相続税評価額が5,000万円の土地であっても1,000万円(▲80%)として評価してくれます。

小規模宅地等の特例は、2015年1月の相続税法の改正により、親が老人ホームに入居して空家となった家の土地に対しても適用されるようになりました。

2015年1月の相続税法の改正には、アメとムチの両方があります。

この老人ホーム入居のための空家を小規模宅地等の特例の範囲と認めた改正に関しては「アメ」の部分になります。

そのため、親が老人ホームに入居した後に、相続が発生したとしても、小規模宅地等の特例は利用可能です。

ただし、老人ホーム入居後に、誰かに貸した場合等は小規模宅地等の特例は適用できませんので注意が必要です。

以上、ここまで小規模宅地等の特例は適用可能について見てきました。

親が老人ホームに入居した後の空家については、他人に貸すなどの有効活用したくなりますが、その活用には注意が必要です。

そこで次に2つの特例の違いと注意点について見ていきます。

「マイホームの売却で使える特例」と「小規模宅地等の特例」のまとめ

「3,000万円の特別控除」「小規模宅地等の特例」では、その適用の可否について大きな違いがあります。

3,000万円の特別控除では、親が老人ホームに入居した後の空家を他人に貸しても適用を受けることができます。

3,000万円の特別控除で重要なポイントは、転居してから3年後の12月31日までの売却の実行であるため、その間に他人に貸付を行っても構いません。

一方で、小規模宅地等の特例においては、一度、他人へ貸付を行ってしまうと、被相続人の居住のように供されていた宅地とはみなされなくなり、小規模宅地等の特例は適用できなくなります。

他人への貸出について、2つの特例の違いをまとめると、下表のようになります。

| 特例 | 第三者への貸付 |

|---|---|

| 3,000万円の特別控除 | OK |

| 小規模宅地等の特例 | NG |

このように2つの特例は第三者の貸出について、全く逆の立場を取っています。

3,000万円特別控除は、不動産を売却する親本人が便益を受ける特例です。

ケースとしては、親が老人ホームに入居した後、自宅を売却して自分の老後費用に充てたい場合の売却等が考えられます。

自分で老人ホーム入居後に自分の不動産を売却する場合には、3年間くらいは他人へ貸してもOKということになります。

一方で、小規模宅地等の特例は、相続する相続人が便益を受ける特例です。

この場合、子供たちが得する話なので、親の不動産を他人に貸すようなケースでは特例を認めないというスタンスを取っています。

老人ホーム入居後の空家については、安易に他人に貸してしまう前に、売却や相続の可能性を見極めることが重要です。

なお、相続してから売却しても、3,000万円の特別控除を受けることも可能です。

家を高く売るなら信頼できる不動産会社探し

不動産売却で大事なことは、「信頼できる不動産会社を探せるか」。

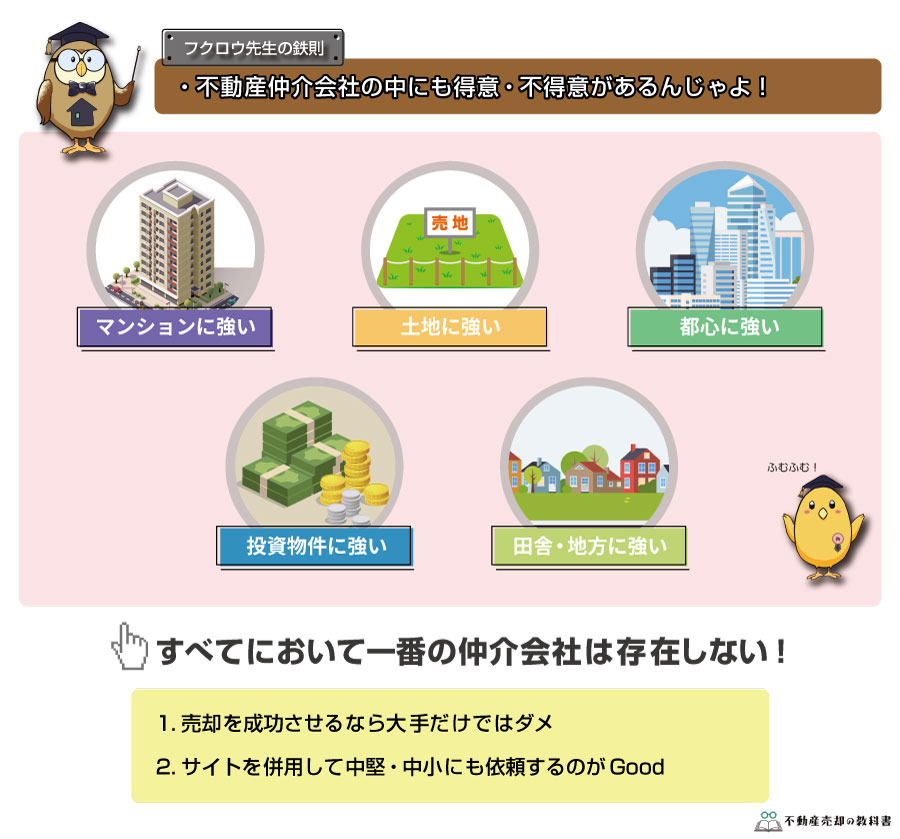

不動産会社によって、得意としている不動産も異なりますし、この地域は得意・不得意などあります。

中には売却金額に数百万、数千万の差が出ることも。

ただ、あなただけの力でそのような不動産会社に出会えることは難しいと思います。

不動産会社を1社1社回って話を聞いていても、逆に迷うことになり時間ばかりが過ぎてしまいます。

そこで筆者がオススメしているのが「不動産一括査定サービス(サイト)」です。

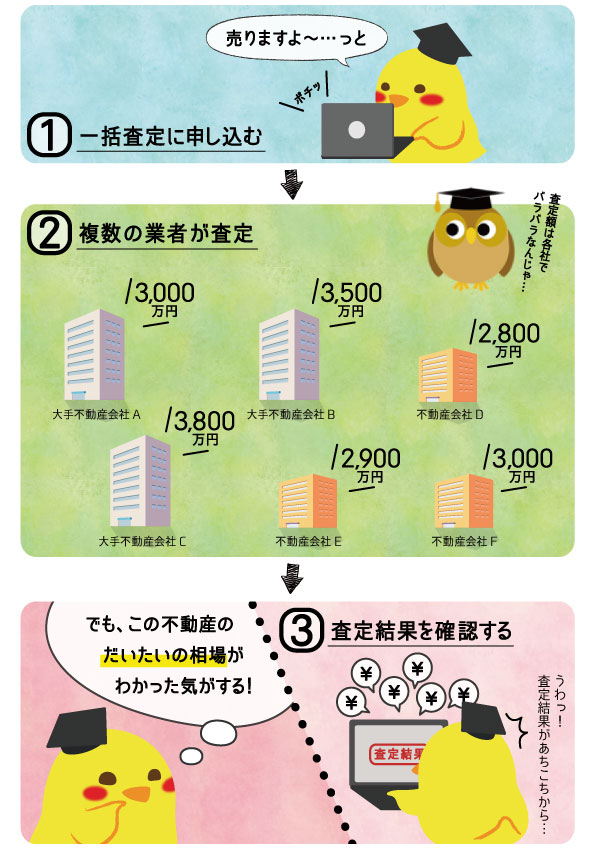

不動産一括査定とはインターネット上であなたが売りたいと思っている不動産情報・個人情報を入力すると、複数の不動産会社が自動的に見つかり一度に査定依頼できるサービス

複数の不動産会社から査定額を提示してもらうことができ、だいたいの相場観を掴むことができます。一括査定の流れとしては下記の通り。

不動産一括査定を使えば、ネットからカンタンに複数社に査定依頼ができるのです。

不動産一括査定のオススメは「すまいValue」「SUUMO」「HOME4U」

不動産一括査定サイトは似たようなサイトが多くかなり乱立しています。

その中でも信頼性や実績から下記4つをオススメしています。

上記を見ると超大手だけに依頼ができる「すまいValue」だけで良いように思えます。

ただし、不動産売却を成功させるなら大手だけではダメ。不動産会社には得意・不得意があるためです。

だから下記のように複数の不動産一括査定サイトを併用して大手・中堅・中小にも依頼できるようにするのが成功の秘訣です。

売らなくてもOK!簡易的な机上査定&メール連絡も可能

紹介したサイトは、簡易的な机上査定も可能です。

また、イエウール以外は備考欄を設けており「メールでの査定額を送付してください」の旨を記載することで、不動産会社に伝わります。

どの不動産一括査定が「机上査定」「メール要望」が可能かの早見表は下記の通りです。

| 不動産一括査定サイト名 | 机上査定が対応 | メール要望 |

|---|---|---|

| すまいValue | ○ | ○ |

| SUUMO | ○ | ○ |

| HOME4U | ○ | ○ |

| イエウール | × | × |

| SRE不動産(※旧ソニー不動産) | × | ○ |

不動産一括査定サイトについては下記記事でさらに詳しく解説しています。

まずはどこか1-2社の査定依頼でOKという方は、下記の大手2社がオススメです。

評判がいい不動産仲介会社のおすすめランキングについては下記記事をご確認ください。

まとめ

親が老人ホームに入居する場合の不動産売却と相続の注意点について見てきました。

2つの特例は似て非なる特例ですので、親が老人ホームに入居する際は、どちらの特例を使う可能性があるのかを含めて、その後の活用方法を決めるようにしましょう。