なかなか死なない、なかなか生まれない、そんな状況の中、日本は世界に類を見ないスピードで少子高齢化が進んでいます。

不動産業界の中でも、高齢化によって最近増えてきた現象があります。

それは親の家を子供が窓口や代理となって売却するケースです。

こんな悩みをスッキリ解消!

- 親が不要になった家を売却したいと言っているがどうしたら良いだろう

- 息子なら親の家を代わりに売っても大丈夫だろうか

- 贈与にならない親の家の売却方法はあるのだろうか

そこで今回の記事では、親名義の家を代わりに売却する方法と贈与について見ていきます。

そもそも親名義の家は勝手に売ることはできない

最初に結論からお話しします。

親の家であっても、子供が勝手に親の家を売却することはできません。

仮に親が病気のため、子供が代わりに売ることになったとしても、それはあくまでも親の意思によって代理権が子供に与えられた場合に限られます。

代理で行う売買の効果は代理権を与えた親に帰属します。

つまり、たとえ子供が代理権を与えられて親の家を売却したとしても、売却代金は親のものとなります。

また親から代理権を与えられずに勝手に売買することは、無権代理となります。

無権代理とは代理権がないのに代理人として行為をすること

無権代理の場合、親が追認をすれば、その売買は有効となりますが、それでも売却代金は親の元に入ることになります。

賃貸で考えれば分かりやすい

他の例で考えてみても分かります。

例えば、親の所有しているアパートの賃料収入は親の所得になります。

アパートを貸しても賃料は子供のものにはなりません。

賃料は所有者の親のものなのに、売却したら売却代金は子供のものになるというのはおかしな話です。

家は貸しても、売っても、その対価は所有者本人である親に帰属します。

親が認知症なら「成年後見人」として売る

ちなみに高齢化社会になってくると認知症の方も増えてきます。

認知症となると親の判断能力が劣ってしまうため、子供が代理で家を売却するようなケースが出てきます。

親が認知症で子供が代理で売却する場合でも基本的に子供は代理であることには変わりがありません。

親が認知症のため代理権を与えることすらできなくても、裁判所から許可を得られると成年後見人として子供が親の家を代理で売却することが可能です。

成年後見人は法定代理人と呼ばれています。

成年後見人として親の家を売却する方法については、下記記事に詳しく記載しています。

以上、ここまで「勝手に売ること」について見てきました。

それでは次に気になる親名義の家を売却し子供の口座に振り込むと贈与になるのかについて見ていきましょう。

家の売却金を渡したら贈与したことになる

親の家を売却して、子供の口座に振り込んで、子供の収入とするとそれは贈与に該当。

贈与には家を贈与する場合と、現金を贈与する場合がありますが、このケースでは売却代金という現金を子供に無償で与えているため、現金を贈与していることになります。

贈与をすると「贈与税」と呼ばれる税金が必ずかかります。

どれぐらい掛かるのか見ていきましょう。

贈与税率はどれぐらいかかるのか

平成27年1月1日から、20歳以上で直系尊属から贈与を受けた場合の贈与税率は以下のようになります。

| 基礎控除額110万円を控除した後の価格 | 税率(%) | 控除額 |

|---|---|---|

| 200万円以下 | 10% | |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

※出典:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

贈与税額の計算例

例えば、親の家を40,000千円で売却し、現金をそのまま子供に贈与したとします。

そのときの贈与税は以下のように計算されます。

(4,000万円 - 110万円) × 税率50% - 415万円 = 1,530万円

4,000万円の家を売却して現金が贈与されると、贈与税が1,530万円もかかります。

かなり高い金額を納税しなければならないことが分かります。

贈与税は安易な贈与を防ぐために、非常に高い税率が設定されています。

贈与認定されないように注意をしましょう。

以上、ここまで親名義の家を売却し子供の口座に振り込むと贈与になるかについて見てきました。

では次に親の家を売却して自分のお金にする方法について考えます。

親名義の家を売却して子供のお金にする2つの方法

子供にお金を移す方法としては

- 親から子へ一度、家を売却してから他の人に売却する方法

- 家の状態で贈与を受けてから売却する方法

の2種類があります。

ます最初に親から子へ一度売買してから売却する方法について見ていきましょう。

方法①親から子に売却してから他の人に売る

第三者に売却する前に、親から子へ家を売却してしまえば堂々と子供が自分名義の家として売却することが可能です。

すごく簡単そうですが、話はそう甘くありません。

まず親から子への売買代金をいくらにするかが問題になります。

あとで売却することを考えると、親と子の間では、限りなくゼロ円に近い金額で売却したいところ。

ところが、親子間のように価格をコントロールできる間柄では、このように勝手に家に価格をつけて売却することが認められません。

この場合、不動産鑑定士による鑑定評価書を取得し、鑑定評価額に基づいて売買することになります。

鑑定評価書の詳細については下記記事で詳しくお伝えしています。

親から子へ不動産権利が移ると税務署から問い合わせがくる

また、親から子へ権利の移動が発生すると、たとえ確定申告しなくても、後から税務署から問い合わせが来ます。

税務署は贈与を隠しているのではないかと疑っているわけです。

その際、取得した鑑定評価書を提示し、その価格で取引したことを示せば、贈与認定とはなりません。

しかしながら、鑑定評価書は基本的には第三者へ売却したときと同じ価格という位置づけです。

そのため、親子間において鑑定評価額で取引をしてしまうと利益は出ません。

さらに子供は親から購入する際、不動産取得税も支払うため、その分赤字になります。

そのためこの方法はオススメできません。

それでは次に贈与してから売却する方法について見ていきましょう。

方法②親から子へ贈与してから他の人に売る

もう一つは、親の家を一度子供に贈与してから売却する方法があります。

このテクニックはたまに見られるため、こちらの方が現実的です。

なぜなら贈与税の算出根拠となる価格は、家の相続税評価額で行われるため、実際の時価よりも安いケースが多いからです。

タワーマンションでよく見られたテクニック

少し前まで、タワーマンションの最上階を親が購入して、子供に贈与し、子供が売却するという相続税対策が流行りました。

タワーマンションの最上階の相続税評価額は安く、相続時精算課税制度などを組合せると子供がほぼ無償で手にすることになり、それを売却することで大きな現金を手に入れることができたのです。

怪しい売買は税務署が監視している

しかしながら、タワーマンションによる脱税行為は、あまりにも横行。

現在では税務署の監視が厳しくなり、難しくなってしまいました。

タワーマンション以外でも、贈与後に短期間で第三者に売却する行為は税務署に怪しまれますので注意をしましょう。

相続税や贈与税は、富の再分配を目的に作られた法律です。

残念ながら親子間で簡単に富を引き継げる方法は無いというのが実態です。

よってこの方法もあまりオススメではありません。

通常通りの取引を行い贈与税を払うというのが正直現実的なところです。

まずは不動産会社に相談をする

説明してきたように親名義の家を売るのは色々と複雑なことがあります。

そこでオススメは親名義や他人名義などの不動産売買に詳しい不動産会社に相談することです。

ただ、そうは言っても見つけられないのも事実。

そこでオススメなのが不動産一括査定サイトを使うことです。

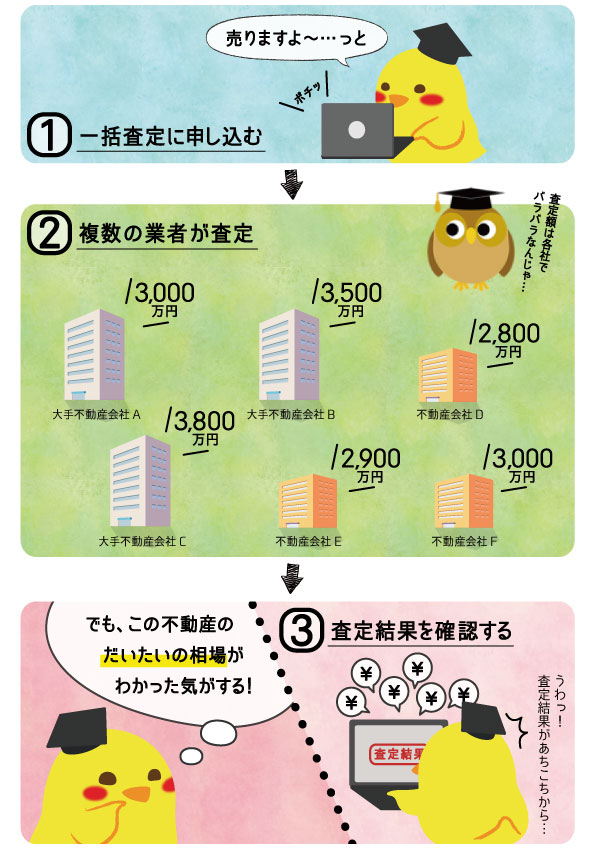

不動産一括査定とはインターネット上であなたが売りたいと思っている不動産情報・個人情報を入力すると、複数の不動産会社が自動的に見つかり一度に査定依頼できるサービス

複数の不動産会社から査定額を提示してもらうことができ、だいたいの相場観を掴むことができます。一括査定の流れとしては下記の通り。

不動産一括査定サイトを使うと、複数の不動産会社に査定相談をすることができます。

状況をお話しして、ベストな売り方と使い方を複数社に提案してもらいましょう。

不動産一括査定サイトのオススメは「すまいValue」「SUUMO」「HOME4U」

不動産一括査定サイトは似たようなサイトが多くかなり乱立しています。

その中でも信頼性や実績から下記4つをオススメしています。

上記を見ると超大手だけに依頼ができる「すまいValue」だけで良いように思えます。

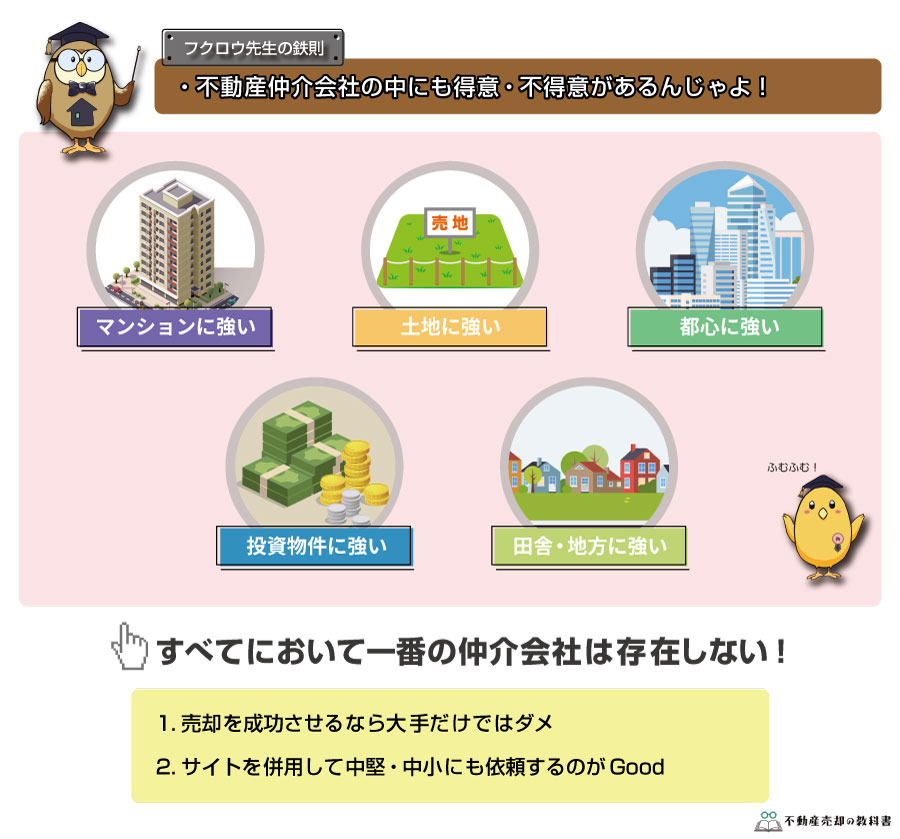

ただし、不動産売却を成功させるなら大手だけではダメ。不動産会社には得意・不得意があるためです。

だから下記のように複数の不動産一括査定サイトを併用して大手・中堅・中小にも依頼できるようにするのが成功の秘訣です。

売らなくてもOK!簡易的な机上査定&メール連絡も可能

紹介したサイトは、簡易的な机上査定も可能です。

また、イエウール以外は備考欄を設けており「メールでの査定額を送付してください」の旨を記載することで、不動産会社に伝わります。

どの不動産一括査定が「机上査定」「メール要望」が可能かの早見表は下記の通りです。

| 不動産一括査定サイト名 | 机上査定が対応 | メール要望 |

|---|---|---|

| すまいValue | ○ | ○ |

| SUUMO | ○ | ○ |

| HOME4U | ○ | ○ |

| イエウール | × | × |

| SRE不動産(※旧ソニー不動産) | × | ○ |

不動産一括査定サイトについては下記記事でさらに詳しく解説しています。

まずはどこか1-2社の査定依頼でOKという方は、下記の大手2社がオススメです。

評判がいい不動産仲介会社のおすすめランキングについては下記記事をご確認ください。

売却金を子供に賢く移す「住宅取得等資金」の非課税制度

親名義の家を売ったとしても、お金は親の手元に入ります。

今後、親自身が使うお金であれば良いですが、子供の住宅の頭金等にするためであれば、売却金を子供に移したいところ。

実は子供がマイホームを購入するための住宅取得等資金に関しては、700万円までの非課税贈与枠が認められています。

親から子供へ資金を移動させるには、この「贈与税の住宅取得等資金の非課税制度」を利用するのが最も良いです。

住宅取得等資金とは、次のいずれかに掲げる新築、取得または増改築等の対価に充てるための金銭を言います。

- 住宅の新築等に先行してその敷地のように供された土地等の取得

- 住宅用家屋の新築または建築後使用されたことのない住宅用家屋の取得

- 中古住宅用家屋の取得

- 住宅用家屋の増改築等

非課税限度額は、下表の通りとなります。

贈与税の住宅取得等資金の非課税制度を受けるためには、住宅の面積が50㎡以上240㎡以下という要件があります。

| 契約年月 | 質の高い住宅 | 左記以外の住宅 |

|---|---|---|

| 平成28年1月~平成31年3月 | 1,200万円 | 700万円 |

| 平成31年4月~平成32年3月 | 1,200万円 | 700万円 |

| 平成32年4月~令和2年3月 | 1,000万円 | 500万円 |

| 令和2年4月~令和2年12月 | 800万円 | 300万円 |

バリアフリー等を設けている質の高い住宅であれば、非課税限度額が700万円から1,200万円まで拡大されます。

親名義の家を売り、マイホームの頭金を子供へ移す場合には、贈与税の住宅取得等資金の非課税制度を利用するのをオススメします。

まとめ

親名義の家を売却し子供の口座に振り込むと贈与になるのかどうかについて見てきました。

基本的に、抜け道はありませんので、親子間で家を扱うときは、贈与に十分注意しましょう。