アパート経営は本当に儲かるのか不安に感じている人も多いのではないでしょうか。

実は、日本の人口は減少している中、平成28年までアパート等の借家系の着工戸数は増えていました。

これだけアパートが増えているというのは、やはりアパート経営は儲かるのでしょうか。

こんな悩みをスッキリ解消!

- アパート経営は儲かるのか?

- どう考えてもアパート経営は儲からないのではないのか

- 儲かるアパート経営にするにはどうしたら良いのだろうか

結論からすると、かなり慎重にしないとアパート経営は儲からない場合が多いです。

そこで今回の記事では、「アパート経営の儲かる仕組み」「儲けるための注意点」にフォーカスしてお伝えいたします。

本記事の要点まとめ

- アパート経営は相続対策でやっている人が多い

- 今の日本の不動産投資環境は良くないが、儲かっている人もいる

- 自己資金が少ないとアパート経営はかなり厳しい

- NTTグループ運営「HOME4Uアパート経営」を利用して、まずは複数社から計画プランをもらうと成功確度がグッと上がる

アパート経営市場の現状

まず最初に、近年のアパート経営の現状について解説していきます。

アパート建築数の増加は「儲かる」視点よりも「相続対策」

国土交通省の公表している新設住宅着工戸数においては、貸家系の新築着工戸数が

- 平成26年は298千戸

- 平成28年は327千戸

- 平成30年は366千戸

- 令和元年は433千戸

- 令和3年は398千戸

と令和元年までをピークに上昇、最近は落ち着いてきている状況です。

しかし、アパート建築の増加の主な要因は、「儲かるからやっている」というよりは、「節税対策のためにやっている」という人が増えたことが理由です。

平成27年1月1日より、相続税法が改正され、相続の基礎控除額が下がったことで納税義務者が増えました。

それに合わせてアパート建築数は大きく増えており、多くの人が相続税対策のためにアパート経営を始めたことがわかります。

アパートを建てると相続財産の評価額を下げることができ、実際に持っている財産よりも少額の相続税が課税されることになります。そのことが相続税の節税に繋がるため、始める人が増えたということです。

建築費の高騰によりアパート経営は儲かりづらくなっている

アパート建築数の増加とは裏腹に、アパート経営は儲かりづらくなってきています。

その最たる原因は建築費の高騰です。現在、建築費が高騰しており、アパートの利回りがとても低くなっています。

そのため30年前の大家さんよりも今の大家さんは遥にリスキーな環境でアパート経営を行っています。

もちろん、大きく利益を出しているアパート経営者が数多くいることも事実です。

知識やリスクを事前にしっかりと理解したうえで、アパート経営を検討していくが大切になってきます。

アパート経営の4つのメリット・5つのデメリット

アパート経営の現状について解説してきましたが、次にアパート経営のメリット・デメリットについて解説します。大きなメリット・デメリットを整理すると、下記のとおりです。

4つのメリット

- 長期的な収入確保

- 節税になる

- 生命保険代わりになる

- レバレッジ効果が高い

5つのデメリット

- 長期運用が前提

- 空室・滞納のリスク

- 金利上昇のリスク

- 老朽化・資産価値の下落

- 災害リスク

ここでは他の投資との比較しながらメリット・デメリットを確認しましょう。

アパート経営と株式投資の比較

まずは、アパート経営と株式投資を比較してみましょう。

主な違いは下記のようになります。

| 項目 | アパート経営 | 株式投資 |

|---|---|---|

| 収益構造 | インカムゲイン | キャピタルゲイン |

| 全損リスク | ない | ある |

| 投資額 | 大きい | 小さい |

| 融資 | 受けられる | 受けられない |

| 難易度 | 低い | 高い |

大きな違いは、アパート経営はインカムゲイン、株式投資はキャピタルゲインを目的とした投資である点です。

インカムゲインとは、家賃収入のような運用益のことを指します。それに対して、キャピタルゲインとは売却益のことです。

アパート経営は株式投資のように少額の投資では始めることができませんが、運用期間中は家賃収入を得られるため長期的な収入を確保できます。これは、メリットである一方、長期間運用しなければ投資額が回収できないというデメリットも含んでいます。

株式投資は、常に値動きを気にしなければならず、収益を得るための難易度は高いです。外すと大きく損をしますが、当たれば短期間に大きく儲けることはできます。

アパート経営の場合、デメリットとしても挙げた空室・滞納のリスクや金利上昇のリスクはあるものの、運用の難易度は高くありません。

アパート経営は融資を受けられるので、レバレッジ効果が高い

株式投資は出資した会社が倒産すれば株価がゼロとなり全損することがあります。

それに対して、アパートは土地があるため、仮に建物が倒壊しても投資額が全損することはありません。

アパートは全損しない比較的安全な投資であるため、銀行から融資を受けることも出来ます。

融資を受けられるということは、アパート経営は少ない自己資金で「レバレッジ効果が高い」投資といえます。アパート経営のメリットとして挙げたポイントでもあります。

ただし、あくまで「融資を活用することが可能」という範囲でとらえることが大切です。

後半で解説しますが、少ない自己資金でのアパート経営へのチャレンジはリスクが高くなりますので注意が必要です。

アパート経営とマンション経営の比較

株式投資と比較すると初期投資額の大きいアパート経営ですが、同じ不動産投資であるマンション経営と比較するのそのハードルは低くなります。

マンション経営との違いをポイントにまとめてみると、下記のとおりです。

| 項目 | アパート経営 | マンション経営 |

|---|---|---|

| 建築費(坪単価) | 80万円~100万円 | 100万円~120万円 |

| 必要な土地面積 | 60坪~ | 100坪~ |

| 建物構造 | 木造 or 鉄骨造 | 鉄筋コンクリート造 |

| 耐用年数 | 22年 or 19~34年 | 47年 |

| 維持コスト | 普通 | 割高 |

| 劣化のしやすさ | 早い | 遅い |

| 収入総額 | 普通 | 大きい |

アパートとマンションを区別せずに呼ぶこともありますが、一般的な考えとして、ここでは木造や鉄骨造で建てられたものをアパート、鉄筋コンクリート造で建てられたものをマンションと呼んでいきたいと思います。

新築で建てようとすると、マンションの方が建築費単価と規模が大きいため、投資総額はマンションの方が大きいです。

必要とする土地の面積もマンションの方が広くなります。

マンションにはエレベーターがあり、管理人の常駐が必要な物件もあるため、管理費はマンションの方が割高となります。

アパートは投資額や必要な土地面積も少ないことから、マンションと比べるとより気軽に始められる投資と言えます。

一方、耐用年数と節税できる期間はマンション経営の方が長いです。

耐用年数は木造なら22年、鉄筋コンクリート造なら47年です。

耐用年数は銀行の融資期間にも影響し、長い方が長期で借りることができて有利となります。耐用年数の期間は、減価償却費の計上期間でもあります。

減価償却費とは、建物投資額を毎年費用として配分するために生じる会計上の費用

減価償却費は、毎期支出を伴わない費用ですが、会計上の費用であるため節税効果があります。

鉄筋コンクリート造のマンションは47年間減価償却費を計上できるため、木造のアパートよりも節税できる期間は長いです。詳しくは次の章で説明します。

生命保険代わりになる

アパート・マンション共通の話になりますが「生命保険代わりになる」という点は大きなメリットとして挙げられます。アパート経営のメリットとして挙げたポイントでもあります。

物件購入時には大抵の場合、ローンを組むことになります。

その時に利用するローンで団体信用生命保険に加入することで、もし自分に万一(死亡・重度の障害など)の事があっても、家族に無借金の土地と家賃収入を残すことが可能です。

団体信用生命保険とは、ローンを組む際に加入する保険。ローンを返済中に不慮の事態が起きても返済者に代わり、保険会社がローン返済を行う。収益不動産のローンにおいても、適用されるものがある。

アパート経営の会計の基本知識

アパート経営の概要について解説してきましたが、この章では、アパート経営の会計の知識をお伝えします。会計の内容を理解すると、アパート経営の儲ける仕組みが分かります。

キャッシュフローが最重要

まず、「儲かるか・儲からないか」という観点には、「会計上の利益」と「キャッシュフロー」の2種類があることを理解する必要があります。

- 会計上の利益:賃料収入から固定資産税等の諸経費を引いた利益

- キャッシュフロー:会計上の利益から借入金の返済まで含めた手残りの金額

実は、ほとんどのアパート経営では会計上の利益はプラスです。

しかし、近年の建築費の高騰もあり、借入金が増える傾向にあるため、最近の大家さんはキャッシュフローが確実に悪くなっています。

借入金の返済はあくまでも税引後の利益の中から行うため、借入金が多ければ多いほど、キャッシュフローは悪くなるのです。

計算式のイメージとしては、借入金返済のない場合のキャッシュフローは以下のようになります。

【借入金返済のない場合】キャッシュフロー = 税引後利益 + 減価償却費

次に、借入金の返済のある場合のキャッシュフローを考えます。

借入金は借入金のない場合のキャッシュフローから借入金の元本返済額を控除した金額になります。

【借入金返済のある場合】キャッシュフロー = 税引後利益 + 減価償却費 - 借入金元本返済額

借入金の有無は、キャッシュフローに大きな影響を及ぼします。

もし、「税引後利益+減価償却費」が借入金元本返済額よりも小さければキャッシュフローがマイナスとなってしまう可能性があります。

アパート経営は儲からないと思っている人は少なくありません。

儲からないと感じるのは、キャッシュフローが悪いからです。

事前にしっかりとシュミレーションをして、実質的に儲かるか儲からないか見定めていくことが大切になります。

以上、ここまで儲ける仕組みについて見てきました。

キャッシュフローが大切ということがお分かりいただけたかと思いますが、次に、会計上の数字で大切なキーワードについても解説していきたいと思います。

抑えておきたい数字まわりの知識

「NOI」の意味

NOIとはNot Operating Incomeの略で賃料収入から実際の支出を伴う費用を控除したもの。投資用語では実質利益と呼ばれたりしています。

要は、「実質の運用収入」という言葉の略になります。

NOIは「実質の運用収入」なので、総収益から消費用を控除した実質の収入になります。

そのため、NOIは以下の式で表されます。

NOI =総収入-総費用

NOIは年額で把握されます。減価償却費や借入金元本返済額は含まれない数字になります。

「収入」に関しては、賃料収入になります。サブリース(一括借上げ)契約をしている人はサブリース会社からの賃料収入になります。

「費用」に関しては主に、下記のお金が発生します。

- 土地の固定資産税および都市計画税

- 建物の固定資産税および都市計画税

- 建物の損害保険料

- 管理委託料

- 修繕費

- 入居者募集費用(仲介手数料)

これらの費用は、おおよそ家賃収入の15%~30%が程度となります。

アパート経営と利回りについては下記のページで解説しておりますので、ご確認ください。

「減価償却費」は経費として認められるため節税効果あり

会計上の費用としては、「減価償却費」が含まれます。

減価償却費とは、建物の取得原価を毎期一定のルールで費用として配分して計上されるもの

減価償却費は実際にお金が出ていくものではないですが、会計上は費用として認められるため、節税効果があります。

減価償却費は新築当初は賃料収入の50%程度です。

実際に支出される費用が高々30%、減価償却費が50%だとすると、経費率は高くても80%となり、20%が利益です。

この20%の利益が課税対象となります。

アパート経営はほとんど経費がかからないため、会計上はしっかりと利益が出ます。

繰り返しますが、アパート経営は、会計上は儲かるというのが基本です。

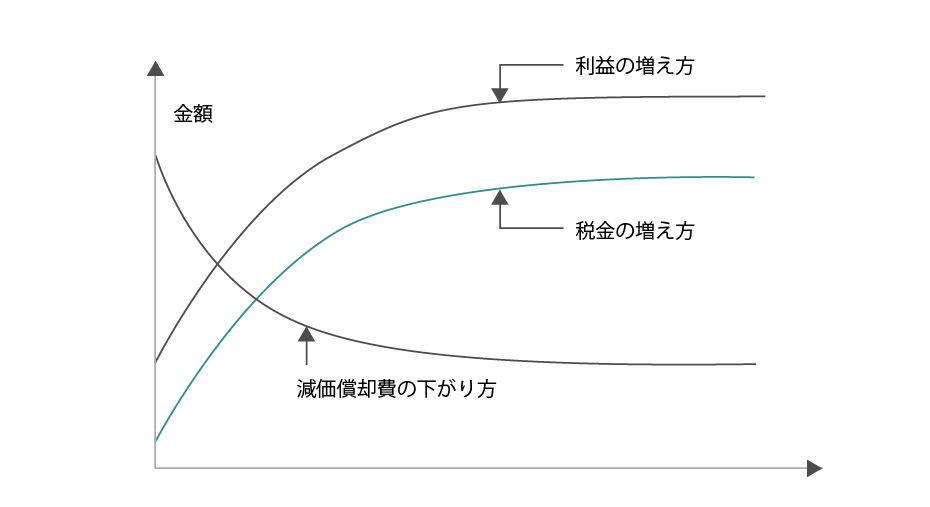

経年とともに節税効果が低くなる

ただし、1点注意が必要です。それは「減価償却費なので経年とともに節税効果が低くなる」です。

減価償却費は法定耐用年数という決められた期間の中で費用配分が行われます。

木造アパートであれば躯体部分が22年で償却されます。

また設備部分はざっくり15年(細かく言うともっと短いのもあります)で償却されます。

減価償却費は、設備部分の耐用年数が15年であるため、当初15年間はある程度の減価償却費があります。

15年を過ぎると償却が躯体部分のみとなるため、減価償却費が減ります。

さらに22年を過ぎると躯体部分の減価償却費も無くなります。

つまり減価償却費は築浅物件の方が多く、築古物件になるほど少なくなるということになります。

これは裏を返すと節税効果は築浅物件の方が高く、築古物件の方が低いということも意味しています。

アパート経営は、築年数が古くなるほど会計上の利益が増加します。

一見すると良いような話ですが実は違います。

築年数が古くなるほど利益が増え税負担が増える

築年数が古くなると利益が増えるため、税負担が大きくなります。

アパート経営は築年数が増えるほど税負担が増えてしまうという特徴があります。

概念図で表すと以下のようになります。

アパート経営時の確定申告について

アパート経営を行っている場合、確定申告が必要となります。会社で働きながら副業でアパート経営していても確定申告は必要です。

確定申告とは、1年間の所得(売上から経費を差し引いた儲け)をとりまとめて所得にかかる税金を計算し、国(税務署)に納めるべき税額を報告する手続きのこと。

納税者自らが1月1日~12月31日までの1年間の収入や経費、所得金額を計算し、それに対する税金を支払うための手続き。翌年の2月16日から3月15日(土日の場合は翌月曜日)までの間に税務署に確定申告書や決算書類などの必要書類を提出して、納税または還付等をうけることにより税金の過不足の清算を行います。

アパート経営で発生する費用の多くは、経費として計上し家賃収入から差し引くことができます。

確定申告では、収入から経費を差し引いた所得を申告し、その所得に対して納税を行いますが、経費にできる費用には、主に以下のようなものがあります。

アパート経営で発生する経費

- 減価償却費

- 租税公課

- 借入金利息(融資を利用している場合)

- 損害保険料

- 修繕費

- 管理費

- 水道光熱費

- その他の諸費用(セミナー代・書籍代等)

サラリーマンだったら、年末になると生命保険や個人年金の支払い証明書などを提出すれば会社が年末調整の手続きをしてくれますが、アパート経営の場合は自分か税理士等の専門家に頼んで確定申告を行う必要があります。

間違った確定申告をすると、追加徴収されてしまうこともあるので気をつけましょう。

次にアパート経営で失敗する4つの注意点について見ていきましょう。

アパート経営で失敗する4つの注意点

アパート経営で儲からない(もしくは失敗している)共通点が4つあります。

- 注意点1.立地が悪いと儲からない

- 注意点2.提案の設計のままだと儲からない

- 注意点3.自己資金が十分にないと儲からない

- 注意点4.土地から買うと儲からない

注意点1.立地が悪いと儲からない

分かりやすいかと思いますが、立地の悪いアパートでは空室リスクが高まります。

アパート経営において空室リスクが最大のリスクです。

空室リスクは、収入を下落させ、借入金が返済できなくなるリスクを引き起こします。

賃料を下げて募集せざるを得なくなり、賃料下落リスクの原因にもなります。

さらに、空室対策リフォーム等も必要となり、空室対策リフォームの失敗リスクも生み出しかねません。

既に土地を持っている人は、アパート経営として立地が優れているのかを入念にチェックする必要があります。

土地購入を検討している人は、細心の注意を払って進めることが重要です。

注意点2.提案の設計のままだと儲からない

アパート建築を行う場合、ほとんどの方がハウスメーカーに発注します。

ハウスメーカーはコストも安く、工期も早く、品質も高く、サブリースまで提案してくれるため、安心して発注ができます。

ハウスメーカーに頼めば、全くのアパート経営の素人でも、普通にアパート経営を始めることができます。

そのため、アパート経営ではハウスメーカーの存在は欠かせません。

ハウスメーカーの設計は「儲かる設計」になっていない

ところが、ハウスメーカーであっても1つ落とし穴があります。

通常、ハウスメーカーに依頼する場合、ハウスメーカーが設計を全て行いますが、その設計が必ずしも土地オーナーが一番儲かる設計にはなっていないという点です。

ハウスメーカーのアパートが、コストが安く、工期も早く、品質が高いのには理由があります。

それはハウスメーカーのアパートは、ほとんどの部材をあらかじめハウスメーカーの工場で組み立てて生産しているためです。

事前に工場で多くの規格品を生産し、工事現場ではプラモデルを組み立てるようにして、コスト・納期・品質を担保しているわけです。

ところが、ハウスメーカーの規格品にも落とし穴があります。それは規格外の対応が難しいという点です。

ハウスメーカーの規格品は、ファミリータイプを前提としたものが多いです。

そのため、ワンルームアパートが対応できないハウスメーカーもあります。

ワンルームアパートを依頼すると、ハウスメーカーの利益率が少なくなるため、ワンルームアパートへの変更を嫌がるハウスメーカーも存在します。

ハウスメーカーに設計だけ任せると収益性が低いファミリータイプに

ハウスメーカーの設計だけに任せると、どう見てもワンルームアパートの方が収益性は高いところでも、ファミリータイプの設計で強引に押し進めるハウスメーカーもいます。

ハウスメーカーの設計は、土地オーナーが最も儲かる設計ではなく、ハウスメーカーが最も儲かる設計を持ってくるのが通常。

ハウスメーカー任せの設計は、必ずしも土地オーナーが一番儲かる設計とは限りません。

設計はハウスメーカー任せにせず、修正を加えるべきという点が注意点です。

注意点3.自己資金が十分にないと儲からない

アパートは、築年数が経過すると、賃料も下落し、空室も多くなります。

また修繕費も増えるため、結果的にNOI(実質利益)が下落します。

NOI(実質利益)が下落しても節税効果のある減価償却費も無くなってしまうと、利益が増えてしまいます。

つまり、収入が減っているのに税金が増えるというおかしな現象が生じるのです。

さらに借入金の元本返済額が残っていると、キャッシュフローがさらに悪化します。

収入が減り、税金が増え、借入金の元本返済が減らないというトリプルパンチが生じます。

築古のときに借入金の返済が終わっていれば耐えることができますが、残債が残っていると持ちこたえられません。

アパート経営は、理論上、後半戦が厳しいです。後半戦に借入金を残さないためにも、自己資金を十分に用意しておくことが注意点です。

下記のページでもローンに頼ったアパート経営の危険性を解説しておりますので、ご確認ください。

注意点4.土地から買うと儲からない

地方都市や郊外のアパート経営は、ほとんどの方が元々土地を持っている人ばかりが行っています。

アパート経営は、元々土地を持っている人でさえ厳しいのが現実です。

そのため、土地を持っていない人がゼロから土地を購入してアパート経営を始めると難易度は高くなります。

土地から購入するのであれば、少なくとも土地に関しては自己資金で購入する必要があります。

銀行によっては、アパートローンは土地購入費用を組めない銀行もあります。

銀行としても土地から借入で購入すると返済できないことを十分に分かっているためです。

アパート経営は、建築費のみのローンを返済するだけでもやっとです。

土地まで借入金で購入してしまうと、キャッシュフローはマイナスとなり儲かりません。

土地から購入するのであれば、少なくとも土地は自己資金で購入するということが注意点です。

土地なしの場合のアパート経営ついては下記のページで解説しておりますので、ご確認ください。

以上、ここまでアパート経営で儲からない4つの注意点について見てきました。

では、アパート経営でしっかりと儲けるにはどのようにしたら良いのでしょうか。

儲かるアパートにする3つのポイント

アパート経営では、管理もお金も他人任せにしている部分が収益を圧迫している原因となります。

そのため、確実に収益を上げていくには、以下の3つを実践することです。

アパート経営が儲かる3ポイント

- 管理を他人任せにしない

- サブリース(一括借上げ)はしない

- 自主管理をする

- お金を他人任せにしない

- 自己資金を用意する

- プランを他人任せにしない

- アパート経営プランを一括請求する

ポイント①管理を他人任せにしない

まず一括借上げ(サブリース)をやらなければ、収入が15~20%はアップします。

これはとても大きなことです。次に管理の委託も止めます。自宅の近くにアパートがあるようであれば、自主管理も可能です。

自主管理をすれば、賃料に対して5%の経費を浮かせることができます。

「一括借上げ(サブリース)をやめる」・「自主管理を行う」というのは、既にアパート経営を始めた方でも実践できます。

厳しいアパートの経営環境の中でも、生き残って満室大家さんとなっている人たちは、「一括借上げ(サブリース)をやめる」・「自主管理を行う」を実践している人が多いです。

一括借上げ(サブリース)ついては下記のページで解説しておりますので、ご確認ください。

ポイント②お金を他人任せにしない

最後に重要なのが自己資金です。極論としては、自己資金100%でアパート経営をすれば儲かります。

アパート経営が儲からない最大の理由は借入金の返済にあります。

例えば、昔からやっているお店で「どうしてこの店潰れないのだろう」という店舗を見たことのある人もいると思います。

そのような店は、たいてい無借金経営であることが多いです。店舗の経営もアパートの経営も、原理は同じです。

ボロアパートでも平然と持っているオーナーさんがいますが、そのようなケースでは借入金は既に返済が終わっている場合が多いです。

アパート経営が「苦しいか・苦しくないか」、「儲かるか・儲からないか」は借入金の多寡で決まります。

まずは紹介した「HOME4Uアパート経営」使って、色々なプランを取り寄せて比較検討しましょう。

ポイント③プランを他人任せにしない

アパート経営で成功している人の9割が実践している方法があります。

それは各社のプラン計画をしっかり吟味して検討している方です。

他人任せにせず、自分で複数社のプランを比較しながら、最適な手を打っていくことが大切です。

ただ、各社のプランを取り寄せるのは非常に面倒ですよね。

そこでオススメなのが「HOME4Uアパート経営」です。

「HOME4Uアパート経営」は最適なアパート経営プランの計画が自宅に届くサービス。

しかも1回の申込で最大7社から届きます。

しかもNTTグループが運営しているサービスだから安心感抜群で。

「HOME4Uアパート経営」は、厳しい審査に合格した不動産投資の会社のプランしか届きません。

筆者も何度も利用していますが、強引な営業などは一切ありませんでした。

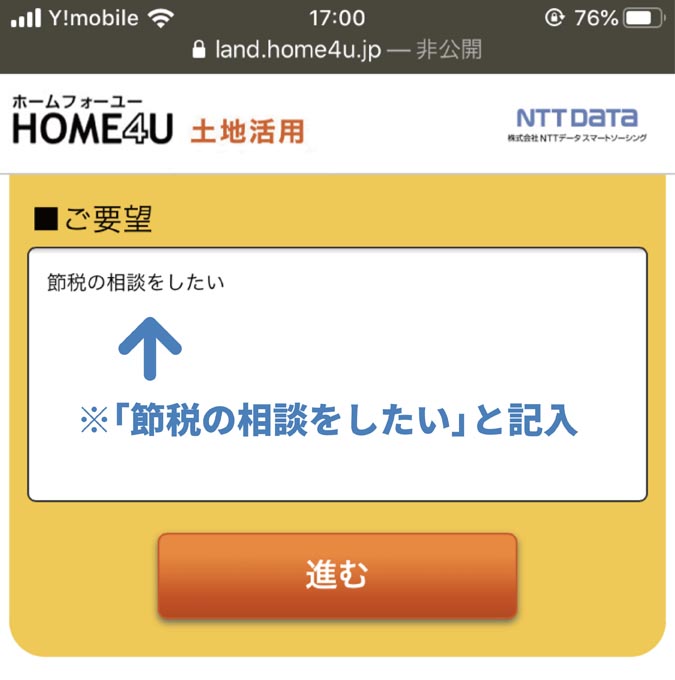

また、要望欄もあるため、「節税の相談をしたい」「メールのみでやり取りを希望」などできます。

想像していなかった計画が来ることもよくあります。

無料で利用できるので、まずは勉強がてら取り寄せてみましょう。

アパート経営に向いている人

アパート経営に向いている人は主に以下のような人たちです。

- 借入金が必要ない自己資金を持っている人

- アパートに適した土地を持っている人

- 相続対策が必要な人

- 安全な資産運用を行いたい人

1つ目として、借入金が必要ない自己資金を持っている人はアパート経営に向いています。

前述のとおりアパート経営は、会計上は利益が出ることが多いです。

そのなかで、キャッシュフローをいかに大きくしていくかと考えると、借入金額が重要になってきます。

返済負担が少ない人であれば今の時代でもアパート経営は十分に儲かるということになります。

2つ目として、元々アパートに適した土地を持っている人はアパート経営に向いています。

元々土地を持っている人であれば、投資額が建築費のみになりますので、収益性も高くなります。

アパートに適した土地は、原則として駅から徒歩10分圏内で、敷地の広さとしては60坪以上あるような土地です。

ただし、マンションやオフィスビルが建つような土地であれば、マンションやオフィスビルの方が収益性は高いため、アパートは選択しないことになります。

立地は良くても、土地の利用規制上、2階建ての建物しか建たないような土地が、アパートに向いている土地ということになります。

3つ目として、相続対策が必要な人もアパート経営に向いています。

アパート経営を始める人の多くは、動機が相続対策です。

相続税は、被相続人(亡くなる人)の保有している資産の額によって税金が決まります。

アパートのような収益物件は、相続税評価額が時価よりも低く計算される仕組みです。

例えば、時価が5,000万円のアパートでも、相続税評価額としては2,000万円くらいになることもあります。

本来持っている財産の価値よりも低い金額で財産が評価されるため、アパートのような収益物件は相続税対策となるのです。

しかも、相続税が減るだけではなく、家賃収入も得ることができるため、アパートによる相続税対策は一石二鳥といえます。

4つ目としては、安全な資産運用を行いたい人もアパート経営に向いています。

アパート経営のような不動産投資は、株式投資やFX、仮想通貨等の投資と比べると安全な投資です。

資産が大きく値上がりして大儲けすることはありませんが、コツコツと着実に収入を得ることができます。

日々の値動きを気にせず、放っておいても家賃収入が入ってくるため、忙しい人にも向いています。

投資をした資産が目減りすることにショックを受けるようなタイプの人は、安全なアパート経営の方が適しています。

アパート経営を実際に行うまでの準備・流れ

アパート経営を行うには、「土地活用として新築するケース」と「収益物件として購入するケース」の2パターンがあります。

土地活用として新築するケース

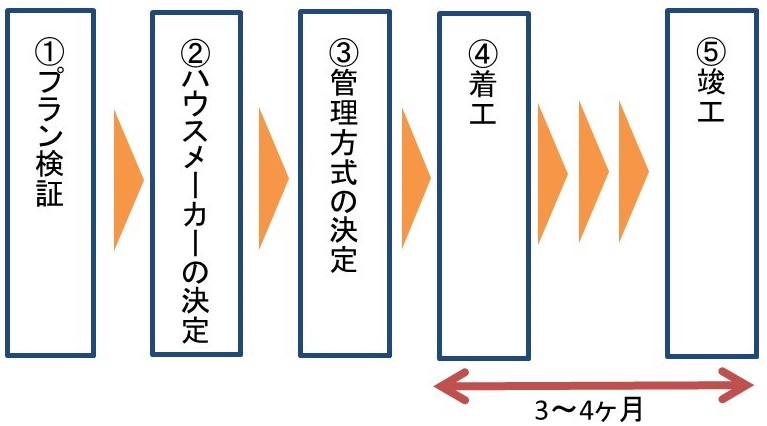

土地活用として新築するケースの流れは以下の通りです。

アパートを新築する場合は、ハウスメーカーに問合せプラン検証をすることから始めます。

ハウスメーカーに問い合わせると、初期費用や収益計画を盛り込んだプランの提案を受けることが可能です。

ハウスメーカーを決定したら、請負契約を締結して着工となります。

また、竣工後の管理方式もあらかじめ決めておきます。

アパートの管理方式は、大きく分けて管理委託とサブリースの2種類があります。

管理委託とは、管理会社に管理料を支払い、管理を委託する形式です。

それに対して、サブリースとは管理会社が一旦アパート一棟を借上げ、各入居者とは管理会社が転貸することで管理する形式になります。

アパートの工期は「階数プラス1ヶ月」が標準的な期間です。

アパートは2階建てまたは3階建てが多いため、工期としては3~4ヶ月となります。

収益物件として購入するケース

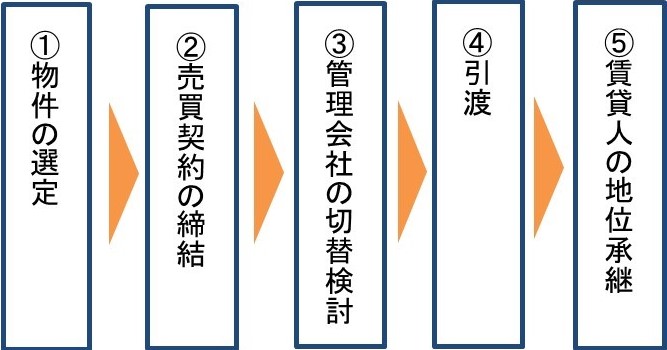

次に出来上がっているアパートを収益物件として購入するケースの流れを解説します。収益物件として購入するケースの流れは以下の通りです。

収益物件は、気に入った物件があったら購入の申込を行い、売買契約を締結します。

購入後、管理会社の切替を検討したい場合には、管理会社の切替も検討します。

引渡を受けたら、借主に対し新しく賃貸人になったことを通知することが必要です。

オーナーチェンジで新しく賃貸人になることを、賃貸人の地位承継と呼びます。

賃貸人の地位承継は、旧賃貸人(売主)と連名で借主に書面を通知し、新たな家賃の振込先を告げることが必要です。

アパート経営の利回りと収入例

最後にアパート経営の利回りと収入例を参考に示します。

シュミレーションとして、以下の条件で土地は元々持っていることを想定し、投資額は建物投資のみであることを前提とします。

是非、ご自身の数字で計算する際の参考にしてみてください。

(建物概要)

土地面積:60坪(約198平米)

延床面積:60坪(約198平米)

戸数:10室(1K)

構造:木造2階建て

建築費:5,400万円(坪単価90万円)

土地の固定資産税評価額:4,800万円(小規模住宅用地の特例※を適用)

借入金:3,800万円(金利3%、ローン期間22年、元利均等返済)

賃料:1室あたり6万円

管理方式:管理委託(管理料は家賃収入の5%)

※小規模住宅用地の特例とは、住宅が建っている土地の固定資産税および都市計画税が軽減される特例のことです。

まず、家賃収入は以下の通りです。

年間家賃収入 = 6万円 × 10室 × 12か月

= 720万円

経常的な費用は以下の通りです。

修繕費と仲介手数料は、発生しない年の例で考えます。

また、建物の固定資産税や保険料は一般的な近似値の求め方に従った概算値です。

土地の固定資産税および都市計画税 = 5,400万円×(1/6)×1.4% + 5,400万円×(1/3 )×0.3%

= 12.6万円 + 5.4円

= 18万円

建物の固定資産税および都市計画税 = 5,400万円 × 50% × 1.7%

= 45.9万円

建物の損害保険料 = 5,400万円 × 0.05%

= 2.7万円

管理委託料 = 720万円 × 5%

= 36万円

経常的な支出の合計:102.6万円(経費率:約14%)

NOI利回り(Net Operating Incomeの略) と呼ばれる実質利回りは、家賃収入から経常的な支出を差し引いたものを投資額で割ったものとなります。

NOI = 家賃収入 - 経常的な支出

= 720万円 - 102.6万円

= 617.4万円

NOI利回り = NOI ÷ 投資額

= 617.4万円 ÷ 5,400万円

≒ 11.4%

また、借入金返済額を考慮した収支は以下の通りです。

借入金返済額 = 約298万円(年間の元利均等返済額)

借入金返済後の収入 = NOI - 借入金返済額

= 617.4万円 - 298万円

= 319.4万円

借入金返済後の収入に対する利回り = 借入金返済後の収入 ÷ 投資額

= 319.4万円 ÷ 5,400万円

≒ 5.9%

まとめ

「アパート経営は儲かるのか」という疑問に対しては、なかなか難しくなってきているのが事実です。

少ない自己資金で始めたり、管理やお金を他人任せにすると儲けることは難しいでしょう。

そんな中でも「借入金が必要ない自己資金を持っている人」、「アパートに適した土地を持っている人」、「相続対策が必要な人」、「安全な資産運用を行いたい人」に関しては、アパート経営を検討してみる価値があると言えます。

まずは紹介した「HOME4Uアパート経営」使って、色々なプランを取り寄せて比較検討しましょう。