近年、現役サラリーマンでも不動産投資に成功している人が登場してきています。

また、定年退職と同時に不動産投資を始め安泰な老後生活を送っている人もいます。

不動産投資は成功している人に脚光が集まりがちですが、その一方で、失敗に沈んでいる人も多くいます。

こんな悩みをスッキリ解消!

- 不動産投資の失敗事例を知りたい

- 不動産投資で失敗する原因を知りたい

- 不動産投資で失敗しないためにはどのような対策を取ればいいのか知りたい

そこで今回の記事では不動産投資の「失敗」にフォーカスしてお伝えいたします。

この記事を読むことで、あなたは不動産投資に失敗の原因をしり、さらに失敗しないための対策を知ることができます。

ぜひ最後までご覧ください。

意外と知らない不動産投資の特徴

不動産投資をしてもお金持ちになれない

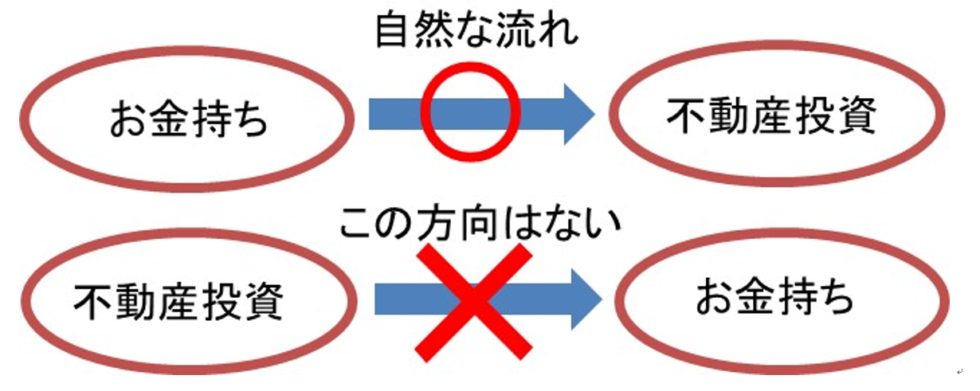

世界の富豪のほとんどは、資産として不動産を保有しています。

不動産は成功者の象徴であり、お金持ちは必ずと言っていいほど不動産投資を行っていると言っても過言ではありません。

日本においても、富裕層の多くは不動産をたくさん持っています。

不動産投資はお金持ちのステータスというイメージがあります。

では逆に、お金を持っていない人が不動産投資を行うと、お金持ちになれるのかというと、それは違います。

不動産投資は、世界中で古くから行われていますが、基本的には他の事業で成功したお金持ちが、資産運用の一環として行っているという流れが通常です。

古今東西、逆の流れはありません。

不動産投資は細く長いのが特徴

不動産投資は、賃料収入を稼ぐことがメインです。

賃料収入のような不動産を保有して得られる収益のことをインカムゲインと言います。

不動産の利回りは、銀行の金利よりは高いため、現金がある人であれば、銀行に預けるよりも不動産で運用した方が得という話になります。

ただし、利回りが高いと言っても、それは銀行預金に比べると高いというレベルです。

不動産投資の実質利回りは「4%前後」です。

細く長く稼ぐというのが不動産投資の特徴であり、急に資産を増やすということはできません。

不動産を売却して得られる売却益のことをキャピタルゲインと言います。

不動産は時間とともに建物価値が下がるため、キャピタルゲインを得ることをとても苦手としています。

不動産投資は、インカムゲインは得意ですが、キャピタルゲインは苦手という特徴を持ちます。

資産を急激に増やすとうことは苦手です。

不動産投資では急激に資産を増やせないため、お金を持っていない人が、不動産投資を行ってお金持ちになろうとするのは、「とても時間がかかる」という特徴を持っています。

「不動産投資で金持ちになってやろう」という発想をしてしまうと、その発想そのものが失敗の原因になります。

以上、ここまで不動産投資の特徴について見てきました。

では、不動産投資で失敗する原因は何なのでしょうか。

不動産投資でよくある失敗の3つの原因

失敗原因1.高利回り物件に手を出す

繰り返しますが、不動産投資は急激にお金を増やすことが苦手です。

そのため、「不動産投資でお金持ちになろう」と思っている人は、大して稼げない不動産投資に対して、イライラします。

賃料から固定資産税等の諸経費を差し引いた純収益をNOI(Net Operating Income)と呼びます。

不動産投資では、年間NOIに対する投資額の割合をNOI利回りと呼びます。

近年は不動産価格が上昇しているため、NOI利回りは3~5%になっています。

NOIからはさらに借入金の元本返済額が控除されるため、実質的な手残り(キャッシュフロー)に対する利回りは1~2%程度です。

このように不動産投資は非常に利回りが低いため、なかなか儲かりません。

そのため「不動産投資で金持ちになりたい」人は、高利回りの物件を購入しようとします。

ここで、リスクの高い物件は、誰も手を出さないため、価格が安くなり、利回りが高くなる傾向があります。

逆を言えば、利回りの高い物件はリスクのある物件と捉える必要があります。

不動産投資の典型的な失敗は、高利回り物件に手を出し、結局は空室や賃料下落などに遭遇し、失敗するというパターンが多いです。

具体的には、郊外の築古アパートなどが失敗する高利回り物件になります。

郊外の築古アパートはリスクが高いため、手を出すべきではありません。

失敗原因2.自己資金が少なすぎる

不動産投資は、お金のある人が、その資産活用の一環として行うというのが基本です。

お金のない人が自己資金なしで投資をするのは、リスクが高過ぎます。

不動産投資にはリスクがつきものですが、そのリスクを確実に回避してくれるのは自己資金の存在です。

例えば、不動産投資を行って、空室が増えてきたため、売却することを考えます。

空室が多いため、価格が購入当時の50%程度になってしまったとします。

この際、自己資金を50%投入していた人であれば、売却しても借入金の返済は可能です。

しかしながら、100%の借入金で不動産投資をしてしまった人は、売却しても借金だけが残ります。

自己資金をきちんと投入していれば、価格の下落や賃料の下落、空室の増加等のリスクに耐えることができます。

ところが、自己資金が少ないと、これらのリスクに耐えうることができません。

自己資金が少ないと、価格の下落リスクが顕在化します。

自己資金が少ないことは、不動産投資を失敗させる大きな原因です。

不動産投資は、あくまでも「余った自己資金をどのように運用するか」という選択肢の一つです。

お金のない人がお金持ちになるために行うものではありません。

不動産投資で稼ぐのではなく、稼いだお金で不動産投資をするようにしましょう。

失敗原因3.修繕の見込みが甘すぎる

不動産投資は賃貸事業です。

建物等の修繕費の負担は貸主、つまり投資家の負担になります。

建物修繕は、不動産投資のリスクの一つです。

建物の修繕費は、建物の築年数が古いほど、発生します。

また築年数の古い物件は、空室も多く、賃料も低いため、人気がありません。

そのため、築古物件は投資家から高いリスクのある物件と見なされるため、価格が安くなります。

結果、築古物件は利回りが高いです。

利回りの高い物件に手を出してしまうと、修繕費でどんどんお金が出ていってしまいます。

築古物件を購入する際、賃料収入は開示されるため、賃料収入に関してはある程度予測を立てることが可能です。

ところが、修繕については、壊れた段階で突発的に発生する費用であるため、予測がしにくい費用項目です。

修繕費は、どのようなものが発生するかプロでも見込みにくい部分です。

そのため、プロの投資家は、確率論的に修繕費が高くなる築古物件は避ける傾向にあります。

資金力のない個人投資家であれば、築古物件は、なおさら避けるべきです。

修繕費の発生を甘く見るのは失敗の原因となります。

以上、ここまで不動産投資でよくある失敗の3つの原因について見てきました。

では、不動産投資にはどのような失敗があるのでしょうか。

具体的にワンルームマンションとアパート投資でその失敗例について見ていきます。

不動産投資の2つの失敗例

失敗例1.ワンルーム投資の失敗例

ワンルーム投資は、投資総額が少ないためリスクは低いです。

しかしながら、1~2戸程度の少ない戸数を購入する場合、空室のインパクトが大きいために失敗するケースがあります。

1戸のワンルームマンションでは、家賃保証はありません。

そのため1戸だけのワンルームを購入して空室が発生してしまうと、賃料収入がゼロとなってしまいます。

ワンルームマンションでは固定資産税や建物険料等の固定費は賃料収入が無くても発生します。

また一番大きいものは、借入金の元本返済です。

1戸のワンルームマンションを、不動産投資ローンを組んで購入すると、空室になると借入金を自力で返済することになります。

貯金のある人であれば耐えられますが、貯金もなく、かつ住宅ローンを抱えているような人の場合、ワンルームマンションのローンが返せなくなることで自己破産してしまう人もいます。

戸数が少ないワンルームマンションは、空室のインパクトが大きいというのがリスクです。

また借入金の返済負担が重ければ、空室時の影響がさらに悪くなります。

投資額の小さいワンルームは、全体としてのリスクは低いです。

ただし、戸数が少ないために、空室が大きな失敗の原因となります。

失敗例2.アパート投資の失敗例

アパートは戸数が多いため、一括借上げによって家賃保証されるという点がワンルームよりも優れています。

しかしながら、一括借上げであっても賃料は下がるため、注意が必要となります。

一括借上げでも賃料が下がる原因は、結局のところ、空室にあります。

一括借上げをしているサブリース会社が空室に耐えることができなくなり、不動産オーナーに対して家賃の減額を求めてきます。

アパート建築の失敗例としては、ハウスメーカーの言いなりのままにアパートを建ててしまっているケースがあります。

ハウスメーカーは工場で建築部材を規格品として製造しているため、規格品のままでアパート建築を行うことが最も儲かります。

ハウスメーカーの規格品は、ファミリータイプを前提としていることが多いです。

ワンルームタイプのアパートを建築することよりも、ファミリータイプのアパートを建築する方が利益は出ます。

そのため、ハウスメーカーは立地の特性に関わらず、自分たちが一番儲かる企画のアパート設計を提案してきます。

駅から5分圏内で、単身世帯の賃貸需要が高いようなエリアでも、ファミリータイプの設計を提案してくることもあります。

ファミリータイプは基本的には賃貸需要が低いため、空室を生み出しやすくする原因となります。

ハウスメーカーは自分たちが一番儲かる規格品を提案し、関連会社に一括借上げを行わせます。

一括借上げでは、空室が発生すれば家賃を下げればいいので、サブリース会社にはリスクはありません。

また、一括借上げを継続していれば、修繕工事も受注することが可能です。

オーナーが空室対策のためにリフォームを行いたいと言えば、また儲けることができるのです。

このように、アパート建築もハウスメーカーの言いなりで物件を建ててしまうと、失敗の原因となることがあります。

一括借上げをしたとしても、失敗は防げるわけではありません。

一括借上げについては、下記に詳しく記載しています。

以上、ここまで不動産投資の2つの失敗例について見てきました。

では、失敗を最小限に防ぐにはどのような対策をするべきでしょうか。

不動産投資の失敗を防ぐ3つの対策

対策1.立地対策

不動産投資は、極論すると良い立地の物件を購入できれば、それほど難しくはありません。

「良い立地の物件が買えれば苦労しないよ」と反論が出そうですが、それでも立地には最後までこだわるべきです。

実は、プロの機関投資家も良い立地の物件を購入するのにとても苦労をしています。

単純に立地の良い物件であれば、すぐに見つかりますが、金額が高すぎて購入できないことがほとんどです。

良い立地で、かつ、値段も適正となると、広大な砂漠の中からダイアモンドの欠片を探すような作業になります。

ただ、プロの機関投資家は、実際のこの気の遠くなる作業を行っています。

筆者は、プロの投資家と個人投資家が絶対的に違う部分は、物件情報の検討数だと考えています。

プロがあまり失敗せず、個人投資家に失敗が多いのは、物件の検討量の次元が異なるためです。

個人投資家の場合、物件を購入するのに100件以上を検討する人はほとんどいないです。

しかしながら、機関投資家は毎週、数百件以上のペースで物件の検討をしており、そのほとんどを投資不適格の物件として除外しています。

不動産投資の失敗を防ぐには、立地の良い物件探しに最大のパワーを注ぐのが最良策です。

安易に投資物件を決めず、まずは多くの物件を検討するという腹をくくることが重要です。

立地の選び方については、下記に詳しく記載しています。ぜひご参照ください。

対策2.建物対策

不動産投資では以下の2つの理由により、建物は築浅物件を選んだ方が良いです。

- 築浅物件は修繕費が少ない

- 築浅物件は減価償却費が多い

建物は築年数が古くなるほど、損傷個所も多くなり、修繕費の支出が増えます。

そのため、築浅物件の方が支出は抑えられます。

また、建物の取得原価を一定のルールに基づき耐用年数で割り振った費用を減価償却費と言います。

減価償却費は費用ですが、実際には支出されない会計上・計算上の費用です。

減価償却費は支出を伴わないのですが、費用となるため、利益が小さくなります。

その結果、税金が少なくなります。減価償却費には節税効果があります。

この減価償却費は、築年数が浅いほど値が大きくなります。

上述のNOIを計算する上での費用には、減価償却費は含まれません。

同じNOI利回りの物件でも築浅の方が支払う税金は少なくなります。

つまり、キャッシュフローが良くなります。

そのため、築浅物件は

- 修繕費が少ない

- 税金も少ない

というWメリットがあります。

築浅物件はキャッシュが溜まりやすいため、失敗を防ぎやすくしてくれます。

築古物件を選ぶ場合は、下記に選び方を詳しく記載しています。ぜひご参照ください。

対策3.資金対策

最後に、金銭的な失敗を確実に防いでくれるものを紹介します。

それは「自己資金」です。

不動産投資では、オール自己資金で投資することを「ノーリスク」と呼んでいます。

つまり、全額自己資金で投資をする限り、金銭的なリスクはゼロであるということを言っています。

全額自己資金でやったとしても、当然、空室リスク等は存在します。

ただ、空室リスクが発生し、どんなに収入が下がったとしても、「借入金の返済に困る」と言う状態にはならないという意味で、ノーリスクです。

不動産投資は、株やFXとは異なり、借入金を使って投資を行います。

借入金を使って不動産投資を行えば、誰でも金持ちになるというような甘い話はありません。

そんな楽な話があれば、世の中全員が金持ちになっています。

不動産投資は、安全であるがゆえに、借入を使っても大丈夫です。

しかしながら、投資ですので、借入し過ぎると、やはりリスクが上昇してしまいます。

儲かっていないお店が倒産するのは、ほとんどは借入金が原因です。

逆に儲かってなさそうなのに、なかなか潰れないお店は、無借金経営であることがほとんどです。

不動産投資も同じ経営ですので、潰れないようにするには、借金ができる限り少なくすることです。

十分な自己資金を用意して投資することが、失敗を防ぐ最高の防御策になります。

まとめ

不動産投資の失敗原因とワンルーム・アパートの失敗例、対策について見てきました。

失敗を防ぐためにも、立地対策、建物対策、資金対策の3つを十分に行って投資を行いましょう。