これから不動産投資を始める人の中には、自己資金をどれくらい用意すべきなのか知りたいと思っている人もいると思います。

中には、自己資金ゼロで投資をできる方法はないかと模索している人もいらっしゃるのではないでしょうか。

こんな悩みをスッキリ解消!

- 不動産投資の際には、どのくらいの自己資金が必要なの?

- 不動産投資では、自己資金が多い方がいいの?

- 不動産投資で収益を上げた物件は、そのまま所有していた方がいいの?

そこでこの記事では、「不動産投資の自己資金」にフォーカスしてお伝えします。

この記事を読むことであなたは、不動産投資の自己資金の目安やレバレッジ効果、自己資金のメリット等について知ることができます。

不動産投資する場合の自己資金の目安

自己資金の目安は、一般的に投資額の30%程度が適正といわれています。

1億円の物件に不動産投資をする場合には、3,000万円が必要ということ。

自己資金がそんなにないといけないのかという発想をする人もいますが、そもそも不動産投資は不動産を利用して自己資金を増やすことを目的としています。

増やすための自己資金がなければ、不動産投資をする意味合いが著しく低くなります。

フルローンで投資をしようとする人がいますが、それは自己資金を効率的に増やすことを放棄していますので、不動産投資のメリットを大きく誤解している状態。

不動産投資の魅力は、「レバレッジ効果」を利用して、自己資金を増やすことにあります。

レバレッジとは、「てこ」という意味

他人資本(借入金)を使って自己資本に対する利益率を高めることから、レバレッジ効果という呼び名が付いています。

レバレッジ効果とは

ここで、レバレッジ効果とは具体的にどのようなものかについて解説します。

自己資金3,000万円と借入金7,000万円を使い、1憶円でNOI利回り5%の不動産に投資を行います。

NOIとはNet Operating Incomeの略で、家賃収入から土地建物の固定資産税や保険料等の費用を除いた純収益のこと

1憶円でNOI利回り5%の物件とは、年間500万円(=1憶円×5%)の収益が得られる物件であることを意味します。

NOI利回り5%というのは、あくまでも自己資金100%で投資をしたときの利回りであって、レバレッジ効果を利用することでもっと上げることが可能です。

ここで7,000万円は2.0%の固定金利で35年間借りるとします。

元利均等返済(元本返済額と利息の合計が一定額になる返済方法)で返済する場合、返済金額は年間約278万円です。

年間NOIである500万円から年間返済額278万円を差し引くと、約222万円が残ります。

約222万円とういのは、自己資金3,000万円に対しては約7.4%の利回りです。

このように、不動産投資では借入金を併用することにより自己資金の利回りを増やすことができます。

もし、3,000万円の自己資金でNOI利回り5%の3,000万円の物件に投資をしたら、年間で150万円しか増やすことができません。

借入金も併用して1億円の物件に投資することで、年間約222万円まで収益を上げることができるのです。

このように不動産投資はレバレッジ効果を活用して自己資金を多く増やす楽しみが魅力になります。

発想としては、「自己資金ありき」がスタートラインです。

増やす自己資金がないのに、不動産投資を行おうとしても、あまり意味がなく、不動産投資の楽しみが半減してしまいます。

「なんとか自己資金ゼロで投資ができないか」「少ない自己資金で投資をする方法は無いか」と模索する人がいますが、その発想自体が不動産投資の面白みを失っています。

不動産投資はレバレッジ効果によって自己資金を高利回りで増やすことが目的ですので、増やしたい自己資金を必ず用意した上で始めるようにしてください。

以上、ここまで自己資金の目安について見てきました。

では、自己資金は不動産投資にどのような影響をもたらすのでしょうか。

不動産投資の自己資金が用意する3つのメリット

自己資金は、投資の安全性を高めるという恩恵があります。

具体的な恩恵は、以下の3点です。

- 手取りが増える

- 返済リスクが減る

- オーバーローンリスクが減る

メリット1.手取りが増える

自己資金を増やすと手取りが増えるというメリットがあります。

前章で説明したレバレッジ効果は、借入金を利用することで自己資金に対する利回りを増やすという話でした。

一方で、借入金が多くなり過ぎると、今度は不動産投資から得られる毎年の収入が減ってしまうという現象があります。

例えば、NOI利回り5%で1憶円の物件であれば、その物件から得られる年間収益は500万円でした。

仮に自己資金100%でこの物件に投資をした場合、年間の手取りはNOIと同じ500万円です。

それに対して、3,000万円の自己資金と7,000万円の借入金(固定金利2.0%で35年ローン)で投資をした場合、年間返済額は278万円でしたので、返済後の手取りは約222万円ということになります。

借入金が多いほど、年間返済額も増えますので、返済後の手取りは減っていきます。

手取り収入は自己資金100%が最大値となりますので、借入金を増やせば増やすほど、手取り輸入は減ってしまう関係にあるのです。

そのため、手取り収入を増やすのであれば、極力自己資金を増やす必要があります。

ただし、自己資金100%で投資を行ってしまえば、レバレッジ効果が得られないため、不動産投資の旨味がありません。

よって、自己資金100%で投資をする必要はなく、借入金と自己資金をバランス良く合わせて投資をする必要があるのです。

1億円の物件を7,000万円の借入金を使ったら、

- 【×】手取りが約222万円に減ってしまったと考えるのではなく

- 【○】7,000万円の借入金を使うことで、3,000万円を自己資金で年間約222万円も稼ぐことができる

と考えるのが不動産投資になります。

手取りを増やすこととレバレッジ効果を得ることとは、相反すること。

2つの違いを十分に理解し、3割程度の自己資金と7割程度の借入金をバランス良く配分するようにしてください。

メリット2.返済リスクが減る

自己資金を増やしておくと、返済リスクが減るというメリットがあります。

不動産投資は、定期預金や国債などと異なり、利回りが確定していないという特徴があります。

不動産投資で得られるNOIは、賃料収入から費用を差し引いたものです。まず、賃料収入については、空室が増えれば減ります。

常に一定という保証はなく、減ることはありますが、満室以上に増えることはありません。

築年数が古くなり、入居者募集が芳しくなければ、募集賃料を下げざるを得ないため、賃料は減っていくことが自然です。

また、費用についても変動性があります。費用の変動として一番大きいのは修繕費です。

賃貸人には修繕義務がありますので、例えば突発的に給湯器が壊れた場合には修繕費を負担する必要があります。

空室対策も必要になってくる

空室が増えた場合には空室対策用のリフォームも必要です。

空室は、その他にも仲介手数料や不動産会社に支払うADなど他の支出を増やす呼び水となります。

このように、収入は減る方向、費用は増える方向にあることから、NOIは減っていくことが普通です。

一方で、借入金の返済は、元利均等返済方式を選択すると、返済が終わるまでずっと定額です。

NOIは減っていくのに、借入金の返済が定額であると、だんだんNOIが借入金の返済額に近づいていくことになります。

NOIが借入金の返済額を下回ってしまえば、キャッシュフローはマイナスです。

例えば、借入金の返済額が高くNOIをギリギリ下回っている程度だと、少し空室が発生しただけでもすぐにキャッシュフローはマイナスとなってしまいます。

借入金の返済額は、NOIがちょっと下がったくらいでも返済できるようにしておく必要があり、NOIよりも十分下回っていることが重要です。

借入金の返済額とNOIとの間に十分な余裕を持たせるには、やはり3割程度の自己資金が必要となります。

空室対策については下記記事で詳しく解説しています。

メリット3.オーバーローンリスクが減る

自己資金を投入しておくと、オーバーローンリスクが減るというメリットがあります。

オーバーローンとは、ローン残債が売却額を上回ってしまうこと

借入金が多過ぎると、将来売却するタイミングで、オーバーローンとなり、売却できないという事態が発生しかねません。

NOIが急落し、キャッシュフローがマイナスとなるようなことが発生した場合、基本はその物件は売却して投資から撤退すべきです。

しかしながら、オーバーローンの場合、売却後に残るローン残債が返済できないと、売却できず、撤退ができない状況となっていまいます。

マイナスのキャッシュフローが続けば、状況はどんどん悪化してしまいます。十分な自己資金があって、借入金が抑えられていれば、将来、オーバーローンとなるリスクは減るのです。

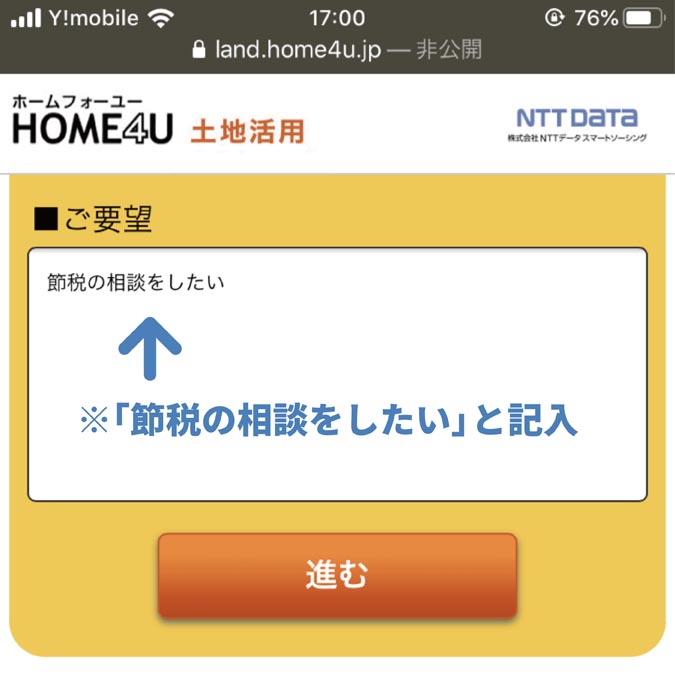

アパート経営成功者の9割は使っている一括資料請求

アパート経営で成功している人の9割が実践している方法があります。

それは各社のプラン計画をしっかり吟味して検討している方です。

ただ、各社のプランを取り寄せるのは非常に面倒ですよね。

そこでオススメなのが「HOME4Uアパート経営」です。

「HOME4Uアパート経営」は最適なアパート経営プランの計画が自宅に届くサービス。

しかも1回の申込で最大7社から届きます。

しかもNTTグループが運営しているサービスだから安心感抜群で。

「HOME4Uアパート経営」は、厳しい審査に合格した不動産投資の会社のプランしか届きません。

筆者も何度も利用していますが、強引な営業などは一切ありませんでした。

また、要望欄もあるため、「節税の相談をしたい」「メールのみでやり取りを希望」などできます。

想像していなかった計画が来ることもよくあります。

無料で利用できるので、まずは勉強がてら取り寄せてみましょう。

まとめ

不動産投資とは自己資金の目安について見てきました。

不動産投資は「自己資金ありき」でスタートするのが基本。

物件に対して3割程度の自己資金は用意して、投資を始めるようにしてください。