住宅ローンを払えなくなった場合、任意売却を行う人がいますが、任意売却は全ての人が満足いく結果にはなりません。

人によっては任意売却を選択してしまったことで、失敗してしまう人もいます。

こんな悩みをスッキリ解消!

- 任意売却って何か怖い

- 任意売却の成功例や失敗例を知りたい

- 任意売却で失敗しないコツを知りたい

そこで今回の記事では、任意売却の「事例」にフォーカスしてお伝えいたします。

この記事を読むことであなたは任意売却を理解し、具体的な成功事例や失敗事例を知ることができます。

任意売却のメリットとデメリット

任意売却のメリットとデメリットとデメリットは以下の通りです。

| メリデメ | 備考 |

|---|---|

| メリット | ①買受人を指定できる。 ②引越代をもらえる可能性がある。 ③売却後の残債の返済方法も話し合いで決めることができる。 |

| デメリット | ①債権者との話合や配分の調整が必要になる。 ②ブラックリストに載る。 ③悪徳業者による詐欺も存在する。 |

住宅ローンの一括返済方法については、任意売却の他に競売もあります。

任意売却する前にまずは通常売却を検討するべき

まずは任意売却や競売にする前に、通常の不動産売却で高く売ることを考えるべき。

不動産を高く売るなら、まずあなたの不動産を得意としている不動産会社を見つけることが大事になってきます。

なので、必ず複数の不動産会社に査定依頼をして相談をしてみましょう。

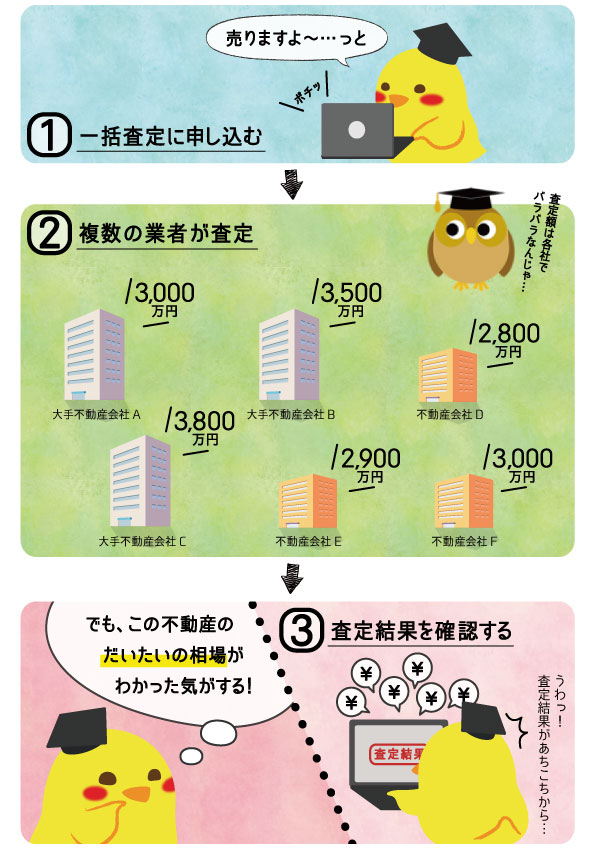

そんな時に便利になるのが不動産一括査定。

不動産一括査定とはインターネット上であなたが売りたいと思っている不動産情報・個人情報を入力すると、複数の不動産会社が自動的に見つかり一度に査定依頼できるサービス

複数の不動産会社から査定額を提示してもらうことができ、だいたいの相場観を掴むことができます。一括査定の流れとしては下記の通り。

まずは「すまいValue」を使って、超大手不動産会社複数社に相談をしてみましょう。

また、NTTグループが運営する「HOME4U」を使って、中堅、地域密着の不動産会社に相談をしてみましょう。

複数社に相談しても通常売却ができないなら任意売却を検討する

ここまでやってみて、やっぱり通常の不動産売却では不可能と言われたら任意売却を検討すること。

任意売却は自主的に行うものであり、競売のようなルールはありません。

全てを話し合いで決めることができるという点が、任意売却の最大の特徴になります。

では早速、成功事例から紹介します。

任意売却の成功事例と失敗事例

自分が住み続けたい人の成功事例1

神奈川県に住むAさん(男性)は、転職を機に収入が減り、さらに子供が私立高校に通い始めたことから、住宅ローンの支払いが厳しくなってしまいました。

元々、真面目なAさんはコツコツと繰上返済を行ってきたため、返済はかなり進んでいたのですが、逆に貯金が全くありませんでした。

Aさんの奥さんは体が弱いこともあり、外で働くことができません。

日々の生活費をやりくりするのも苦しくなり、徐々に住宅ローンの滞納してしまう月が増えました。

そしてとうとう銀行から一括返済を迫られてしまいました。

Aさんの家は、注文住宅で体の弱い奥さんが住みやすく作ったこだわりの住宅です。

近くに奥さんの主治医も居るため、どうしてもこの家から引越したくありませんでした。

Aさんは繰上返済を進めてきたことから、ローン残債は500万円でした。

Aさん夫婦のご両親はともに年金生活をしており、500万円を工面してあげる余裕がありません。

またAさんの家は比較的人気の高い閑静な住宅街にあり、売却すれば2,500万円の価格がつく家でした。

このまま売却してしまえば500万円を一括返済できるのですが、どうしても今の家を手放したくないという想いの方が強いというのが正直なところでした。

そこでAさんが選択したのは投資家への任意売却によるリースバックです。

リースバックとは、今の家を売却して引き続きその家を借りて住む手法です。

Aさんは子供が大学を卒業する時期を見込んで、投資家から8年後に買い戻す約束をし、買戻し特約付き売買を行うことにしました。

幸い、ローン残債が少なかったことと、Aさんにある程度家賃を支払う余力が残っていたことから、リースバックを引き受けてくれる投資家はすぐに見つかりました。

任意売却は買受人を指定することができるため、今の家に住み続けたい人にとっては、とても良い選択です。

これは任意売却によってAさんの希望を実現できた成功事例になります。

今の家に住み続けたい人向けのノウハウについては、に詳しく記載していますので、ぜひご参照ください。

アンダーローンの人の成功事例2

東京都杉並区に住むBさん(女性)は、結婚以来、夫婦別会計で20年間の結婚生活を過ごしてきました。

Bさんは夫から生活費をもらう形でやりくりしており、ご主人の収入状況を全く把握していません。

Bさんの夫は一部上場企業に勤めており、Bさんは専業主婦として何不自由なく過ごしてきました。

また2人の子供も育ててきました。

ところが、ある日突然、Bさんのお宅に銀行から「期限の利益の喪失予告通知」というのが届きます。

Bさんの夫はなんと6ヶ月も住宅ローンを滞納していました。

銀行からの通知は、「毎月15万円の住宅ローンの6ヶ月分である90万円を一週間以内に支払え」という内容でした。

支払わないとローン残債を1,500万円一括で支払わなければならないというものでした。

「期限の利益の喪失」とは、住宅ローンの債務者が持っている「ゆっくりローンを返済すれば良い」という利益を失うことを言います。

銀行にもよりますが、3~6ヶ月の滞納が続くと、期限の利益を喪失します。

期限の利益を喪失すると、ローン残債の一括返済を迫られることになります。

実はBさんの夫は1年ほど前に会社をリストラされクビになっていました。

夫はそのことをBさんに言い出せず、しばらく公園で一日を過ごしていました。

Bさんは就職活動をしましたが、なかなか決まらない状況が続きました。

その後、パチンコで金を増やそうとしましたが、あっという間に貯金が底を尽き、アルバイトをするようになりました。

子供の教育費の支払いがやっとの状況であったため、とうとう住宅ローンの滞納が始まってしましました。

Bさんの夫は、Bさんよりも10歳年上でプライドが高かったため、リストラされたことをBさんには言い出せませんでした。

Bさんは期限の利益の喪失予告通知によって、はじめて実態を知ることになったのです。

幸い、Bさんの自宅を査定したら、2,500万円で売却できることが分かりました。

ローン残債よりも売却額の方が高いアンダーローンの状態です。

そのため、早速、任意売却に取り掛かり、ローン残債を一括返済することに成功しました。

一時は、離婚まで考えたBさんでしたが、任意売却のおかげで離婚を踏みとどまることができました。

これも任意売却による成功事例です。

離婚後に突然訪れた人の成功事例3

Cさん(女性)は、元の夫と離婚して10年目になります。

現在では新しい夫と再婚し、埼玉県に住んでいます。

ところが、平穏だった生活の中で、突然、知らない弁護士から「元夫が自己破産しました。」との連絡が入りました。

Cさんは元夫と暮らしていた当時、購入したマンションの連帯保証人になっていました。

Cさんは自分が連帯保証人であったこと自体をすっかり忘れていました。

弁護士によると、Cさんの元夫は自己破産をしたため、残ってしまったローン残債は連帯保証人であるCさんが払わなければならないという説明を受けました。

Cさんにとっては、突然やってきたまさに寝耳に水の話です。

Cさんの元夫は離婚後、転職を繰り返し、その後、独立してフランチャイズの飲食店を始めました。

ただ、事業は上手くいかず、事業の借金も返せなくなったため、自己破産することになりました。

Cさんは、離婚後、元夫とは連絡を取っていなかったため、元夫がこのような状況になっていることを知る由もありませんでした。

元夫の住宅ローン残債は1,500万円あり、マンションは任意売却すると1,100万円程度で売却できるとの話でした。

売却後の残債の400万円については、Cさんに支払い義務が発生します。

Cさんは専業主婦であったため、400万円の残債の支払い方法をなんとか緩い形で返済したいという希望がありました。

そこで、Cさんは売却後の残債の返済方法を債権者と話し合うことができる任意売却を選択しました。

債権者は銀行からサービサーと呼ばれる債権回収会社に移管されていました。

Cさんは、自分が専業主婦であることを理由に、残額を200万円削ってもらい、さらに返済額を月1万円とすることを交渉で勝ち取りました。

元夫もCさんには迷惑をかけたくないという思いが残っていたため、任意売却を快諾し、所有者として少しでも高く売却する努力を惜しみませんでした。

この事例は、売却後の残債の返済方法を緩くできたという点で、この任意売却は成功事例です。

このように離婚では、離婚をした後に不動産の問題が再燃することがあります。

ブラックリストに載りたくなかった人の失敗事例1

Dさん(男性)は25歳で同じ年の妻と結婚し、結婚と同時に横浜の新築マンションを購入しました。

その後、お互いの性格の不一致から夫婦生活が破たんし、30歳にして離婚することになりました。

横浜のマンション所有者はDさんで、債務者はDさんになります。

ただ、購入時は妻の収入も加味して世帯収入を前提として住宅ローンを組んだため、妻も連帯保証人になっています。

離婚後、親権は妻が引き取り、妻は横浜の実家に戻ることになりました。

そこで問題となったのが、残ったマンションです。

元々、このマンションはDさんの妻の実家に近いという理由で購入した物件です。

会社からも遠く、1人で住むには広すぎるため、Dさんにとっては不要なマンションです。

またこのまま1人で住宅ローンを払い続けるのも重い金額でした。

そこで、2人が取った選択は、離婚と同時にマンションを任意売却するという選択肢でした。

マンションを売却して、住宅ローンを完済してしまえば、妻の連帯保証人も解消されます。

ただ、Dさんはマンションをフルローンで購入したため、まだ5年では元本返済が全然進んでおらず、売却価格よりもローン残債の方が大きいオーバーローンの状態でした。

それでも、売却後のローン残債の返済を少しでも和らげたいという思いから、任意売却を選択しました。

実際、債権者と話合いを行い、任意売却後の月額返済額を月2万円とすることに成功しました。

また、売却額の中から引越代も工面することができ、Dさんは都内の会社に近いところに引越すことができました。

ところが、Dさんは任意売却を選択したことによる、大きな落とし穴を見落としていました。

それはブラックリストへの掲載です。

ブラックリストに名前が掲載されてしまうと、クレジットカードが使えなくなります。

まだ30歳のDさんにとっては、これが大きな障害になりました。

クレジットカードが使えないと、今どきのネットショッピングが一切できません。

またDさんはまだ若いため、再婚の可能性も十分にあります。

ところが、新たなパートナーが見つかったとしても、5~7年間は住宅ローンを組むことができません。

Dさんは、安易に任意売却を選択したことをとても後悔しました。

ブラックリストのデメリットは軽視されがちですが、特に若い人の場合は、ブラックリストのデメリットは大きく影響します。

この事例は、任意売却を選択したことによる失敗事例です。

ブラックリストのデメリットを十分に考慮した上で、任意売却を選択するようにしましょう。

自己破産した人の失敗事例2

Eさんは住宅ローンが払えなくなり、自己破産を選択しました。

Eさんの自己破産のきっかけはマンション投資です。

老後の年金代わりということで購入したワンルームマンションですが、空室が長く続いたため、ワンルームマンションのローンを家計から捻出して返済することが続きました。

その後、ワンルームマンションは売却することになったのですが、入居者を無理矢理安い賃料で入居させたため、収益物件としての価値が下がり、借金だけが残ってしまいました。

Eさんはワンルームマンションの残債は、消費者金融から借りて返済をしてしまいました。

消費者金融にも、自宅に抵当権を設定されました。

結果的に、Eさんは、消費者金融からの借入と元々の住宅ローンの二重ローンを抱えることになってしまいました。

その後、Eさんの生活は苦しくなり、借金も返済できる見通しが立たなくなったため、自己破産を選択することにしました。

Eさんは、債権者からの督促を無視し続けたため、Eさんの自宅は競売にかけられることになります。

Eさんの自宅が競売にかけられるようになった以降、様々な不動産会社から任意売却を勧めてくる営業電話がかかってきました。

その中で、ある不動産会社から、「任意売却なら引越代が出ますよ」という話を聞き、お金に困っていた任意売却を検討するようになりました。

今まで何もしなかったEさんですが、2社の債権者との間を奔走し、任意売却の了解をなんとか取り付けることができました。

そして任意売却を実行します。

ところが、その後、ある問題が発生しました。

それは売却額の配分です。

Eさんの残債は、銀行部分が2,000万円、消費者金融の部分が1,000万円でした。ところが任意売却による売却額は、1,800万円でした。

そのため、この1,800万円を2社の債権者との間でどのように配分するかという点で揉めました。

競売であれば銀行が100%優先的に持っていくのですが、任意売却ではそのようなルールがありません。

任意売却では話合いで配分を決めることができるため、消費者金融には意見を通せば回収できるチャンスがあります。

そこで、消費者金融は法外なハンコ代を請求してきたため、調整に難航しました。

消費者金融の声が大きかったため、Eさんは調整にとても苦労し、さらに引越代ももらうこともできませんでした。

Eさんは任意売却を選択しましたが、結果的に揉めに揉め、散々な思いをした挙句、とても苦労して売却することになりました。

冷静に考えてみると、自己破産を選択する人は、売却後の残債も免責されれば帳消しになるため、わざわざ任意売却を選択する必要がありません。

また自己破産では99万円以下の現金については、残しておくことが可能です。

引越代はここから捻出できます。

そのため、自己破産を選択する場合は、あえて調整の難しい任意売却を選択する必要はありません。

特にEさんの場合は、複数の債権者がいたため、調整が難航しました。

そのためEさんは任意売却を選択する必要が無いのに、選択してしまったため、失敗事例と言えます。

結果は競売と変わらなかったことになりますが、手間だけが増え、また今の家に住み続けられる時間も短くなってしまいました。

自己破産を前提とする場合は、本当に任意売却の必要性があるのかを確認してから実行するようにしましょう。

Eさんの例は詐欺ではありませんが、任意売却では詐欺にも注意する必要があります。

任意売却の詐欺については下記に詳しく記載していますので、ぜひご参照ください。

まとめ

任意売却を選択して良かった成功事例3つと駄目だった失敗事例2つを紹介してきました。

任意売却もメリットとデメリットがあるため、本当に自分に向いているかどうかを検討した上で選択するようにしましょう。