投資用マンション売却では、売却損が生じることがあります。

売却損とは、資産を売却したときに購入時よりも価格が低い場合に、所得金額の計算上損失が生じること

売却損というと響きが悪いですが、損失が出れば税金を納める必要がなくなり、節税のことを考慮すれば、できるだけ費用を計上してなるべく譲渡損失を出したいと思う方も多いのではないでしょうか。

こんな悩みをスッキリ解消!

- 投資用マンション売却で売却損を出す方法を知りたい

- 投資用マンション売却時の税金について知りたい

- 投資用マンション売却で利益が出た際に使える特例を知りたい

そこで今回の記事では「投資用マンションの売却損」について解説します。ぜひ最後までご覧ください。

投資用マンション売却時の税金の基礎知識

個人は所得税を計算するにあたり、得た所得の種類に応じた計算方法が存在します。

個人の所得には以下の10種類が存在します。

所得の種類

- 譲渡所得

- 給与所得

- 不動産所得

- 山林所得

- 事業所得

- 利子所得

- 配当所得

- 退職所得

- 一時所得

- 雑所得

このうち、投資用マンション等の不動産を売却したときに得る所得は「譲渡所得」です。

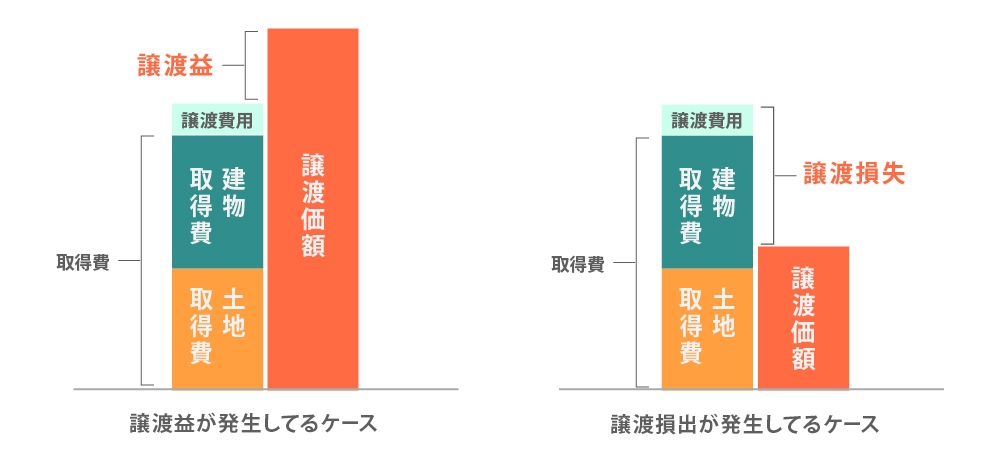

譲渡所得は以下の計算式で求められます。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

譲渡価額は売却価額です。

取得費とは、土地については購入額、建物については購入額から減価償却費を控除した価額のこと

減価償却とは、建物の価値を減少させていく会計上の手続きのこと

譲渡費用とは、仲介手数料や印紙税などの売却に直接要した費用のこと

譲渡所得は、「譲渡価額」と「取得費および譲渡費用」との大小関係によってプラスになる場合もマイナスになる場合もあります。

プラスの譲渡所得のことを「譲渡益」、マイナスの譲渡所得のことを「譲渡損失(売却損とも呼ばれる)」と呼びます。

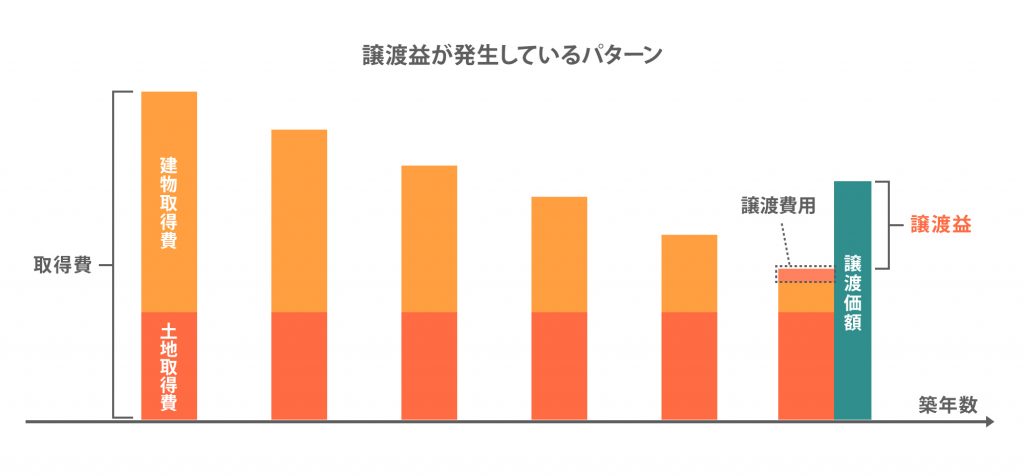

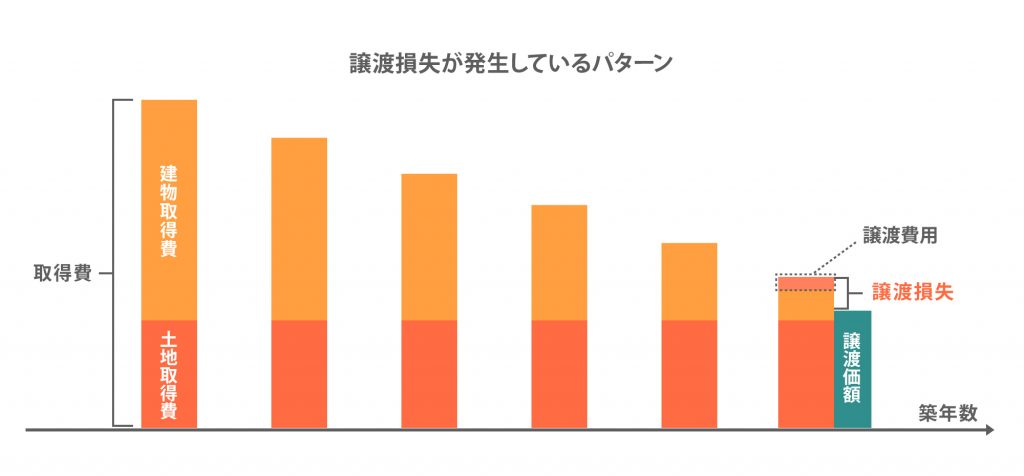

投資用マンションは、購入後に「築年数が経過する」「賃料が下がる」等の理由から購入時よりも価格が下がることが多いです。

そのため、売却時に売却損が発生すること自体は珍しいことではありません。

ただし、譲渡所得では取得費を計算しますが、取得費は減価償却によって購入額よりも低くなることから、購入額よりも売却額の方が低い場合、常に売却損が発生するとは限らないという点がポイントです。

減価償却とは、土地以外の取得原価をその使用する各期間に費用として計上し、建物の資産価値を減少させていく会計上の手続きのこと

建物は減価償却が行われた後の価額が取得費となるため、建物の取得費は購入額よりも小さくなります。

取得費は購入額のことではなく、購入額よりも低い金額となるという点がポイントです。

取得費は購入額よりも低いことから、売却額が購入額よりも下がっても譲渡益が発生することはあり得ます。

例えば、購入額よりも少し下がった程度で売却できる場合には、売却損ではなく譲渡益が生じることも多いです。

そのため、売却損が発生するかどうかは、しっかりと譲渡所得を計算した上で確認することが必要となります。

投資用マンションの場合、毎年、不動産所得の確定申告を行っている方が多いため、取得費はすぐに分かります。

不動産所得とは、不動産賃貸業を行うことで得られる個人の所得のこと

建物取得費は、青色申告決算書または収支内訳書に「年初未償却残高」が記載されていますので、その金額を建物取得費として用います。

年初未償却残高とは、建物取得価額から前年までの減価償却費累計額を控除したもの

取得費を計算式で表すと以下のとおりです。

取得費 = 土地取得費 + 年初未償却残高

年初未償却残高は厳密には1月1日時点の取得費であるため、売却時点の取得費とは異なりますが、譲渡所得を計算するにあたっては、取得費に年初未償却残高を用いても構わないことになっています。

しかしながら、売却した年の1月から譲渡月までの減価償却費を不動産所得の確定申告において必要経費とした場合には、その減価償却費を年初未償却残高から控除した金額を取得費とすることが必要です。

年初未償却残高と減価償却費の控除例については、下記の表で詳しく解説しています。

| 取得費 | 譲渡所得 | 不動産所得 |

|---|---|---|

| 年初未償却残高をそのまま使う | 節税になる | 節税にならない |

| 年初未償却残高から減価償却費を控除する | 節税にならない | 節税になる |

不動産所得で減価償却費を計上すれば不動産所得は節税になりますが、取得費が減価償却費の分だけ小さくなるため、その分、譲渡所得は大きくなります。

それに対して、譲渡所得で年初未償却残高を用いれば譲渡所得は節税になりますが、不動産所得で減価償却費が計上できないため、その分、不動産所得は大きくなります。

例えば、譲渡所得で明らかに売却損が出るような場合には、建物取得費は年初未償却残高から減価償却費を控除したものを用い、不動産所得を節税した方が有利です。

次に投資用マンションで売却損を出したときのメリットについて見ていきましょう。

投資用マンションで売却損を出したときのメリット

投資用マンションで売却損を出したときのメリットは以下の2つです。

投資用マンションで売却損を出したときのメリット

- 税金を納める必要がない

- 確定申告をする必要がない

メリット1.税金を納める必要がない

売却損が出たら、税金を納めなくていいという点がメリットです。

譲渡所得が発生した場合、税金は譲渡所得に税率を乗じて計算します。

税金 = 譲渡所得 × 税率

税率は、売却する年の1月1日時点において所有期間が5年超のときは長期譲渡所得、1月1日時点において所有期間が5年以下のときは短期譲渡所得と分類されます。

長期譲渡所得と短期譲渡所得の税率は以下の通りです。

| 所得の種類 | 所有期間 | 所得税率 | 住民税率 |

|---|---|---|---|

| 短期譲渡所得 | 5年以下 | 30% | 9% |

| 長期譲渡所得 | 5年超 | 15% | 5% |

復興特別所得税の税率は、所得税に対して2.1%を乗じますが、一方で、売却損が発生した場合は、譲渡所得はゼロ円とみなされます。

譲渡所得はなかったものとみなされるため、売却をしても税金を納税しなくて良いのです。

メリット2.確定申告をする必要がない

売却損が発生すれば、譲渡所得の確定申告をしなくていい点がメリットとなります。

ただし、投資用マンションの売却では、1月から売却時点までの間に不動産所得(賃貸収入)が発生していますので、不動産所得に関しては確定申告が必要です。

もし譲渡益が発生していれば、不動産所得も譲渡所得も同時に確定申告しなければならないことになります。

尚、売却損が発生したことで譲渡所得の確定申告を行わなかった場合、税務署から「お尋ね」というアンケートが届くケースがあります。

税務署は、確定申告をしなくても登記の移動記録から不動産を売却した人を把握しています。

「お尋ね」というのは、税務署が把握している不動産取引の中で、「この人はひょっとしたら譲渡益が出ているのではないだろうか?」と思われる人をピックアップし、念のため確認するための調査となります。

特に悪いことをしているわけではないので、お尋ねに対しては、粛々と正直に譲渡価額等を回答すれば大丈夫です。

もちろん、お尋ねがこない人もたくさんいて、税務署も「この人は売却損が発生しているのだろう」と理解しているということですので、特に問題ありません。

確定申告をしないというのは少し気持ち悪いかもしれませんが、売却損が出たのであれば譲渡所得はないということですので、確定申告は不要です。

投資用マンションの確定申告については、以下の記事で詳しく解説しています。

税金面に関しては、売却損を出した方がメリットがあることをお伝えしてきましたが、次に売却損を出す方法について見ていきましょう。

投資用マンションで売却損を出す方法

【投資用マンションで売却損を出したときのメリット】でお伝えしてきましたが、投資用マンションで売却損を出すことにはメリットがあります。

そこで今回の章では投資用マンションで売却損を出す方法について解説します。

投資用マンションで売却損を出す方法は以下の2つです。

投資用マンションで売却損を出す方法

- 取得費となる資料を集める

- 譲渡費用をもれなく計上する

方法1.取得費となる資料を集める

売却損を出すには、取得費をなるべく大きくすることがポイントです。

そのためには、取得費と認められるものの領収書や資料を集めることが必要となります。

取得費は、土地建物の購入額だけでなく、以下のものが取得費になり得ます。

取得費として認められるもの

- 土地と建物の購入金額

- 取得時の仲介手数料

- 取得時の売買契約書に貼った印紙代

- 取得時の登録免許税等の登記費用

- 取得時の不動産取得税

- 取得に際して支払った立退料や移転料

- 取得時の搬入費や据付費

- 購入のための測量費

- 取得のための借入金の「利子」で、土地・建物の使用開始前の期間に係るもの

- 整地、埋め立て、地盛りの費用、下水道、擁壁の設置費用等

- 建物の増改築費用

購入時に支払った費用で、上記のような内容がわかる資料が残っていれば、取得費に加算することができます。

ただし、以前に不動産所得の確定申告で費用計上したものは、既に費用として落ちていますので取得費に加えることはできません。

取得時の取得費用は、土地の登録免許税や建物の登録免許税など、土地と建物に明確に配分できるものは、それぞれの取得費に加算します。

また、仲介手数料のように土地と建物に一体として支払われたものに関しては、購入当時の土地建物価格割合に応じて、それぞれに配分します。

配分の結果、建物に加算されたものは建物購入額として減価償却を行うことになります。

方法2.譲渡費用をもれなく計上する

売却損を出すには譲渡費用をもれなく計上することもポイントです。

譲渡費用として認められるものは以下のものがあります。

譲渡費用として認められるもの

- 売却時に支払った仲介手数料

- 売却時の売買契約書に貼った印紙代

- 売却のために広告した場合の広告料

- 売却のために測量した場合の測量費

- 売却のために土地建物を鑑定した場合の鑑定料

- 売却のために借家人を立退かせるために支払った立ち退き料

- 買主の登記費用を負担した場合はその負担額

- 土地を売却するため、その土地の上にある建物を取り壊した場合、建物取得費と取り壊し費用

- すでに売買契約を締結していたが、さらに有利な条件で他に売却するため、その契約を解除した場合の違約金

- 売却のために行った建物の補修費

- 買主との交渉のために要した交通費、通信費等

尚、以下のものは譲渡費用として認められないので、計上することはできません。

譲渡費用として認められないもの

- 抵当権抹消の登録免許税

- 抵当権抹消の司法書士費用

- 繰上返済手数料

- 引越費用

- 遺産分割のために要した支出

- 買い替え物件の購入費

譲渡費用に該当するものは、領収書等の金額を証明できる書類を保管しておきましょう。

次に投資用マンションで使える損益通算特例があるのかについて見ていきましょう。

投資用マンションに居住用のような損益通算の特例はない

マイホームであれば、売却損が生じたときに他の所得と損益通算を行って節税ができる便利な特例が存在します。

損益通算とは、例えば▲300万円の売却損と、+1,000万円の給与所得を合算し、その年の所得を700とすることができる制度のこと

損益通算をする前は、+1,000万円の給与所得を前提に源泉徴収が行われていますので、損益通算によって700万円に減額修正すれば、支払い過ぎていた源泉徴収税の還付を受けることができます。

マンションでもマイホームであれば、譲渡損失を給与所得と損益通算することが可能です。

ただし、投資用マンションでは、売却損を他の所得と損益通算できる制度はありません。

損益通算は居住用財産(マイホームのこと)でしか認められていない制度ですので、投資用マンションでは売却損が出ても損益通算ができないことになります。

次に投資用マンションで売却益が出たときに使える節税特例について見ていきましょう。

投資用マンションで売却益が出たときに使える節税特例

投資用マンションで売却益が出たときに使える節税特例として以下の2つがあります。

投資用マンションで売却益が出たときに使える節税特例

- 平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円の特別控除

- 特定事業用資産の買換え特例

平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円の特別控除

投資用マンションでも、売却益が生じてしまった場合、「平成21年及び平成22年に土地等を取得した場合の特例制度」なら利用できるケースがあります。

「平成21年及び平成22年に土地等を取得した場合の特例制度」を利用すると、譲渡所得は以下のように計算され、大幅に節税することが可能です。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用 - 1,000万円

主な要件としては、「平成21年1月1日から平成22年12月31日までの間に土地等を取得していること」が挙げられます。

当該特例は、特に用途の制限がないため、投資用マンションの売却でも利用が可能です。

投資用マンションの売却では、節税に利用できる特例がほとんどないことが特徴となっています。

当該特例は投資用マンションでも利用できる数少ない特例となっていますので、要件に合致する場合には、ぜひ利用を検討することをオススメします。

特定事業用資産の買換え特例

特定事業用資産の買換え特例とは、個人が12月31日までに事業用の土地や建物を売却して、原則として売却した年またはその前年もしくは翌年に一定の要件を満たす事業用資産に買い替えた場合に譲渡所得の一部を繰り延べ(先送り)できる特例のこと

特定事業用資産の買換え特例では、売却資産と買換え資産に要件がありますが、一般的によく利用されている組合せは以下のケースになります。

| 譲渡資産 | 買い換え資産 |

|---|---|

| 所有期間が10年を超える土地、建物 | 国内にある面積300㎡以上の土地等で、特定施設(事務所、事業所、工場、作業場、研究所、営業所、店舗、住宅等(福利厚生施設は除く))の敷地の用に供されているもの、および建物 |

買い替えでは、「譲渡資産の譲渡価額が買換え資産の取得価格を下回る場合」と「譲渡資産の譲渡価額が買換え資産の取得価格を上回る場合」の2種類が存在します。

ここでは、単純なケースとして、譲渡資産の譲渡価額が買換え資産の取得価格を下回る場合に絞って解説します。

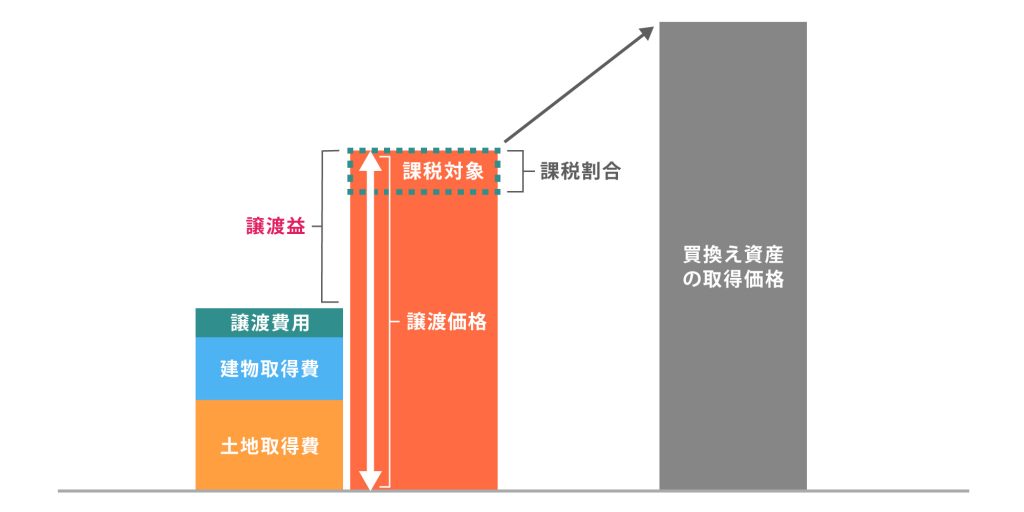

譲渡資産の譲渡価額が買換え資産の取得価格を下回る場合の課税対象所得の計算方法は以下の通りです。

イ 課税される収入金額 = 譲渡した資産の譲渡価額 × 課税割合

ロ 課税される収入金額に対応する取得費と譲渡費用

= (譲渡した資産の取得費+譲渡費用) × 課税割合

ハ 課税対象所得 = イ - ロ

図で示すと下図の緑で囲んだ部分が課税対象となります。

課税割合は、譲渡資産と買換え資産のエリアにより以下のように分かれています。

| 課税割合 | 譲渡資産と買換え資産のエリア |

|---|---|

| 30% | 地方(東京23区及び首都圏近郊整備地帯等を除いた地域)から東京23区への買換え |

| 25% | 地方(東京23区及び首都圏近郊整備地帯等を除いた地域)から首都圏近郊整備地帯等(東京23区を除く首都圏既成市街地、首都圏金庫整備地域、近畿圏既成都市区域、名古屋市の一部)への買換え |

| 20% | 上記以外の買換え |

買い替えを行うケースで売却益が発生した際、上記の要件を満たすような買い替えとなる場合には、税金の一部を繰延できるので、特例の利用を検討してみるのも良いでしょう。

特定事業用資産の買換え特例については、以下の国税庁のホームページや関連記事を参考にしてください。

まとめ

投資用マンションの売却損について解説してきました。

投資用マンションの売却では、譲渡価額が取得費と譲渡費用の合計を下回ると売却損が発生します。

売却損が発生すれば税金を納めなくて良く、また売却に関する確定申告も不要となる点がメリットです。

売却損を出す方法としては、「取得費となる資料を集める」や「譲渡費用をもれなく計上する」といった方法がありました。

投資用マンション売却では、居住用財産のように譲渡損失を損益通算できる特例はありません。

譲渡所得が発生した場合には、要件に合致すれば投資用マンションでも「平成21年及び平成22年に土地等を取得した場合の特例制度」が利用できます。

特例が利用できない場合には、取得費や譲渡費用を見直して、なるべく譲渡所得を圧縮させることを目指してください。