まず質問にお答えください!

- あなたの不動産、名義人は「あなただけ」ですか?

- その不動産は「誰かと共有名義」ではありませんか?

- 共有している不動産を売却したいときはどうしたらいいのでしょうか?

兄弟で相続した、夫婦で購入した・・・など、意外と多くの不動産が共有名義になっています。

でも、共有名義の不動産が売却しにくいということは、あまり知られていません。

共有名義の不動産を売却する方法は、3つあります。

- 全体を売却して代金を分ける

- 自分の持ち分だけを売る

- 分筆して売る

それぞれの流れとメリット、デメリットまで徹底解説していきますので、自分に合った方法を選びましょう。

ひよこ生徒

ひよこ生徒 フクロウ先生

フクロウ先生すぐにわかる!本記事の要点まとめ

- 共有名義の売却は苦戦することが多い

- 面倒なことが多いため、不動産会社も嫌がることが多い

- 共有名義売却に強い不動産会社を見つけるとスムーズに売却できる

- 「すまいValue」「SUUMO」「HOME4U」などの一括査定を使うと共有名義の不動産に強い会社が複数社見つかる

※詳細は「共有名義の不動産売却に強い不動産会社を見つける方法」で解説しています。

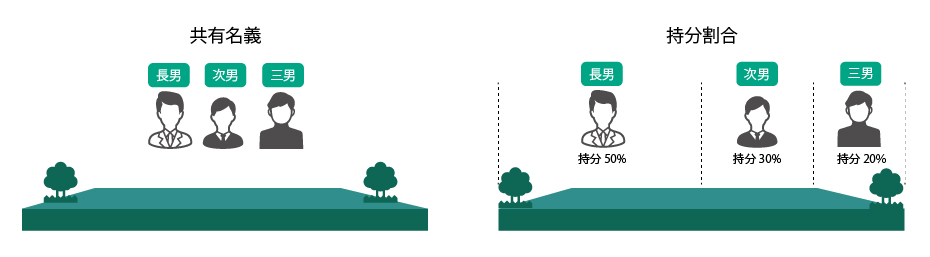

不動産における「共有名義」の定義

「共有名義」とは複数の人と共同で不動産を保有すること

- 共有=1つの不動産を複数の共有者が持っている状態

- 持分割合=それぞれが権利をどれだけ持っているかの割合

例えば、持分割合2分の1で共有している、というのは、面積を半分ずつ所有しているのではありません。

不動産全体を2人で所有している状態です。

特定の部分を所有しているという誤解が多いので注意しましょう。

共有名義は売りにくい

共有名義の不動産を売却するためには、共有者全員の同意が必要です。

共有者全員が売却に承諾して、契約書に署名捺印しないと売れないため、共有名義は売りにくいと言われます。

例えば、離婚で揉めてしまったとき。

夫がマイホームの売却を希望しても、共有名義人である妻が売却を拒否した場合、マイホーム全体を売ることは不可能。

妻の「持分割合」がたとえ100分の1だとしても、夫だけの意思で売却することはできません。

共有になる3つのパターン

不動産が共有になるケースは「複数で相続」「夫婦で購入」「親子で購入」のパターンがほとんどです。

(1)複数で相続

所有者が亡くなった時に、相続人が複数存在していた場合に、共有名義にして不動産を受け継ぐことがあります。

(2)夫婦でマイホーム購入

妻が頭金を出したり、住宅ローンを借りるなど、出資に参加した場合に共有になります。

不動産の購入の際、どれだけ資金を分担したのか、それがそのまま持分に反映されます。

※例えば、夫が4500万円、妻が残りの1500万円分の住宅ローンを組んで購入した場合には、持分は「夫:4分の3、妻:4分の1」となります。

フクロウ先生

フクロウ先生(3)親子で二世帯を購入

親子でそれぞれ借入して二世帯住宅を購入した場合には、共有名義になります。

子が住宅ローンを借り入れし、親は現金を出した場合も、共有になります。

二世帯住宅にかかった費用の割合に応じて持分を決めれば、贈与税は発生しません。

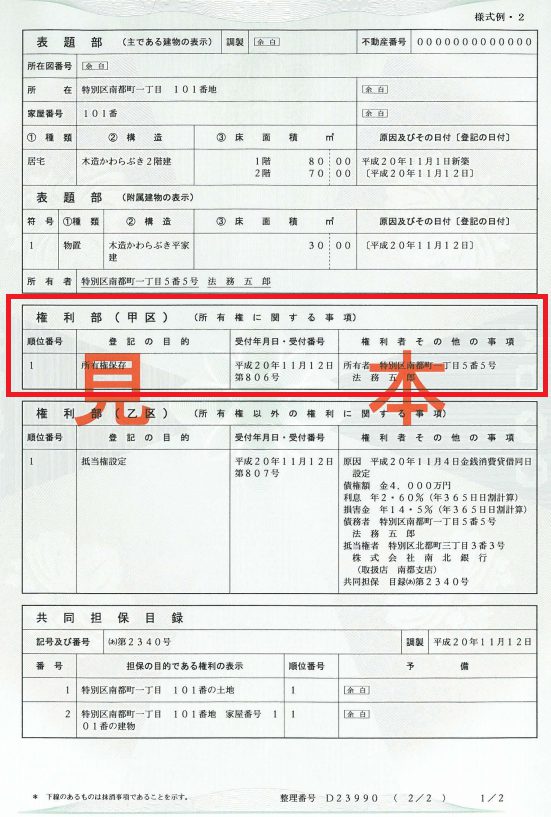

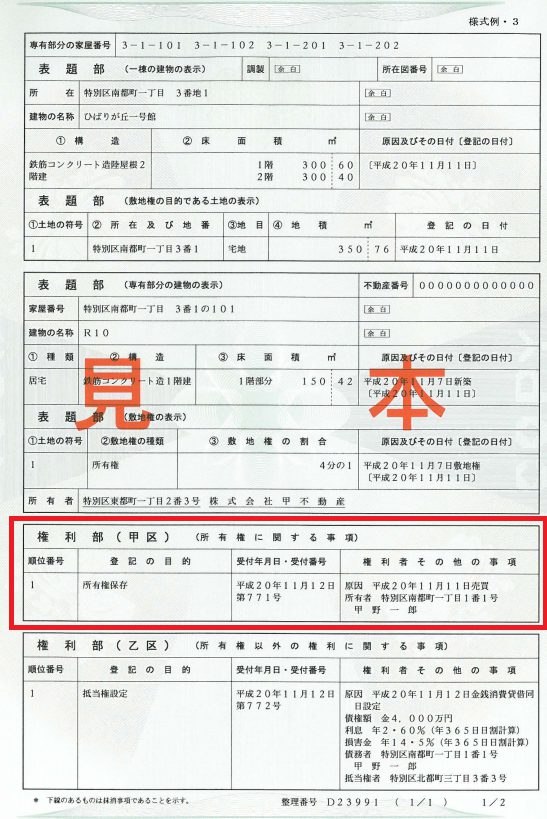

名義人は「登記事項証明書」を確認する

登記事項証明書を確認すれば、共有名義になっているかどうか調べることができます。

登記簿謄本の取得方法

登記事項証明書を取得する方法は3つです。

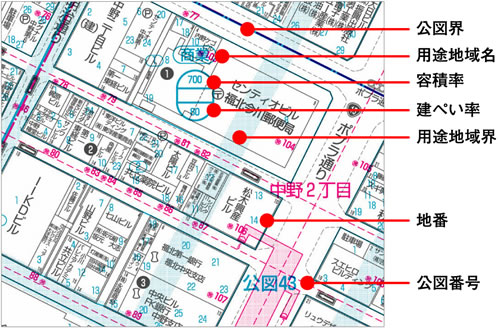

登記事項証明書は、不動産の「地番」がわからないと取得できません。

地番は、日常的に使っている住所とは異なる場合がありますので、あらかじめ調べておくとスムーズです。

全国どこの法務局でも登記事項証明書は取得できますが、地番を調べたい場合は、家の所在地を管轄する法務局に行きましょう。

ブルーマップという地図を見て地番を調べることができます。下記のような地図。

※出典:ZENRIN「ブルーマップ」より

所在地の管轄法務局は、法務局のホームページから検索できます。

あらかじめ地番を調べるためには、手元の書類を探してみましょう。

地番が書いてある可能性がある書類は、以下のとおりです。

- 住宅ローンを借り入れたときの「抵当権設定契約証書」

- 不動産を買ったときの「売買契約書」「重要事項契約書」「登記識別情報」

- 毎年、市町村から送られてくる「固定資産税納税通知書」

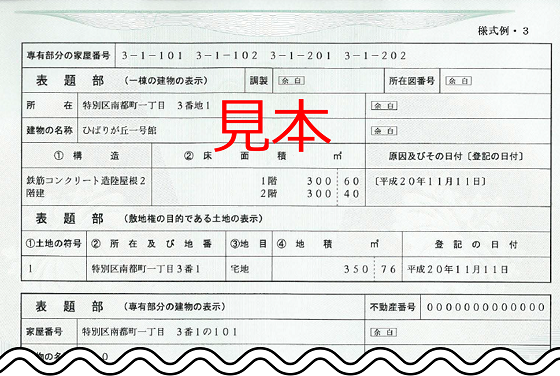

登記簿謄本の見方

一戸建ての場合は、土地と建物の登記事項証明書をそれぞれ確認します。

マンションの場合は、区分所有建物といって、1つの登記事項証明書の中に、所有している1部屋と敷地が両方記載されている場合がほとんどです。

ただし、築30年を超えるマンションの場合には、建物と敷地の登記事項証明書が分かれている場合があります。

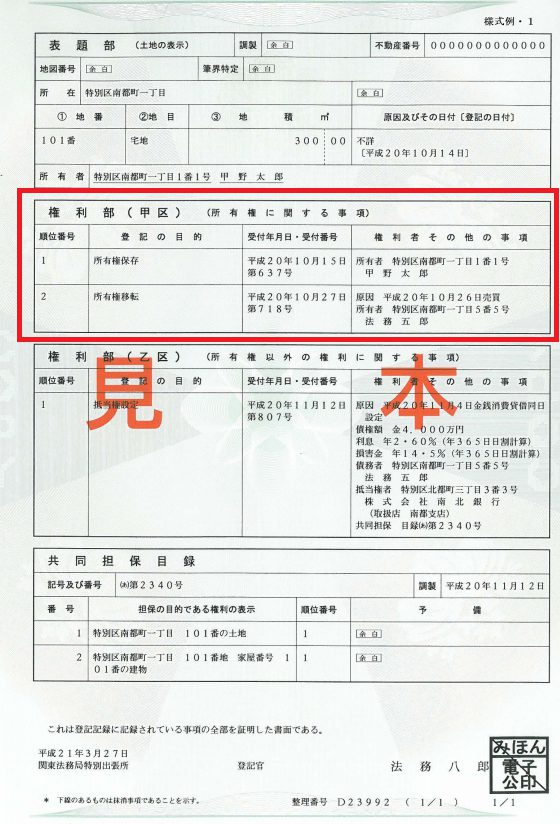

所有者が載っているのは、「権利部(甲区)(所有権に関する事項)」の欄です。

※出典:法務省「不動産登記の登記事項証明書等の様式が変更されます!」より

一番最初の登記事項証明書(土地)を例にとると、最初の所有者は甲野太郎さん。

H20.10.26に甲野太郎さんから法務五郎さんに土地が売却されています。

現在の土地の所有者は、法務五郎さんで、単独所有です。

共有の場合には、この欄に、

- 「共有者 持分2分の1 法務五郎

- 持分2分の1 法務花子」

などと記載されています。

登記事項証明書の見方がわからないときには、法務局の窓口で聞いてみましょう。

登記事項証明書については下記記事をご確認ください。

それでは、共有名義が分かったところで本題の売却する方法を見ていきましょう。

共有名義の不動産を売却する3つの方法

共有名義の不動産を売るには、3つの方法があります。

- 全体を売却して代金を分ける

- 自分の持ち分だけを売る

- 分筆して売る

それぞれ詳しくみてみましょう。

売却方法1.共有の不動産全体を売却し、売却代金を持分割合で分ける

共有の不動産を売却するためには、共有者全員が売却に承諾する必要があります。

持分がたとえ100分の1だとしても、1人が反対すれば売れません。

売却価格の面からみると、3つの方法の中で、共有不動産全体を売却するのが最も有利です。

- 【メリット】手続きがスムーズ、相場どおりに高く売却できる

- 【デメリット】一人でも同意しないと売却できない

共有名義の土地を売るには、全員が売主になるのが原則です。

手続きには共有者全員が立ち会い、売買契約書に署名と押印をします。

印鑑証明、住民票、本人確認書類などもそれぞれ用意する必要があります。

しかし、様々な事情で全員立ち会うことができない場合もあるでしょう。

また代表者が決まっていないと、第三者が混乱してしまいます。

そのようなときは、代表者を一人決めて、対外的な対応は全てその代表者に任せるようにしてください。

代表者に共有名義の不動産売却を任せるためには委任状が必要です。

委任状があると、本人に代わって売却手続きが可能になります。

共有者全員が1人に権限を委任する委任状を作成すれば、代表者1人だけで売却手続きが可能です。

なお、委任状と添付書類が揃っていたとしても、委任した共有者本人の売却意思は確認されるのが通常です。

不正な委任状で勝手に売買されてしまうことを防ぐためです。

委任状作成のポイント

委任状は後々のトラブルを防ぐために、必ず用意する必要があります。

書式は自由ですが、委任する内容をできるだけ詳しく記載しましょう。

サンプルとして、不動産屋である私がよく使用する委任状の書式のとしては以下のようなものがあります。(※委任状のサンプルのダウンロードはこちら docx / doc)

委任状

委任者○○○○(以下「甲」という。)は、受任者○○○○(以下「乙」という。)に対し、甲所有の下記不動産を下記条件で売却することを委任し、その代理権を付与する。

売買物件の表示 ○○○○○○○○○○

売却条件

⑴売買価額 金○○○○万円

⑵手付金の額 金○○○○万円

⑶引渡の予定日 平成○○年○○月○○日

⑷違約金の額 売買価額の10%相当額以上で、乙が買主と協議して定める。

⑸公租公課の分担起算日 引渡日

⑹金銭の取扱い乙は、買主から受領する手付金および売買代金その他の金銭を、受領の都度、すみやかに甲の指定する銀行預金口座(○○銀行○○支店・普通○○○○○○)に振り込み、引き渡す。ただし、売買契約書に貼付する収入印紙代、固定資産税等の清算金その他の金銭で、甲が負担する必要があるものについては、乙がこれを売買代金等から控除し、残額を甲に振り込む。

前項の領収証の発行および受領は、すべて乙が甲の代理人として行う。⑺所有権移転登記申請手続等

甲は、売買代金全額の受領と同時に、買主への所有権移転登記申請手続を行うものとし、そのための一件書類をあらかじめ○○○○司法書士に預託しておき、乙が、甲の代理人としてそのための準備と当日の確認を行う。

乙は、前項の所有権移転登記申請時に、買主に対し物件の引渡しを行うものとし、そのための図面その他の関係図書および鍵の引渡しをあらかじめ甲から受けておく。

⑻ その他の条件

本件売買契約に用いる契約書の書式は、別添契約書を使用するが、それ以外の事項で、上記売却条件に定めのない事項および上記売却条件の履行に変更が生じるときは、その都度甲・乙協議して定める。有効期間

この委任状の有効期間は、3か月とする。ただし、甲・乙の合意により、更に3か月間更新することができる。以上

平成○○年○月○日

甲(委任者) 住所 ○○○○○○○○○○○○

氏名 ○○○○

乙(受任者)○○○○殿上記委任事項確かに受任いたしました。

平成○○年○月○日乙(受任者) 住所 ○○○○○○○○○○○○

氏名 ○○○○

甲(委任者)○○○○殿

記入するべき事項は次のとおりです。

- 委任者と受任者の氏名と住所、連絡先

- 実印の押印

- 登録簿通りに土地・建物の情報を記入

- どの権限を付与するかを明記。

土地売却に関して一人の所有者に全権を委ねる際には「一切の権限を委任」との記載が必要で、売却価格、売却時期、手付金などすべてを決定する権限を認めることになります。

代金の受領権限を与えるかどうかも明記しましょう。

売却代金を代表者が受領する方法

代表者が売買代金を受領してから分配する場合、あくまでも代わりに受け取ってもらうだけなので贈与には当たりません。

このとき、領収書は代表者1名だけが合計額で作成します。

売却代金を共有者それぞれが受領する方法

もし売却代金や手付金の受け取りに心配があるなら、各共有者に代金を直接振り込みしてもらうこともできます。

この場合、領収書はそれぞれの宛名で作成します。

委任状で権限をしっかりと明記し、代金の受領権限を与えないようにすることが必要です。

注意点1:利益・経費を持分通りに分ける

売却の利益や、仲介手数料などの経費は持分通りの割合で分けるのが原則です。

注意点2:利益が出たらそれぞれ確定申告する

代表者一人に全権委任し、一人が売却代金を受け取ってから分配した場合でも、代表者一人に課税されてしまうわけではありません。

利益が出た場合には、共有者がそれぞれ確定申告する必要があります。

確定申告をするべき人の判断基準や確定申告の流れについては下記記事で詳しく解説しています。

注意点3:最低売却価格を決めておく

共有物件の売却では、共有者全員の同意が必要となりますが、同意事項の中で最も重要なものは「売却価格」を決めておくことです。

希望売却価格が共通認識されていないと、後々揉めるケースになります。

「あいつが勝手に安い価格で売った」「もっと高く売れたはずだ」などの言い分が発生し、売却した後も揉める火種を残してしまいます。

意思決定をスムーズにするためにも、最低売却価格をあらかじめ決めておきましょう。

売却方法2.自分の持分だけを売る

共有名義の不動産は、自分の持ち分だけを売却することが可能。他の共有者の同意は不要です。

ただし、第三者が持ち分を購入したとしても、自由にその不動産を利用することはできません。

勝手に建物を建てたり、取り壊したりすることもできません。

ですので、持分の市場価値は非常に低いものとなります。

例えば、土地全体の価値が2,000万円で、2分の1の持ち分を持っているとしても、第三者に1,000万円で売却するのは困難です。

共有持ち分の買取専門会社もありますが、価格はかなり低くなってしまうのが一般的です。

- 【デメリット】持分の売買は安くなってしまう

- 【メリット】安くなっていもいいから手放したいときには向いている

フクロウ先生

フクロウ先生売却方法3.土地が共有名義の場合は分筆して売る

この方法は、土地を共有している場合の売却方法です。マンションや一戸建てでは不可能です。

分筆とは、1つの土地を2つ以上に分けること。

分筆をすると、独立した単独名義の土地が複数できます。

もう他者と共有する土地ではないので、自分の意思で売却が可能になります。

共有名義の土地を分筆する時は、持分に応じた面積で分ければいいと思うかもしれません。

でも、面積だけを考えて分けると、不公平になる可能性があります。

不動産の「価値」を持分割合に応じて分ける必要があります。

例えば、道路に面しているかどうかなど、分筆の仕方によって価値や用途に差が出てしまうことがあります。

分筆の流れ

分筆の流れ

- 土地家屋調査士に相談・依頼

- 法務局・役所で調査(公図、地積測量図、登記事項証明書、確定測量図)

- 現地予備調査

- 現地立会い(役所・隣地土地所有者、境界(筆界)確認成立)

- 境界測定測量

- 分筆案の作成

- 境界票の作成

- 登記書類の作成

- 登記申請

分筆には数ヶ月かかるのが一般的です。

土地家屋調査士へ依頼し、隣地所有者に境界を確認してもらって、境界確定を行います。

土地を測量し、境界標がない場合には境界標を設置します。

そして、地積測量図を作成し、法務局に分筆登記を申請します。

分筆登記後、所有権移転登記を行って自分だけの名義に変更したら、自由に売却できるようになります。

分筆の費用

分筆費用は、敷地の面積や権利者の数、境界標の数などによって変わります。

一般的な一戸建ての敷地で、30~50万円くらいは必要と思っておきましょう。

- 【メリット】分筆後は自由に利用・処分できるようになる

- 【デメリット】分筆の費用・時間がかかる、分筆によって使いにくい土地になると価値が下落する

注意点:分割して使いにくい土地になる場合はオススメできない

例えば、1区画が50坪前後の戸建住宅街に、100坪の土地を持分2分の1ずつ共有しているとします。

この場合には、土地を2つに分ければ、ちょうど50坪の土地ができるので、利用も売却もしやすいですね。

では、もともと50坪の土地を持分2分の1ずつ共有している場合はどうでしょうか?

この土地を25坪ずつに分けてしまうと、その地域の標準規模よりも小さすぎて売りにくく、売却価格も安くなってしまうかもしれません。

地域によっては「建物を建てるための最低敷地面積160平米」といった法規制があるので、分筆する場合には価値の下落に注意しましょう。

共有名義の場合のオススメ売却方法は「不動産全体を売却して金額を分ける」

ひよこ生徒

ひよこ生徒 フクロウ先生

フクロウ先生 フクロウ先生

フクロウ先生一番いいのは、「不動産全体を売却して、売却代金を分ける方法」が実現できるように共有者を説得してみること。

共有者が一人でも売却に反対なら、不動産全体を売ることはできません。

反対者に黙って売却手続きを行うことも不可能です。

フクロウ先生

フクロウ先生 フクロウ先生

フクロウ先生ただし、理想はもめずに売ることですが、現実は揉めることがほとんど。

そこでオススメなのは、共有名義の不動産売却に強い不動産会社を見つけることです。

共有名義の不動産売却に強い不動産会社を見つける方法

共有名義は、説明してきたようにややこしい話が多いため、不動産会社も対応するのを嫌がります。

なかなか専門の業者を見つけるのは難しいのが現実的なところ。

そこでオススメなのが、一括査定サイトです。

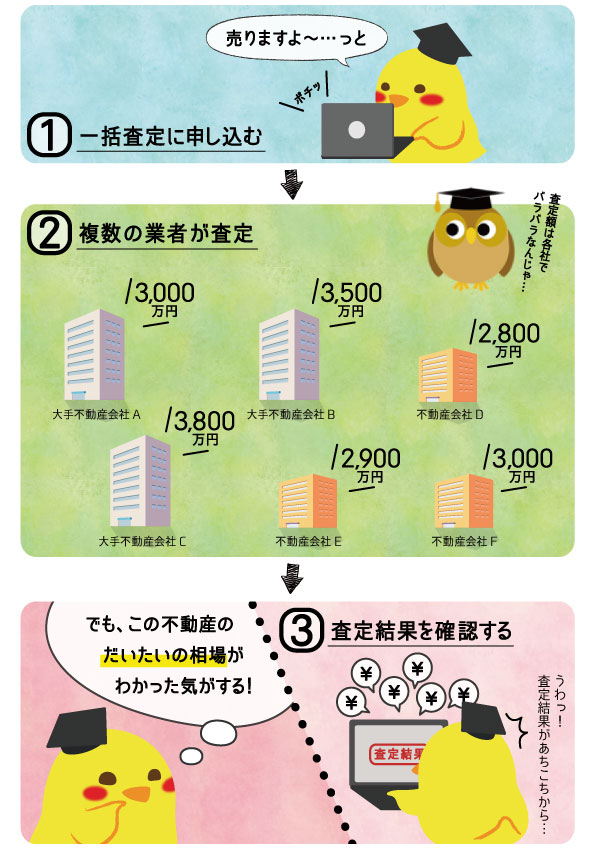

不動産一括査定とはインターネット上であなたが売りたいと思っている不動産情報・個人情報を入力すると、複数の不動産会社が自動的に見つかり一度に査定依頼できるサービス

複数の不動産会社から査定額を提示してもらうことができ、だいたいの相場観を掴むことができます。一括査定の流れとしては下記の通り。

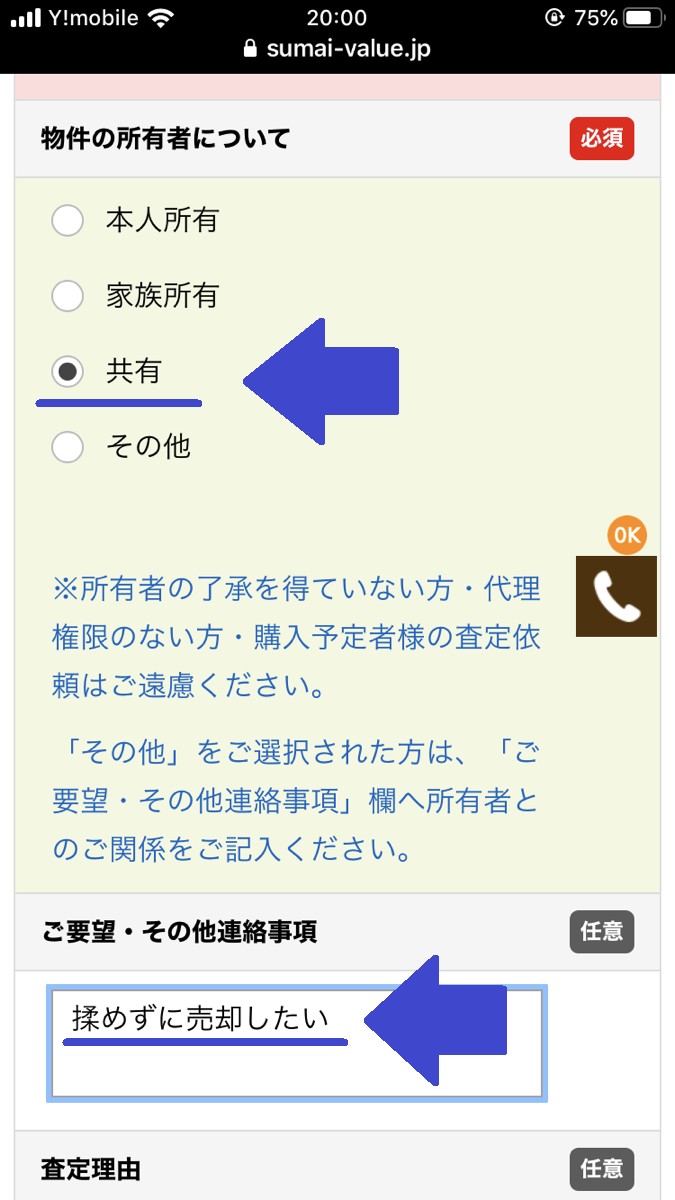

一括査定サイトでは、「共有」という項目が用意されています。

そこで選択すれば、共有名義に強い不動産会社を自動的に複数社見つけてくれるのです。

例えば、下記は筆者がオススメしている「すまいValue」の申し込み画面。

所有者に「共有」が用意されています。

また、要望に「揉めずに売却したい」「相手と話さずに売却したい」など要望を書くこともできます。

一括査定サイトのオススメは「すまいValue」「SUUMO」「HOME4U」

不動産一括査定サイトは似たようなサイトが多くかなり乱立しています。

その中でも信頼性や実績から下記4つをオススメしています。

上記を見ると超大手だけに依頼ができる「すまいValue」だけで良いように思えます。

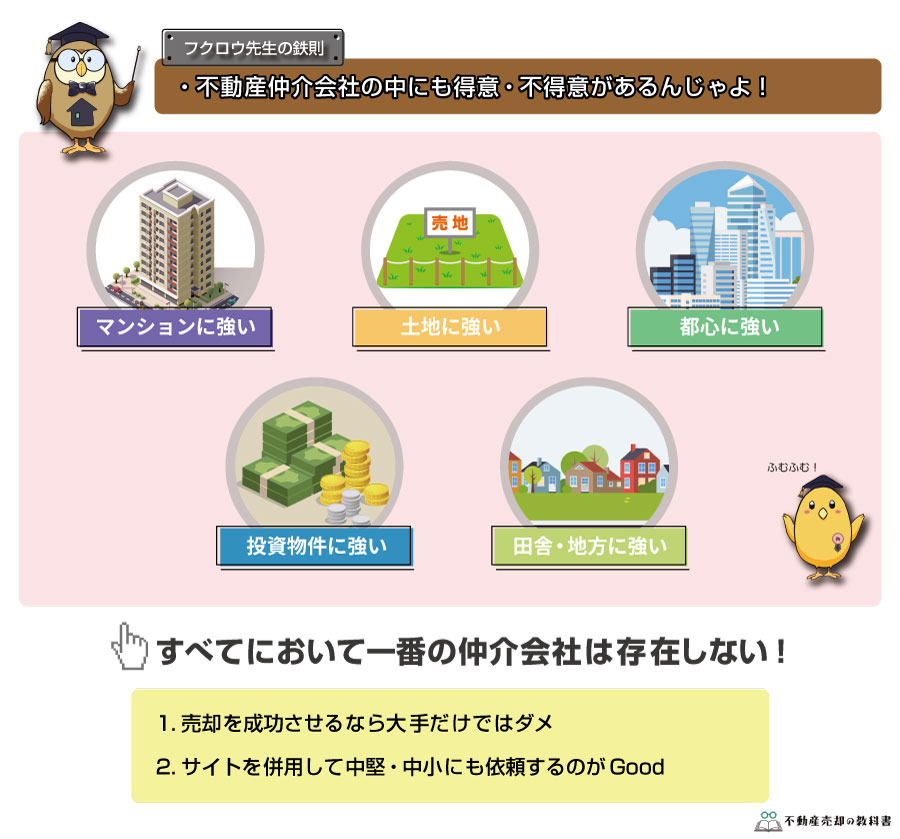

ただし、不動産売却を成功させるなら大手だけではダメ。不動産会社には得意・不得意があるためです。

だから下記のように複数の不動産一括査定サイトを併用して大手・中堅・中小にも依頼できるようにするのが成功の秘訣です。

売らなくてもOK!簡易的な机上査定&メール連絡も可能

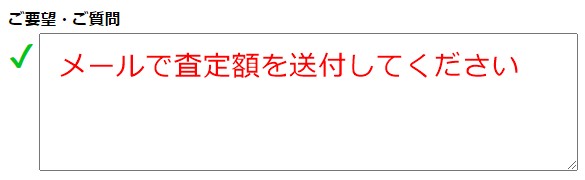

紹介したサイトは、簡易的な机上査定も可能です。

また、イエウール以外は備考欄を設けており「メールでの査定額を送付してください」の旨を記載することで、不動産会社に伝わります。

どの不動産一括査定が「机上査定」「メール要望」が可能かの早見表は下記の通りです。

| 不動産一括査定サイト名 | 机上査定が対応 | メール要望 |

|---|---|---|

| すまいValue | ○ | ○ |

| SUUMO | ○ | ○ |

| HOME4U | ○ | ○ |

| イエウール | × | × |

| SRE不動産(※旧ソニー不動産) | × | ○ |

不動産一括査定サイトについては下記記事でさらに詳しく解説しています。

まずはどこか1-2社の査定依頼でOKという方は、下記の大手2社がオススメです。

評判がいい不動産仲介会社のおすすめランキングについては下記記事をご確認ください。

相続した共有名義の不動産を売却するときの注意点

次に、相続した共有不動産を売却する場合の注意点です。

手続きしやすいのは換価分割

相続した不動産を売却したい場合には、相続人が複数いるなら、まず共有名義に登記をしてから、売却するのが原則です。

でも、不動産が共有になると手続きが面倒なので、相続では「換価分割」が認められています。

換価分割とは、不動産を売却してから、その売却代金を分ける方法のこと

換価分割では遺産を一旦現金化してから分割するため、全員に平等に分割することが可能です。

不公平感がなくなるので、トラブルの発生が少なくなります。

また、欲しくない不動産を誰か1人が相続しなくてはいけないという事態も避けられます。

フクロウ先生

フクロウ先生 フクロウ先生

フクロウ先生換価分割の流れ

亡くなった人の名義になっている不動産の登記を、相続人の代表者の名義に変更します(相続登記)。

それから、不動産を売却し、売却代金を相続人で分配します。

遺産分割協議書に換価分割にすると明記し、利益はそれぞれ確定申告しましょう。

共有名義になるはずの土地が単独名義になるので「贈与」に当たりそうなところですが、相続時の換価分割は贈与税の対象にはならないと定められています。

ひよこ生徒

ひよこ生徒 フクロウ先生

フクロウ先生換価分割の3つのメリット

メリット1.売却の手続きがしやすい

共有名義で相続登記してから売却する場合には、売買契約書に全員が署名押印したり、全員の印鑑証明書を準備したりする手間がかかります。

換価分割なら、不動産がいったん、代表者一人の名義になるので、売却手続きがしやすいのがメリットです。

メリット2.平等に分けられる

土地を分筆し、それぞれの相続人の名義にする方法も考えられます。

ところが、土地の価値が平等になるように分けるのは簡単ではありませんし、分筆費用もかかります。

不動産全体を売却し、現金を分ければ、誰が見ても平等です。

メリット3.納税資金を準備できる

相続税は基本的に現金で納付する必要があります。

換価分割は遺産を現金化するため、相続税を納めるための現金を準備することができます。

換価分割がオススメな2つのケース

ケース1.利用する予定がない不動産の場合

老朽化が進んで取り壊すしかない家屋や使っていない土地は、相続しても固定資産税がかかるだけです。

換価分割ではそういった遊休不動産を現金化するので、しぶしぶ相続して後々損をすることがありません。

ケース2.相続人同士の関係が希薄な場合

付き合いが少ない、住まいが遠いなどの事情があると、同じ土地や建物の共有が難しくなります。

とりあえず共有にしておいても、将来売却するときには非常に手間がかかります。

換価分割では、そもそも遺産を共有する必要がなく、相続時に現金を分けて精算するので安心です。

遺産分割協議前のトラブルについて

相続が発生したら、相続人全員で、遺産の分け方を話し合う「遺産分割協議」を行います。

でも、遺産分割協議を行う前に、相続人の一人が不動産を処分してしまったらどうなるのでしょうか?

遺産分割協議を行う前は、「法定相続分」の持分を持っている状態です。。

法定相続分とは、民法で定められた相続の割合のこと

つまり、遺産分割協議前でも、法律で定められた割合の持分は持っているので、自分の法定相続分を売却する権利はあります。

ただし、遺産分割協議前に、相続人の一人が自分の相続分を第三者に売却してしまった場合には、他の相続人は、その相続分を払い戻すことができます。

これが、相続分取戻権です。

一ヶ月以内なら、売却先の第三者に代金を支払って、相続分を取り戻すことができます。

共有名義の解消を裁判で解決する3つの方法

他の共有者との話し合いで解決できない場合には、「共有物分割訴訟」によって、裁判所に不動産の分割方法を決めてもらうことができます。

訴訟では、次のような分割方法が決定されます。

- 現物分割・・・土地を分筆して、それぞれの共有者が所有者となります。

- 全面的価格賠償・・・共有者のうちの一人が不動産の全部を取得し、他の共有者に代償金を支払います。

- 競売手続き・・・不動産を競売にかけて、売却代金を共有者で分けます。

訴訟を起こした場合でも、弁護士が入ることで話し合いが進み、和解で決着する可能性もあります。

他の共有者が話し合いに応じてくれない場合には、弁護士に相談してみましょう。

共有名義の不動産の2つの注意点

注意点1.無償で名義変更すると贈与になってしまうので注意

フクロウ先生

フクロウ先生共有名義の不動産を、一人に名義変更すると、贈与とみなされてしまいます。

相続の場合には代表者一人の名義にして売却する「換価分割」が認められているので贈与になりませんが、相続以外では贈与税の課税対象となります。

年間110万円を超える贈与を受けると、高額な贈与税が発生する場合があるため、気をつけましょう。

ただし、夫婦や親子間の贈与では、贈与税の特例があります。

これらの制度を利用するためには、しっかり手続きを踏みましょう。

夫婦間の贈与は「居住用不動産を贈与したときの配偶者控除」を検討

要件を満たせば、基礎控除の110万円のほかに最大2,000万円まで配偶者控除が認められます。

適用要件は、

- 婚姻期間が20年以上

- 居住用不動産であること

- 贈与を受けた年の翌年3月15日までに、取得した不動産に住んでおり、その後も引き続き住む見込みであること。

などがあります。

親子間の贈与は「相続時精算課税制度」を検討

65歳以上の親から20歳以上の子に対する贈与の場合、相続時精算課税制度を利用すれば、贈与税がかからなくなる場合があります。

この制度を利用すると、贈与する財産が2,500万円までなら贈与税はかかりません。

ただし、親が亡くなった時には、相続財産と、すでに贈与済みの財産を合計した額で相続税を計算することになります。

相続時精算課税制度を利用したほうがトクになるかどうか、税務署や税理士に相談してみましょう。

注意点2.共有のまま放置すると困ることになる

親子や兄弟姉妹で不動産を共有している段階では、意思疎通が図りやすく、固定資産税の精算等も順調に行うことが出来るでしょう。

共有している不動産を売却したり、共有関係を解消することもスムーズにできるかもしれません。

しかし、共有者の1人が亡くなり、配偶者や子、孫・・・と次々に権利を相続すると、当事者が増え、法律関係が複雑になります。

徐々に人間関係も希薄になり、顔を合わせたことがない人と土地を共有している、なんてことにも。

このようなケースを放置すれば、問題を子どもや孫の代に先送りすることになり、解決が困難になるので、共有関係は早い段階で解消するのが良いでしょう。

まとめ

共有名義の不動産は、共有者全員が合意しないと売却することができません。

共有名義の不動産を売却する方法は、3つありましたね。

- 全体を売却して代金を分ける

- 自分の持ち分だけを売る

- 分筆して売る

一番スムーズに不動産を売却できるのは、「全体を売却して代金を分ける」方法です。

「すまいValue」「SUUMO」「HOME4U」などの不動産一括査定を利用して共有名義不動産の売却に強い不動産会社を見つけましょう。