これは決して大げさではなく、ローンの残債がある物件でも、空き家の売却でも、買換えによる不動産売却であっても必ずさまざまな諸費用がかかります。

こんな悩みをスッキリ解消!

- 不動産売却に掛かる諸費用は何があるのか?

- それぞれの諸費用には、どれぐらい掛かるのか?

- 諸費用を下げる方法やコツはないんだろうか?

- 不動産売買をスムーズにするにはどうすればいいんだろうか?

上記のような疑問や不安をお持ちの方は多いです。

そこで、この記事では不動産売却に発生する費用や手数料をお伝えします。

その上での諸費用の額を下げる方法や、どの控除が使えるかなどポイントを合わせて解説していきます。

不動産売却は金額が高いので、色々な控除が適応されるケースがあります。

この通りに試して頂ければ、あなたは損することがなく不動産売買が出来ることを約束します。では見ていきましょう。

不動産売却にかかる費用・手数料の全体像

まずあなたに知って頂きたいことは、「売却物件の売却額=手取り額ではない」ということ。

冒頭で説明したように売却時にはさまざまな費用の支払いが必要となります。

あなたが望む不動産売却は、のちほどの表で説明する諸費用や税金の支払い義務が発生するため、手取り額は当然少なくなってしまうのです。

そこで一つポイントをお伝えします。

所有物件によって、売却時に必要となる諸費用の額は異なる

それはなぜか?不動産とは、全く同じ物件がこの世に1つとしてありません。

同じマンションであっても、間取りや階数、角部屋などそれだけでも同じ物件とは言えなくなります。

このことを前提に、仲介を依頼する不動産業者に相談して「あなたが支払うべき諸費用」を明確にしておくことが重要です。

不動産売却の費用・手数料一覧と内訳・支払い時期

まずは、ここで諸費用の大枠を解説します。

| 主な項目 | 内容 | 説明 | 支払いの内訳 | 支払い時期 |

|---|---|---|---|---|

| 仲介 | 不動産仲介手数料 | 媒介契約を結んだ仲介業者の成功報酬として支払う仲介手数料 | 200万円以下の金額:売買価格×5%×消費税 200万円~400万円まで:売買価格×4%+2万×消費税 400万円~:売買価格×3%+6万×消費税 |

・売買契約時に ・残金時に |

| 契約時 | 印紙税 | 売買契約書に必要な収入印紙代 | 100万円超500万円以下は1,000円 500万円超1,000万円以下は5,000円 1,000万円超5,000万円以下は1万円 5,000万円超1億円以下は3万円 ※1軽減特例適用の場合 |

売買契約時に |

| 抵当権抹消 | 抵当権抹消費用 | 金融機関に設定されている抵当権を抹消するために必要な手続きに関する費用 | 司法書士報酬:一般的には5,000円~1万円前後 登録免許税:不動産の筆数(個数)×1,000円 |

残金時清算までに |

| 税金 | 譲渡所得税 | 物件の売却により利益が出た時の、譲渡所得税と住民税 固定資産税(都市計画税) | 長期譲渡所得:課税長期譲渡所得金額×15%+住民税率5% 短期譲渡所得:課税短期譲渡所得金額×30%+住民税率9% ※2 別途 復興特別所得税あり |

・所得税は2月16日~3月15日 ・住民税は6月、8月、10月、1月などの年4期のどれか |

| 測量 | 測量費用 | 場合により測量依頼費用 | 一般的な測量費用平均:35万円~50万円(土地面積 30~100坪) 官民立ち会い時の測量費用平均:55万円~80万円(国や市の立ち会い) |

測量依頼の契約前に |

| その他 | 処分費、契約費、各種証明書の発行費 | 不要品の処分費用、引っ越し費用、印鑑登録証明書、ローン残高証明、書住民票取得費、その他の清算など、 | ・家族構成による ・物件の条件による |

通常、売却決定後に |

※1: 平成26年4月1日から令和2年3月31日までの間に作成されるものに限ります。

※2: 復興特別所得税として25年間(2013年から2037年)は、所得税額の2.1%の税率でかかります。

数多くの不動産に該当する諸費用をまとめた表がこれです。

さらに、税金は買換え特例などで利率が変わる事があるので、詳しくは次の章で解説していきます。

不動産売却の費用・手数料の内訳と相場

次は説明しきれなかった、不動産を売却する時の手数料の内訳や相場について触れていきます。

1章で紹介した諸費用表は6つの項目がありました。

- 仲介

- 契約時

- 抵当権抹消

- 税金

- 測量

- その他

これら諸費用の内容を深く掘り下げて見ましょう。

①「仲介」で支払う諸費用の詳細

支払時期:売買契約時50%、引渡し時50%

まずは、一番オーソドックスである仲介手数料についてです。

はじめに仲介手数料に関する法規制を抑える事で、トラブルに巻き込まれる確率が極端に少なくなるので、説明をしておきます。

仲介手数料は下記のように法律で上限が定められています。

| 取引額※1(売買金額) | 仲介手数料の上限額(税抜きの速算式) |

|---|---|

| 200万円以下 | 5%(18万円※2) |

| 200万円超から400万円以下 | 4%+2万円(18万円※2) |

| 400万円超 | 3%+6万円 |

※1.取引額は、物件の本体価格をいい、消費税を含まない価格を指します。

※2.空き家などの現地調査が必要な取引の場合(2018年より施行 出典:国土交通省より)

その手数料を超えない範囲内で、不動産業者が自由に決められます。

しかし、成果報酬型の仕事なので、一般的にほとんどの業者が上限まで上げて設定します。

一方、集客(売り手を少しでも多く掴まえたい)の目的や新規購入希望者を多数名簿で保有している不動産業者は、仲介手数料の減額や無料にするといった施策も行なっています。

ここで気になるのが、『無料の業者がいるという事は、信頼して媒介契約を結びたい業者でも仲介手数料が安くできるのでは?』という事ですよね。

答えは「応じてくれれば可能」です。

仲介手数料は、売却が成立した場合にのみ支払います。

なので、媒介契約を結ぶ際に「スーモやアットホームなどの情報サイトのみ集客に集中して頂ければ、後は営業活動を減らしても良いから、仲介手数料を安くしてほしい」と伝えてみましょう。

一方、集客が全くできない場合でも責任はあなたに向くので、注意が必要です。

仲介手数料の支払い時期に関しては、謄本上で所有権の移転登記が完了した時とされることが多いです。

例えば、不動産を売る場合だけで考えると、この手続きが済むということは不動産業者としても仕事を終えたことになるからです。

②「契約」時に支払う諸費用の詳細

支払時期:売買契約時

契約時に支払う諸費用には印紙税があると説明しました。

その印紙税は売買価格に応じて国で定められています。

なので、どう足掻いてもこの金額は変えられません。

支払い印紙税は下記の通り。

| 売買契約書の記載金額 | 軽減税率 | 本則税率 |

|---|---|---|

| 1万円から10万円まで | 200円(軽減措置なし) | 200円 |

| 10万円を超え50万円まで | 200円 | 400円 |

| 50万円を超え100万円まで | 500円 | 1,000円 |

| 100万円を超え500万円まで | 1,000円 | 2,000円 |

| 500万円を超え1,000万円まで | 5,000円 | 1万円 |

| 1,000万円を超え5,000万円まで | 1万円 | 2万円 |

| 5,000万円を超え1億円まで | 3万円 | 6万円 |

| 1億円を超え5億円まで | 6万円 | 10万円 |

| 5億円を超え10億円まで | 16万円 | 20万円 |

| 10億円を超え50億円まで | 32万円 | 40万円 |

| 50億円を超える場合 | 48万円 | 60万円 |

※記載金額がない場合200円

この印紙は売買契約書を取り交わす際に必要になります。

この印紙の準備は、不動産業者がしてくれることが一般的です。

そこで、印紙代を事前に不動産業者に渡すのか、立て替えをしてくれるのかは、不動産業者に確認しておくと良いでしょう。

③「抵当権抹消」時に支払う諸費用の詳細

支払時期:引渡し時が多い

不動産を購入した時を思い出して頂けると分かりやすいのですが、金融機関と住宅ローンを組む際に「担保設定の契約」を交わしたと思います。

その際に金融機関は、対象となるあなたの物件に抵当権を設定しています。

抵当権とは、債務者(お金を借りる人)が不動産などを自分の手元に留めたまま、債務の担保として提供し、債権者がその担保目的物から優先的に弁済を受けることができる権利

こういったことから不動産を売却する前に、この抵当権を抹消する必要が出てきます。

抵当権の抹消を司法書士に依頼する場合は、もちろん司法書士の報酬額も準備が必要になります。

ざっくり、司法書士報酬額は、一般的には5,000円~1万円前後が多いです。

この費用以外にも、所有権移転に伴う住所変更登記もあなたの負担になります。

これら登記に伴う費用が登記費用です。

登録費用は不動産の筆数(個数)×1,000円掛かります。

例えば、一戸建ての場合は、建物+土地となりますので、2×1,000円=2,000円掛かります。

支払いの時期は物件によって様々ですが、売買契約金の残金を受け取るまでには、必ず手続をしておく必要があります。

④「税金」として支払う諸費用の詳細

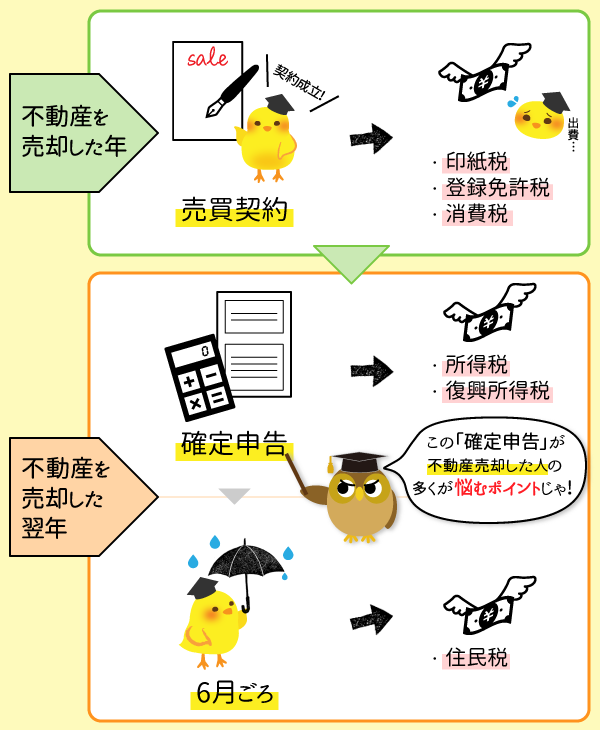

支払時期:消費税は都度、所得税は確定申告時

税金では、この先ほどの表で書いた「譲渡所得税」と「消費税」の主にこの2つです。

まずは、ややこしい「譲渡所得税」から説明します。

譲渡所得は下記計算式で算出されます。

譲渡所得=譲渡収入金額(売った金額)-取得費(買った金額)-譲渡費用(売却にかかった費用)

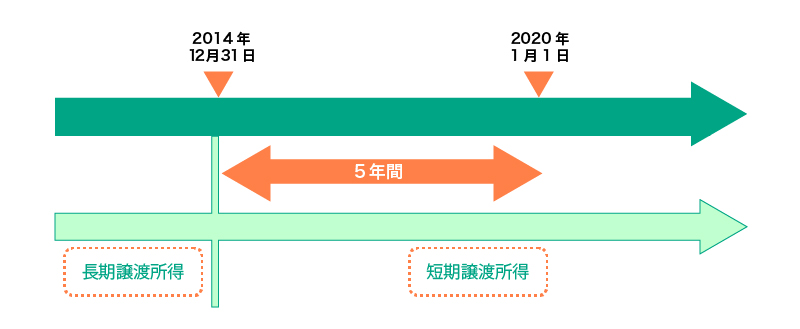

この譲渡所得には、長期譲渡所得と短期譲渡所得の2つがあり税率が異なります。

「長期譲渡所得」は、譲渡した年の1月1日現在で所有期間が5年を超える物件。

逆に「短期譲渡所得」は、所有期間が5年以下の物件です。

- 長期譲渡所得の場合の税率=課税譲渡所得金額×15%+住民税率5%

- 短期譲渡所得の場合の税率=課税譲渡所得金額×30%+住民税率9%

また、この課税譲渡所得は、いくつかの特例があります。

譲渡利益が出た時に使える3つの特別控除

譲渡利益が生まれた場合には、大きく分けて3つの控除を活用することができます。

譲渡利益とは譲渡所得がプラスになった時のこと。

譲渡利益=譲渡収入金額(売った金額)-取得費(買った金額)-譲渡費用(売却にかかった費用)>0

3つの控除は下記があります。

- 3,000万円の特別控除の特例

- 特定居住用財産の買換え特例

- 10年超所有軽減税率の特例

(1)3,000万円の特別控除の特例

居住用不動産を売却した時一定の要件を満たせば、物件の所有期間に関係なく「譲渡所得」から最大で3,000万円の特別控除を受けることができます。

譲渡所得 = 譲渡価額(売却額)-取得費(購入額)-譲渡費用(売却に掛かった経費)-3,000万円

※取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額

※譲渡費用は仲介手数料等の売却に要した費用

つまり、利益から3,000万円マイナスにできるため、譲渡利益が少なくなり、税金の負担が軽くなります。

3,000万円の特別控除の特例の要件がこれです。

- 自分が居住していた不動産であること

- 売却した年をさかのぼって 2年間に特別控除や他の譲渡損失の特例を受けていないこと

- 買主とあなたの関係は、夫婦や親子など特別な間柄でないこと

さらに詳しく知りたい方は、国税庁のマイホームを売ったときの特例をご覧ください。

(2)特定居住用財産の買換え特例

不動産を売却した代わりの居住用不動産を購入した時に活用することができる制度です。

売却した金額よりも高い家に買換えした場合は、課税されないという特例です。

この時も一定の要件を満たす必要があります。

買い換えの場合

- 築年数25年以内または耐震住宅であること

- 床面積が50㎡以上であること

- 売却した年の前年から翌年までの3年の間に新しい不動産を取得すること

- 土地面積が500㎡以下であること

- 一定の期間内、居住用として活用していたこと

譲渡(売却)の場合

- 居住用の期間が10年以上であること

- 売却した年の1月1日において、所有期間が10年以上居住した不動産であること

- 売却価格は1億円以下であること

これに加えて、あなたの不動産の売却年度の前年、前々年にこの①の特例と、のちに説明する③の特例を受けていないことが条件となります。

これら全ての条件を満たすことで、譲渡物件の譲渡価格≦買換え代金の時は、譲渡利益の課税が繰り延べになります。

繰り延べのサンプル例

この繰り延べとは、例えば、1,500万円で購入した戸建て建売物件を2,500万円で売却し、3,500万円のマンションに買換えた場合には、通常の場合、1,000万円の譲渡益が課税対象となります。

しかしこの特例の適用を受けた場合には、売却した年での譲渡利益への課税は行われず、買換えたマンションを将来「さらに」譲渡した時まで譲渡利益課税が繰り延べられることを言います。

10年後に買換えたマンションを「さらに」4,000万円で売却した場合には、売却費の4,000万円と購入価額3,500万円との差額である500万円の譲渡利益に対して課税されるのではなく、繰り延べられていた1,000万円の「繰り延べ」を加えた1,500万円が、譲渡利益として課税されるということです。

逆に譲渡物件の譲渡価格>買換え代金の時は、買い換え代金に充当した額に相当する課税は繰り延べられ、超えた譲渡代金と買換え代金との差額に「所得税・住民税の支払い」が必要になります。

(3)10年超所有軽減税率の特例

これは不動産の所有期間が10年以上の場合のみ、(1)3,000万円の特別控除の特例と併用して軽減税率の特例を活用できる制度です。

ここで気になるのが、「(1)3,000万円の特別控除の特例と(3)10年超所有減税率の特例と②特定居住用財産の買換え特例どちらがお得か?」ということです。

この選択には、あなた自身の状況によって正解が異なると言えるので、絶対とは言えません。

ただ、多くの場合、(2)特定居住用財産の買換え特例が有利です。(注:計算による)

そこで下記条件の不動産だけ、「(3)10年超所有減税率の特例」と「(1)3,000万円の特別控除の特例」の併用が有利になりやすいと覚えておきましょう。

(1)3,000万円特別控除の特例、(3)10年超所有軽減税率の特例の併用がオススメな方

- 買換える不動産は永久に売却せず保有しているつもりの方

- 買換える不動産の価格が、売却予定の不動産の価格と同じかそれ以上の方

- 将来売却する場合は、必ず②の特例を受けたい方

原則は計算して求める必要がありますので、こういった背景を知っておきながら、仲介業者に計算を依頼してみることが重要と言えるでしょう。

消費税の扱い

まず、物件によっては不動産の売却価格に消費税が加算されています。

その内訳は「土地は非課税」「建物は課税対象」となっています。

ただし、建物の課税対象は事業者の方のみです。

個人の方では売っただけで、消費税までとられていたら大きく赤字になってしまいますよね。

一方、この事業者には不動産業者はもちろんのこと、個人であっても居住用ではなく、テナントや投資用マンションなどの不動産を売却する場合には該当。

該当する方はこの消費税の算出も忘れないようにしておきましょう。

⑤「測量」の項目で支払う諸費用の詳細

支払時期:測量依頼時

測量費用が必要な場合は、不動産を売却したい物件に「土地が含まれている場合」です。

さらには、境界がはっきりしていない場合に必要になってきます。

主に古い家や土地を売却する時に測量依頼することが多いです。

売主の立場として隣地との権利関係をはっきりさせるために測量を行う必要が出てきます。

この費用は売主が負担するのが一般的ですが、実は必ずしも新たに測量会社に依頼する必要もないのです。

ここで、2つの用語を覚えておきましょう。

それが「確定測量と公簿売買」です。

確定測量とは

確定測量とは、測量の基準となる境界の明確化やその境界の地権者の確認を目的として新たに登記をすること

この費用が土地面積30~100坪程度で35万円~50万円と言われています。

その他に国や市の立ち会いが必要な場合は、55万円~80万円にもなると言われています。

一方、物件によって土地の高低差や形状、面積の違いによって大きく変わるので、仲介を依頼したい不動産業者に相談してみると良いでしょう。

公簿売買とは

次に公簿売買について説明します。

これは手元にある公図をもとに、現に登記されている面積を正しい内容とみなして売買する方法。

若干の相違があろうとも両者が納得すれば、契約を締結することができます。

なので少しでも費用を抑えたい方は、売り出しの条件を「公簿売買」に設定して出してみることをオススメします。

⑥その他の諸費用について

上記の表から理解できるように、売却したい物件に住んでいる場合には当然引越しの費用が必要です。

その他にも契約から引き渡しまでの間に、

- 印鑑登録証明書

- ローン残高証明書

- 住民票

を取得する必要があります。

また、売り出しが先行で買換えによる売却を行う時は、仮住まいの費用が必要になります。

ここで挙げただけでも多くの項目があることが分かるでしょう。

なので直前にバタバタと動くことがないように、スケジュールと費用を事前に調べておくことが必要です。

ではここで該当するその他費用について、さらに詳しく解説していきます。

引越しの費用

ここで指す引越し費用は

- 基本運賃

- 実費

- 割増料金

- 付帯サービスの構成

です。

まず基本運賃とは、作業員の労働時間や引越しの距離によって決まる料金です。

国土交通省が定めている金額に準拠した金額で見積もりが出されるため、各業者によって大幅に変わることはありません。

次に、実費とはトラックの貸切費、作業員の人件費、売却物件までの交通費、梱包費用などを指します。

割増料金とは、サービス業全般で考えるとわかりやすいですが繁忙期や土日・祝日、早朝などの対応時間で予約状況が変わりますよね。この割増分です。

最後に付帯サービスとは、いわゆるオプションです。エアコンの取り外し費用、ハウスクリーニングなどで変わります。

これらの費用を引っ越し業者相場検索サービスから割り出すと、「通常期の2人家族で平均6万円」「4人家族で9万6,000円」となりました。

また「4人家族の4LDKの場合は、休日で平均6万円」と算出されていました。

詳しく知りたい方は、スーモの引越し費用・料金の相場検索サービスを利用して見ましょう。

印鑑登録証明書

次は印鑑証明書についてです。

不動産売却を行う場合、あなたが自らの意思で売却に同意しているのか確認するために、法務局は実印による押印と印鑑証明書の提出を求めます。

そこで、提出のために3ヶ月以内のものを1通300円(場所による)で取得しておきましょう。

ローン残高証明書

ローン残高証明書を入手したことはあるでしょうか?

自分自身でローンを組んだことがない人は、このような機会はなかったと思います。

もし相続などで、所有権があなたに移った不動産を売却したい場合、ローンの残債が残っていたとしたらこの証明書が必要です。

この証明書は、銀行窓口で取得することが可能です。

ローン残高証明書はメガバンクでは、無料の銀行もありますが、その他の銀行は300円〜500円程度必要となります。

取得の際は届出印を持参しましょう。

住民票

売却したい不動産の住所と違う場所に住んでいる場合は、住民票が必要です。

3ヶ月以内のものを1通300円(場所による)で取得しておきましょう。

日割り清算金

例えばあなたの物件がマンションの場合、その管理費や修繕積立金等を買主とあなたで日割清算する必要があります。

このように、さまざまな費用が掛かるため、全てまとめると少額でもいい金額になります。

相続で発生する費用

相続で発生するかもしれない費用、それは相続登記の費用です。

相続登記をするときには「登録免許税」がかかります。

金額は固定資産評価額の0.4%の金額です。

また戸籍謄本類を取り寄せたり住民票、印鑑登録証明書を取得するのにだいたい1~2万円程度必要です。

司法書士に登記を依頼する場合には、6~10万円程度の司法書士費用もかかります。

解体費用

親から継いだ実家が古すぎて売れないから、更地にしてから売却したい方は、家を解体する必要があります。

一般的な一戸建ての解体費用は「約150万円が相場」です。

参考に30坪、50坪、80坪毎の解体費用の目安と付帯工事費用の目安を表でまとめました。

坪毎の解体費用の目安

| 家の構造 | 30坪 | 50坪 | 80坪 |

|---|---|---|---|

| 木造 | 100~150万円 | 180~250万円 | 200~300万円 |

| 鉄骨造(軽量・重量) | 150~200万円 | 200~300万円 | 300~350万円 |

| RC造 | 180~300万円 | 250~400万円 | 500~800万円 |

付帯工事費用の目安

| 項目 | 金額 |

|---|---|

| アスベスト撤去費用 | 2万円/m²~8.5万円/m² (処分面積300m²以下) |

| 作業・工程追加のための人件費 | 1万円~2万円/1日 |

| 外構撤去 | 樹木1本:1万円~5万円 ブロック塀:2千円~3千円/m² |

| 浄化槽撤去 | 5万円~10万円 |

不動産売却後の納税のタイミング

まず前章でお伝えしたように譲渡所得がプラスになる方は、

- 所得税:確定申告時に支払う

- 住民税:売却の翌年6月に支払う

また、建物や土地・マンションといった、どの不動産を売却する場合であっても、日割り計算で固定資産税(都市計画税)の支払い義務が生じます。

さらに、売却した年の1年間の「固定資産税納税義務者」は「売主のあなた」になります。

この理由から納付書はあなた宛に届きます。

そこで売買時に買主から日割り分の固定資産税金額を入手し、納付書に記載された金額を納付しましょう。

また、この納付書の届くタイミングは国が提出するタイミングなので、正確には伝えられませんが「売却年度の前半であれば1年後」「後半の売却であればおおむね6ヶ月後」に納付書が送付されてくると言われています。

固定資産税の精算ついては下記記事をご確認ください。

不動産売却時の費用を安く抑えるコツ

不動産売却時に発生する費用の内、特に金額面で大きいのが「仲介手数料」と「税金」です。この章では、これらの費用を安く抑えるコツを紹介します。

仲介手数料を安くするコツ

仲介手数料は上限は決まっていますが、下限は決まっていません。

極端なことを言えば、仲介手数料は0円でもいいわけです。

つまり仲介手数料は値引きをすることが可能です。

ただし、現実的には仲介手数料は値引きをしないことがほとんどです。

もしも仲介手数料を値引くとしたら、次に説明する専任媒介契約を武器に値引くという交渉があります。

ただし、専任媒介契約にすると、高く売れにくくなります。

なので、筆者としては仲介手数料を安くして売ることを頑張るよりも、不動産をより高く売るのを力を入れたほうがいいというのが結論です。

例えば、3000万円の売買で仲介手数料を1%分安くしても、費用の差は30万円しかありません。

それよりも、手数料を満額支払って不動産会社にしっかり動いてもらって、不動産をより高く売ってもらった方が金額面でのインパクトは大きいです。

高く売るには、「すまいValue」「SUUMO」「HOME4U」などの一括査定サイトを使って複数社に査定をしてもらい、一般媒介契約で競争させるのが一番です。

税金を安く抑えるコツ

不動産売却で発生する税金に対して、一定の条件を満たせば負担が軽くする特例は以下のようなものがあります。

- 3000万円特別控除

- 10年超所有軽減税率の特例

- 特定居住用財産の買い換え特例

- 損益通算

不動産売却時の税金を抑えることできる、特例の詳細については以下の記事で詳しく解説しています。

各特例の要件を確認して、自分の条件に合った特例を利用してみてください。

不動産を高く売るなら「複数社にまとめて査定依頼」が鉄則

不動産をより高く売るなら、複数の複数の不動産会社に査定依頼する必要があります。

しかし、一つずつ査定依頼をしていると時間と手間がかかってしまいます。

そこで不動産一括査定を使うことで、複数の業者にまとめて査定することが可能です。

不動産一括査定とは、売却を検討している不動産の情報を入力するだけで、複数の不動産会社から不動産の売却価格の査定を出してもらうことができるサービスのこと

不動産一括査定サイトは似たようなサイトが多くかなり乱立しています。

その中でも信頼性や実績から下記4つをオススメしています。

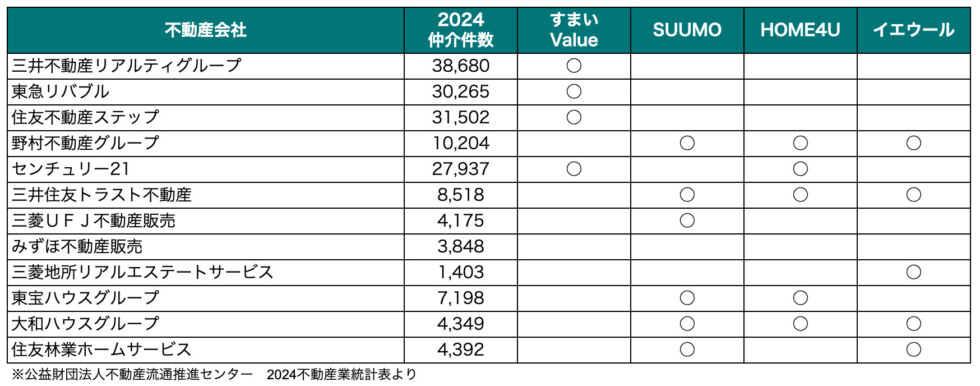

下記表が「不動産売買の仲介件数が多い不動産会社」が「どこの不動産一括査定に参加しているのか」を調査した結果です。

少し細かいので、流し読みする程度で大丈夫です。

これを見ると、上位4社がずば抜けているのが分かると思います。

正確にはセンチュリー21はフランチャイズ経営なので、「三井のリハウス」「住友不動産ステップ」「東急リバブル」の3強ということです。

不動産売買は超大手に偏っている

「三井のリハウス」「住友不動産ステップ」「東急リバブル」が超大手と言われる不動産会社です。

超大手不動産会社3社で不動産仲介の約30%のシェアを持っています。つまり、不動産売買した人の中で3人に1人は、「三井のリハウス」「住友不動産ステップ」「東急リバブル」のどこかに仲介を依頼していることになります。

それだけ日本の不動産売買は、超大手不動産会社に偏っているということ。

超大手不動産会社は販売活動に強く、豊富な買主を持っており、売りやすいとも言えます。

そしてこの3社に唯一依頼できるのが「すまいValue」です。なので「すまいValue」は外せません。

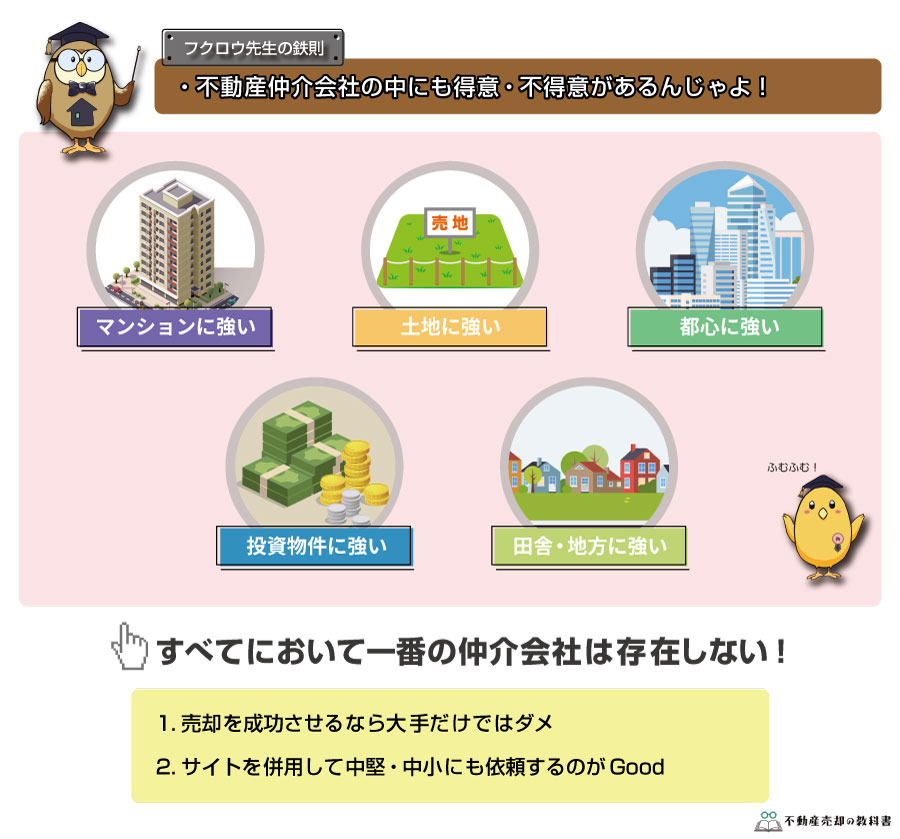

超大手不動産会社だけではなく大手・中堅・地域密着の会社とも比較する

ただ、超大手だけで満足してはダメ。不動産業界は特殊な縄張りなどもあり、A地域はX不動産が強い、B地域はY不動産が強いということが存在します。

また、超大手になるほど両手仲介の比率が高まります。

両手仲介とは、1社の不動産会社が売主と買主の両方の仲介を行うこと。買主と売主から手数料をもらえるため、利益相反の関係になる。アメリカは両手仲介は禁止されています。

売却を成功するためにも超大手不動産会社と併せて大手・中堅や地域密着の不動産会社も比較することをオススメします。

その場合は下記のような使い分けがいいでしょう。

売らなくてもOK!簡易的な机上査定&メール連絡も可能

紹介したサイトは、簡易的な机上査定も可能です。

また、イエウール以外は備考欄を設けており「メールでの査定額を送付してください」の旨を記載することで、不動産会社に伝わります。

どの不動産一括査定が「机上査定」「メール要望」が可能かの早見表は下記の通りです。

| 不動産一括査定サイト名 | 机上査定が対応 | メール要望 |

|---|---|---|

| すまいValue | ○ | ○ |

| SUUMO | ○ | ○ |

| HOME4U | ○ | ○ |

| イエウール | × | × |

| SRE不動産(※旧ソニー不動産) | × | ○ |

不動産一括査定サイトについては下記記事でさらに詳しく解説しています。

まずはどこか1-2社の査定依頼でOKという方は、下記の大手2社がオススメです。

評判がいい不動産仲介会社のおすすめランキングについては下記記事をご確認ください。

まとめ

この記事を読み終えたことで『諸費用とは何か?』少なからず見通しはついたのではないでしょうか。

最後に、それぞれのポイントをもう一度確認しておきましょう。

- 印紙税

- 抵当権抹消費用

- 譲渡所得税

- 固定資産税(都市計画税)

- 測量費用

- 処分費

- 引っ越し代

- 各種証明書の発行費

ここで譲渡所得税をお得にしたい場合は

- 3,000万円の特別控除の特例

- 特定居住用財産の買換え特例

- 10年超所有軽減税率の特例

があります。譲渡利益が出る場合、特定居住用財産の買換え特例が有利になるケースがあります。(注:計算条件による)

これらを理解した上で、この記事内で解説した支払い時期にきっちりと清算することが重要です。

一度この記事に出会ってしまえば、再度この記事を確認するだけで良くなり、損することなく、効率よく諸費用の清算が行えるようになるでしょう。

きっと今後もあなたをサポートできる記事となっているはずです。

税金については下記記事でさらに詳しく解説しています。